מאת fintranslator לפני 9 שנים כ- 8 דקות קריאה

סדרת מס ארה"ב – חלק 6 – הכנסות נוספות

אז מה היה לנו עד עכשיו?

אני אתחיל את הפוסט היום בסיכומון קצר של מה למדנו עד עכשיו בסדרת מסי ארה"ב.

חלק 1 של הסדרה הסביר מי חייב בהגשת דוח שנתי ל-IRS, כלומר סכומי ההכנסה שהחל מהם יש להגיש דוח שנתי על ההכנסות העולמיות. בנוסף, הוסברו תאריכי ההגשה השונים, והתחלנו לעסוק בסטטוסי הגשה (רווק, נשואים המגישים במשותף, נשואים המגישים בנפרד, ראש אב בית, אלמן/אלמנה). לכל סטטוס יש ניכוי סטנדרטי ופטורים אישיים שהם סכומים שניתן להרוויח והם פטורים ממס מבחינת ה-IRS.

חלק 2 של הסדרה נכנס יותר לעומק לנושא של סטטוסי ההגשה ובאיזה תנאים יש לעמוד על מנת לבחור בסטטוסים השונים. התחלנו לעבור על הדוח השנתי שיש להגיש (טופס 1040), ומילאנו את שורות 1-6 בדוח הנוגעות לבחירת סטטוס הגשה ולכמות הפטורים האישיים שניתן לקחת.

חלק 3 של הסדרה נגע בדיווח של הכנסה מעבודה ממעסיק זר (מבחינת ארה"ב כל מה שאינו אמריקאי הוא זר). נושא נוסף שעסק בו הפוסט, הוא היכולת של אזרח אמריקאי שעובד מחוץ לארה"ב ובסיס המס שלו היא בארץ אחרת (למשל, ישראל), להחריג הכנסה מעבודה (עד $100,800 ליחיד נכון לשנת המס 2015). החרגה זו בעצם מבטלת את ההכנסה ואתם לא ממוסים עליה. נדרש למלא טופס 2555EZ על מנת להצהיר על החרגת ההכנסה, והוסבר כיצד מבצעים זאת.

חלק 4 של הסדרה נגע בדיווח על הכנסות מדיבידנדים (ממניות) וריבית (פקדונות/חסכונות/אג"ח). בנוסף לדיווח בטופס 1040 יש לסכום את הדיבידנדים והריביות השונות בטופס עזר Schedule B לפי המקורות השונים מהם קיבלתם כספים אלו.

חלק 5 של הסדרה נגע במכירה של ניירות ערך ודיווח על רווחי/הפסדי הון.

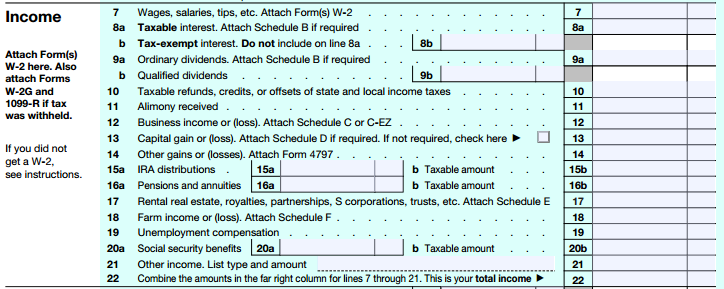

שורות 10-12, 14-20

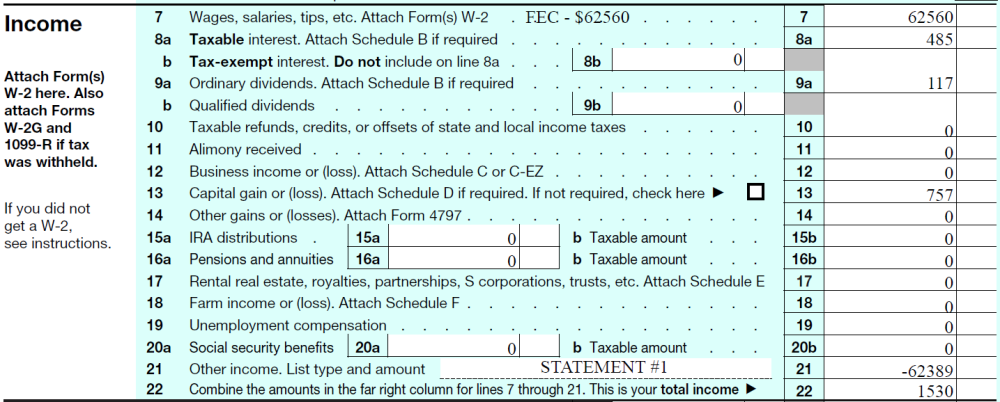

כעת נתחיל לעסוק בדיווח של הכנסות נוספות שייתכן ויש לכם. בואו נראה שוב כיצד נראה חלק ההכנסות בטופס 1040:

שורה 10 – שורה 10 לא רלוונטית לישראלים. מדובר בהחזרי מס שמקבלים מהמדינה (מי שתושב ארה"ב משלם מסים גם למדינה הספציפית בה הוא תושב בנוסף למסים הפדרליים). החזרים אלו ממוסים ע"י ה-IRS.

שורה 11 – הכנסה מהסכם גירושין. לפי Google Translate, זה יוצא דמי מזונות. אך חשוב להקפיד שזה רק הסכומים שהגרוש מקבל כתוצאה מהסכם גירושין, ולא סכומים שקשורים לכלכלת הילדים (סכומים אלו פטורים ממס). על הצד המקבל את הסכומים לספק את מספר ה-SSN שלו לצד המשלם (אם מדובר בגרוש ישראלי שאינו אמריקאי אז אין צורך). בצד השני של המטבע, הצד המשלם זכאי להוריד סכומים אלו מהכנסתו החייבת (בחלק ההתאמות של הדוח).

שורה 12 – הכנסה מעסק. אם היה לכם עסק (עוסק פטור/מורשה) יש לדווח על הכנסותיכם והוצאותיכם בטופס עזר Schedule C. נכון לעכשיו (מרץ 2016), אין לי עסק ולכן אין לי נסיון במילוי הטופס ואני לא רוצה להטעות אתכם. סיבה נוספת היא שאני לא חושב שעצמאי צריך למלא את הדוח השנתי לבדו (בניגוד לשכיר). עצמאי צריך להתמקד בפיתוח ושדרוג העסק וביצירת הכנסות. במקרים אלו בהחלט ויתכן שכדאי לתת למומחה לעזור בחלק של המסים.

שורה 14 – רווחים (או הפסדים) אחרים. אם מכרתם נכסים כחלק מעסק ולא כאדם פרטי יש למלא את טופס 4797 ולדווח על ההכנסה בשורה זו.

שורה 15 – הכנסות מ-IRA. אלא אם כן עבדתם תקופה בארה"ב, לא סביר שיש לכם IRA (חיסכון פנסיוני אישי). אם יש לכם תקבלו טופס 1099R מהחברה המשלמת על כל ההכנסות שלכם בשנת המס מ-IRA.

שורה 16 – פנסיות ואנונות. הפנסיות בישראל לא עומדות בחוקים של ה-IRS. לפיכך אני אישית לא הייתי ממלא את הסכומים המתקבלים כאן, אלא בשורה 21 (הכנסה אחרת). צריך לדווח רק על סכומים שהם הפקדות מעסיק (לתגמולים ופיצויים) והרווחים על כל ההפקדות – זה יוצא בערך 70-75% מהסכום המתקבל בטופס 106 שחברת הפנסיה תיתן לכם בכל שנה (תלוי ברווחים). בפועל לא כל קרנות הפנסיה עוקבות אחרי איזה חלק מהקצבה שלכם מקורה בהפקדות שלכם ואיזה בהפקדות מעסיק. שימו לב שבישראל ייתכן פטור ממס נרחב על כספים אלו אך לא בארה"ב. כמו כן, לא ניתן להחריג סכומים שקיבלתם מהפנסיה כי הם לא עונים להגדרה של הכנסה מעבודה.

שורה 17 – הכנסה משכירות, תמלוגים, שותפויות, חברות, נאמנויות וכו'. אם יש לכם הכנסה מאחד הדברים הללו יש למלא טופס עזר Schedule E. אני לא אכנס כאן למילוי הטופס. רק אומר לגבי הכנסה משכירות שמנכים ממנה הוצאות שונות שקשורות לניהול הנכס (ניקיון, ביטוחים, הוצאות משפטיות, הוצאות ניהול, ריבית משכנתא על הנכס המושכר, תיקונים ועוד). את הסכום המתואם מדווחים וזה מתווסף להכנסה הרגילה לצורך חישוב המס הסופי. לאנשים בעלי נכסי שכירות רבים ייתכן ותהיה חבות מס לארה"ב משום שבישראל אין תשלום מס על זה.

שורה 18 – הכנסה מחווה חקלאית. בארה"ב יש טיפול מיוחד בחלקאים. מומלץ להתייעץ עם רואה חשבון מוסמך במקרה זה.

שורה 19 – דמי אבטלה. אם קיבלתם דמי אבטלה במהלך השנה יש לדווח עליה (בדולרים) בשורה זו. ניתן לקבל דו"ח מביטוח לאומי לגבי הסכומים שהתקבלו.

שורה 20 – קצבאות Social Security. אם עבדתם לפחות 10 שנים בארה"ב תהיו זכאים לקצבת זקנה שלהם. על פי אמנת המס בין ישראל לארה"ב, מי שהוא תושב ישראלי ומקבל קצבת Social Security פטור עליה ממס מבחינת ה-IRS. במקרה זה, תרשמו את כל הסכום שהתקבל בתיבה 20a ותרשמו 0 בתיבה 20b (שזה הסכום שממוסה). עבור מי שמקבל קצבת הזקנה מביטוח לאומי, היא פטורה ממס בארה"ב ואין צורך לדווח עליה כלל.

שורה 21 – הכנסה אחרת

אם תיזכרו בחלק 3 לסדרה, בשורה 21 אנו רושמים (כמספר שלילי) את ההחרגה של הכנסות מעבודה (במידה ובחרנו להחריג). אך יש עוד דברים שייתכן ותצטרכו לדווח בשורה זו.

בין הדברים שיש לדווח:

- דמי לידה מביטוח לאומי

- פדיון קרן השתלמות (מדווחים על 75% מהסכום המתקבל, כלומר רק על הפקדות מעסיק)

- פרסים/זכיות מהגרלות והימורים

- חובות שנסלחו

דברים שבוודאות לא צריך לדווח:

- דמי כלכלת ילד (מגרוש) וקצבאות ילדים (מביטוח לאומי)

- תקבולים מביטוח חיים שאתם המוטבים שלו

- מתנות. עם זאת, אם המתנה הייתה ממישהו זר (נגיד חמותכם, במידה ואתם נשואים לישראלית) ומעל $100,000 (מברוק!!!), או מתנה מחברה זרה ומעל $15,601 יש לדווח עליה באמצעות טופס 3520. הצעה שלי, אם חמותכם רוצה לתת לכם יותר מ-$100,000 יש לכם שתי אופציות, לבקש ממנה לפצל את המתנה לשתי שנות מס שונות, או פשוט להשתמש בחלק מהכסף לשלם לרו"ח שימלא לכם את הטופס הנדרש 🙂 בכל מקרה החובה על דיווח קבלת המתנה ולא על חבות מס כלשהוא.

דף הסבר

ברמת העיקרון יש למלא על הקו המקווקו ליד התיבה בשורה 21 הסבר על הסכום. אך כאשר הסכום שמופיע נובע ממגוון מקורות יש לצרף דף הסבר שמפרט מאיפה כל הכנסה וכמה היא הייתה.

בואו נראה דוגמה:

בשנת 2014 אני ואשתי החלטנו להחריג את שכר העבודה שלנו באמצעות טופס 2555EZ. בנוסף הייתה לנו הכנסה נוספת מקרן נאמנות ישראלית (זה לפני שידעתי שאסור בשום פנים ואופן להשקיע בקרנות נאמנות לא אמריקאיות). מכיוון שאין מספיק מקום על הקו המקווקו לפרט על כל הדברים הללו, אז פשוט רשמנו את הסכום הכולל בתיבה בשורה 21, וצירפנו דף הסבר.

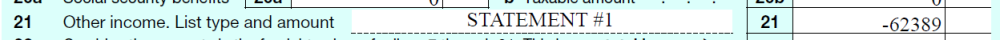

הנה שורה 21:

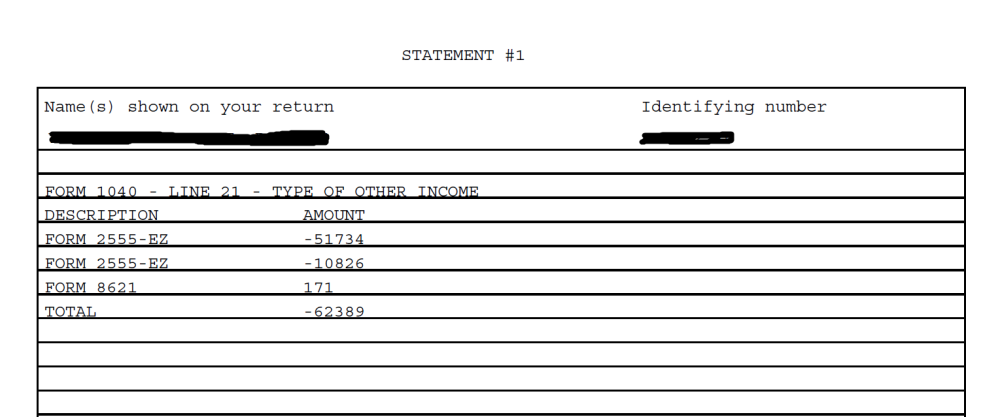

והנה הדף שצירפנו:

שימו לב שהערכים שהוחרגו מוכנסים לחישוב כערך שלילי. ההכנסה מקרן הנאמנות כמובן נמצאת כערך חיובי (טופס 8621 הוא הטופס בה מדווחים על קרנות נאמנות זרות). את הסכום הכולל מהחישוב בדף ההסבר אני מעתיק לשורה 21 של טופס 1040.

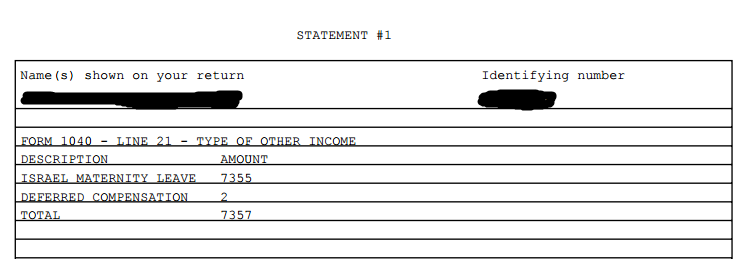

בואו נראה דוגמא נוספת:

בשנה זו לא החרגנו שכר (אלא העדפנו להשתמש בזיכוי מס זר – עוד על זה בפוסט עתידי). אבל כן קיבלנו דמי לידה (מזל טוב!!!) ואפילו פדינו קופת גמל בעלת סכום מטורף של 14 ש"ח (ודיווחנו על 70% ממנה שזה הפקדות המעסיק).

במידה ופדיתם קרן השתלמות, תרשמו בהסבר לשורה זו Deferred Employer Compensation או Deferred Employer Savings Plan.

שימו לב: ישנם גישות הסוברות שה-IRS מתכוונים למסות את קרנות ההשתלמות בדומה לקרנות נאמנות זרות (מיסוי דרקוני שמוריד מכדאיות ההשקעה). מי שמעוניין יכול לקרוא עוד על זה כאן. אישית, אני מאוד מקווה שהוא טועה משום שקרן השתלמות היא אחלה דרך לחסוך ויהיה חבל לי לפדות אותה מוקדם רק משיקולי מס. עם זאת, משיחות שהיו לי עם רו"ח אמריקאי ועם יועצת מס אמריקאית, השיטה שפורטה כאן היא השיטה הרווחת בישראל (כרגע). אמשיך לעדכן במידה ויהיו התפתחויות בעניין.

שורה 22 – הכנסה כוללת (גולמית)

לאחר שמילאנו את כל שורות 7-21 (או יותר נכון מה שרלוונטי) הגיע הזמן להוציא מחשבונים ופשוט לעשות סכום של כל הסכומים שמילאנו. את התוצאה רושמים בשורה 22. למי שזוכר, בחלק 1 קראנו לזה הכנסה גולמית.

בואו נראה דוגמא לחלק ההכנסות מלא:

סיכום

ברכות!!! מילאנו את חלק ההכנסות של הדוח השנתי ל-IRS. הדברים העיקריים שלמדנו לדווח עליהם היום הם:

- דמי מזונות (מאחל שלא תזכו)

- פדיון קרן השתלמות (75% מהסכום שנפדה)

- פנסיה (כ-70% מהסכום שהתקבל)

- קצבאות ביטוח לאומי (אבטלה, לידה, אה כן וגם דמי מילואים)

בנוסף, עשינו סכום של כל ההכנסות משורות 7-21 וקיבלנו את ההכנסה הגולמית הכוללת בשורה 22.