מאת fintranslator לפני 9 שנים כ- 11 דקות קריאה

סדרת מס ארה"ב – חלק 7 -תאריכי הגשה והארכה להגשה

תאריכי הגשת הדוח השנתי

ה-IRS קבע את התאריך ה-15 לאפריל כתאריך הגשת דוח המס השנתי האישי (Individual Tax Return) עבור שנת המס החולפת. כלומר, עבור שנת המס 2015 יש להגיש את הדוח השנתי עד ה-15 לאפריל, 2016.

אך השנה יום ציון שחרור העבדים, שבדרך כלל חל ב-16 לאפריל הוקדם ביום כדי שלא יצא בשבת (לא ידעתי שההשפעה של המפלגות החרדיות שלנו משפיעה גם על החגים האמריקאיים 😉 ). לכן, יום הגשת הדוח נדחה ל-18 באפריל, 2016, שזה יום העבודה הראשון לאחר החג.

אפשר לקבל הארכה?

אזרח אמריקאי ששהה מחוץ לגבולות ארה"ב בתאריך ההגשה, זכאי להארכה אוטומטית של חודשיים לתאריך ההגשה, כלומר עד ה-15 ליוני. על מנת לנצל את הזכאות יש לצרף דף לדוח השנתי בו אתם מציינים שאתם משתמשים בהארכה האוטומטית.

להלן דוגמה לניסוח שניתן להשתמש:

U.S. Department of the Treasury

Dear Sir or Madam,

Re: Statement for automatic 2-month extension on filing for SSN: XXX-XX-XXXX and ITIN: XXX-XX-XXXX

Due to the fact that my wife and I live and work/study outside of the United States in Israel, we wish to use the automatic 2-month extension on filing the tax return of 2012, until June 15, 2013.

Sincerely,

הערה: SSN פירושו Social Security Number, כלומר מספר הזיהוי לצרכי מס עבור אמריקאים. ITIN פירושו Individual Tax Identification Number, וזהו מספר המופק כזיהוי לצרכי מס עבור אנשים שאינם אזרחים (אשתי אינה אזרחית, אך כאמור בהסבר בחלק 2, ניתן להגיש כזוג המגיש יחדיו בתנאי שמדווחים על כל הכנסתה העולמית).

הגשת בקשה להארכה נוספת

הנחיות כלליות

מטרת טופס 4868 היא לקבל הארכה של שישה חודשים (או 4 חודשים אם הייתם מחוץ לארה"ב) להגשת דוח המס השנתי. בכל מקרה ההארכה היא עד ה-15 לאוקטובר.

על מנת להיות זכאים להארכה עליכם:

- להעריך את חבות המס שלכם לשנת 2015 בצורה הכי נכונה באמצעות המידע העומד לרשותכם

- לדווח על חבות המס המוערכת בשורה 4 של טופס 4868, ו…

- להגיש את טופס 4868 עד תאריך ההגשה המקורי

אין צורך לציין מדוע אתם מבקשים הארכה. ה-IRS יפנה אליכם במידה והבקשה אינה מאושרת. תכלס, אין שום סיבה שלא יאשר את הבקשה, זהו פשוט נוהל סטנדרטי.

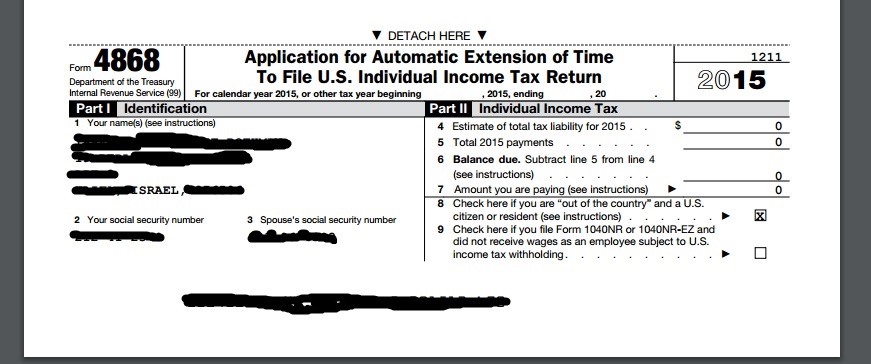

טופס 4868

הטופס עצמו קטן וקל למילוי:

חלק 1 – זיהוי

בשורה הראשונה מכניסים את שמכם או את שמכם ושם זוגכם במקרה וההגשה היא משותפת. ממלאים את הכתובת בשורות הבאות.

אם שיניתם את הכתובת שלכם מאז הגשת הדוח האחרונה, יש להגיש גם טופס 8822 כדי ליידע על שינוי הכתובת. הכתובת שאתם רושמים בטופס 4868 לא ישמש את ה-IRS לצורך התכתבות אתכם, אלא הכתובת המופיעה בדוח האחרון שהגשתם.

בשורה 2 רושמים את ה-SSN/ITIN של המגיש ה"ראשי" ובשורה 3 את ה-SSN/ITIN של בן הזוג במידה וההגשה היא משותפת.

חלק 2 – הערכה של חבות המס

בשורה 4 העריכו את חבות המס שלכם לשנת 2015 (בטופס 1040 זה יהיה בשורה 63). ניתן להשתמש במחשבון מס (לדוגמה) כדי לדעת כמה יצא חבות המס שלכם.

כפי שנאמר בבלוג בעבר, עבור אזרחים אמריקאיים שעובדים בישראל, ברוב הגדול של השנים חבות המס תהיה אפס. ההערכה צריכה להיות כמה שיותר מדויקת וסבירה, אם יגלו שההערכה לא הייתה סבירה ההארכה להגשה שביקשתם תהיה מבוטלת על כל המשתמע מכך.

בשורה 5 ממלאים את כמות התשלומים שאתם צופים לקבל בחזרה מה-IRS (בטופס 1040 זה יהיה הערך בשורה 74 פחות הערך בשורה 70).

בשורה 6 מחסירים את שורה 5 משורה 4. אם הערך בשורה 5 גדול מהערך בשורה 4, פשוט ממלאים אפס.

בשורה 7, ממלאים כמה מתוך החוב (אם הוא לא 0) אתם משלמים כעת במעמד בקשת ההארכה. לפירוט אופני התשלום השונים, ראו בהמשך ביצוע תשלום ל-IRS.

בשורה 8 יש לסמן את התיבה היות ואתם מחוץ לשטח ארה"ב.

שורה 9 אינה רלוונטית עבור אזרחים אמריקאיים.

דוגמא לטופס ממולא (שימו לב שאין לי חבות מס):

מתי להגיש טופס 4868?

השנה באופן חד פעמי יש להגיש את טופס 4868 עד ה-18 לאפריל, 2016 שזהו תאריך ההגשה הרשמי של הדוח השנתי.

אם בתאריך ההגשה הרשמי הייתם מחוץ לשטח ארה"ב, יש לכם הארכה אוטומטית של חודשיים להגשת הדוח (ולכן גם ניתן להגיש את 4868 בהארכה האוטומטית ולקבל עוד ארבעה חודשים) ולתשלום חובות (במידה ויש). עם זאת, יגבה ריבית על החוב אם התשלום יהיה אחרי ה-18 באפריל. ההארכות הן רק על ההגשה, לא על תשלום חובות אם יש.

איך להגיש את טופס 4868

בעיקרון יש לכם שלוש דרכים להגיש את הבקשה להארכה:

- הגשה אלקטרונית (במידה ואינכם חייבים כסף)

- תשלום אלקטרוני – אשראי/העברה בנקאית (במידה ואתם כן חייבים כסף) ואז ההארכה מוזנת אוטומטית

- הגשה ידנית

- הגשה ידנית בצירוף צ'ק

הגשה אלקטרונית

האופציה המועדפת על ה-IRS (וצריך להיות גם האופציה מועדפת שלכם) היא הגשה אלקטרונית של הדוח. לצורך כך יש להשתמש באחד משירותי הגשת הדוח החינמיים שמעמיד ה-IRS הנקראים Free-File.

אם סך ההכנסה הגולמית שלכם הייתה פחות מ-$62,000 אתם תוכלו להשתמש בתוכנות מתקדמות בחינם שיעשו את כל החישובים ויגישו עבורכם את בקשת ההארכה וגם את הדוח הסופי. ייתכן ולתוכנות השונות יהיו קריטריונים גם של הכנסה מינמלית וגם של מקום מגורים. ניתן לראות את האתרים של התוכנות כאן.

שימו לב שאתם בוחרים תוכנה שמאפשרת Free Extensions for anyone.

התוכנות הן מאוד נוחות ופועלות בסגנון של ראיון שבו שואלים אתכם על הכנסותיכם השונות לפי הקטגוריות השונות ועל מצבכם המשפחתי וכו'.

(עדכון – 11 אפריל, 2016) שימו לב – בעקבות גילוי של הגבלות משמעותיות על הטפסים החינמיים, אני איני ממליץ להשתמש בהם אם הינכם אזרחי חוץ (שגרים בישראל, למשל). במקום אני ממליץ על להשתמש באחת התוכנות הללו. ההגשה בהם תיעשה בחינם אם הכנסתכם נמוכה, ובתשלום קטן אם הכנסתכם מעל סף מסוים.

אם סך ההכנסה היא מעל לסף מהפסקה הקודמת אתם יכולים לשלם כדי להשתמש בתוכנה הממוחשבת (לי יצא לשלם $8 בשנה האחרונה – גילוי נאות: אני משתמש באתר olt.com), או להשתמש בחינם בטפסים ייעודיים שניתן למלא במחשב ואז לשדר אותם אלקטרונית ל-IRS. כדי ליצור חשבון יש לגשת לכאן. בניגוד לתוכנות, בטפסים אלו ייתכן וחלק מהחישובים תאלצו לעשות לבדכם. יש ליצור חשבון חדש בכל שנת מס.

לאחר שתיצרו חשבון בחרו את טופס 1040 (ולא את 1040A או 1040EZ) וחפשו את האופציה של File an Extension.

לאחר הלחיצה יפתח הטופס 4868:

ממלאים את הטופס לפי ההנחיות לעיל. בנוסף תצטרכו לאשר את זהותכם באמצעות נתון (שורה 37) מהדוח של 2014. אם לא הגשתם דוח ב-2014 מלאו 0. את הנתון ממלאים בחלק A.

אם אתם לא מוצאים את הדוח שלכם מ-2014 תאלצו לבקש סיסמא מיוחדת כאן. את הסיסמא ממלאים בחלק B (בתנאי שלא מילאתם את חלק A).

כפי שאמרתי כבר פעמים רבות, סביר להניח שלא תהיו חייבים כסף ל-IRS, אך אם כן תוכלו לשלם דרך האתר הזה באמצעות העברה מבנק אמריקאי בלבד, או ע"י ציון שתשלחו צ'ק. המלצה שלי היא לשלם באשראי וארחיב על כך בפסקה הבאה.

הגשה ידנית

אם אתם לא רוצים להתעסק עם השיטה הממוחשבת ואין לכם חוב לשלם, אתם יכולים למלא את טופס 4868 בצורה ידנית ולשלוח אל:

Department of the Treasury

Internal Revenue Service Center

Austin, TX 73301-0215 USA

אני ממליץ לשלוח בדואר רשום, אחרת לא תוכלו להוכיח ל-IRS ששלחתם ושאכן התקבל.

ביצוע תשלום אלקטרוני ל-IRS

הדרך הטובה ביותר לישראלים, שאין להם חשבון בנק אמריקאי, לשלם חוב ל-IRS היא באמצעות כרטיס אשראי (שוב זה לא סביר אלא אם השקעתם בקרנות נאמנות ישראליות או שהייתה לכם הרבה הכנסה ממקורות פטורים בישראל – השכרת דירה או פדיון קרן השתלמות).

הולכים לאתר התשלומים של ה-IRS, ובוחרים את הגורם דרכו תשלמו באשראי לפי סוגי הכרטיסים שהוא מוכן לקבל ושיש ברשותכם. רוב ספקי האשראי יקחו עמלה של כמה אחוזים כאשר יש מינימום של כ-$2.5. אך אופציה זו זולה בהרבה מהעברה בינלאומית או הפקת צ'ק בנקאי בדולרים.

לאחר התשלום תקבלו מספר אישור עסקה. עליכם לשמור את מספר העסקה למקרה שתעברו ביקורת על הדוח שלכם. את הסכום ששילמתם ממלאים בטופס 1040 בשורה 70 – Amount paid with request for extension to file.

שימו לב: אתם לא צריכים להגיש את טופס 4868 אם שילמתם באמצעות גורם אלקטרוני (אשראי/העברה בנקאית וכו'). ההארכה שלכם תעודכן באופן אוטומטי כאשר תשלמו באמצעי אלקטרוני.

תשלום בצ'ק בנקאי

- אם אתם משלמים בצ'ק עליכם לשלוח אותו עם טופס 4868 הממולא אל הכתובת הבאה:

Internal Revenue Service

P.O. Box 1302

Charlotte, NC 28201-1302 USA

- בשורת המוטב יש לרשום: United States Treasury

- יש לרשום את מספר ה-SSN שלכם, טלפון שניתן להשיג אתכם ולרשום גם "2015 Form 4868" על הצ'ק. אם לא ניתן לכתוב מקדימה יש לרשום זאת מאחור.

- אין לשדך את הצ'ק אל טופס 4868.

קנסות אפשריים

הקנסות האפשריים במידה והדוח השנתי מגלה שיש לכם חוב ל-IRS ולא הגשתם בזמן הן:

- ריבית על החוב

- קנס על תשלום מאוחר

- קנס על הגשה מאוחרת של הדוח

ריבית

אתם תחויבו בריבית (לפי הריבית האמריקאית) על מסים שלא תשלמו עד תאריך ההגשה המקורי (השנה זה יוצא ה-18 לאפריל 2016, בשנה רגילה זה ה-15 לאפריל). הריבית מצטברת עד שתשלמו את החוב. גם אם יש לכם סיבה טובה למה לא שילמתם עדיין תחויבו בריבית.

קנס תשלום מאוחר

הקנס על תשלום מאוחר הוא 0.5% של המס שחייבים עבור כל חודש או חלק מחודש שאתם מאחרים בתשלום. הקנס המקסימלי הוא 25% מהמס שאתם חייבים.

אם תוכלו להסביר (במכתב) מדוע לא שילמתם בזמן והסיבה תהיה קבילה (אין רשימת סיבות רשמית), ה-IRS יוכל לסלוח לכם על הקנס הזה. את המכתב יש לצרף לטופס 1040 במעמד ההגשה שלו ולא לצרף אותו לטופס 4868 במעמד הגשת ההארכה.

קנס על הגשה מאוחרת

לרוב, תקבלו קנס על הגשה מאוחרת במידה ותגישו את טופס 1040 ואת הנספחים לאחר תאריך ההגשה המקובל (כולל הארכות במידה ואושרו לכם).

הקנס הוא 5% מהסכום שאתם חייבים עבור כל חודש איחור (או חלק ממנו), ועד לקנס מקסימאלי של 25%.

שימו לב: ההנחיות לגבי הקנסות לעיל עלולה להוביל אתכם למסקנה שגויה שאם אין לכם חבות מס אז אין צורך להגיש את הדוח משום שהקנס תלוי בגודל המס המתחייב.

אך שימו לב, הגשה בזמן (כולל הארכות) היא תנאי הכרחי כדי שתהיו זכאים להחרגת שכר העבודה. לכן, אם לא תגישו בזמן, ה-IRS יוכל תיאורטית לבטל לכם את החרגת השכר שביקשתם בטופס 2555 ולחייב אתכם מס מלא על הכנסותיכם. במידה ולא שילמתם הרבה מס לישראל (למשל בגלל נקודות זיכוי מוגברות על ילדים ולימודים וכן הלאה) ייתכן שכן תהיו חייבים במס בסופו של דבר.

לכן, חובה (ומומלץ!!!) להגיש כל שנה גם אם אתם לא חייבים במס.

סיכום

אם אתם חושבים שלא תספיקו להגיש בזמן, תגישו הארכה באמצעות טופס 4868. ניתן להגיש את הבקשה אלקטרונית, וזוהי גם הדרך היעילה ביותר משום שאתם מקבלים אישור אלקטרוני במייל שהבקשה אושרה.

אני ממליץ להגיש בכל שנה את הטופס הזה והכי גרוע לא לנצל את כל ההארכה.

הטופס הזה הוא חשוב במיוחד לאנשים שצריכים להגיש בקשה להחזר מס בישראל או להגיש דוח שנתי בישראל. ניתן להתחיל למלא את הדוח האמריקאי רק לאחר שיש בידינו את כל המידע מישראל לגבי הכנסות ששולמו לנו ומסים ששילמנו למס הכנסה ישראל.

זכרו: ההארכה היא רק עבור הגשת הדוח. אם יש לכם חוב כלשהוא ל-IRS יש לשלם אותו עד ה-15 לאפריל בשנה החולפת את שנת המס. השנה ספציפית תאריך התשלום הוא ה-18 באפריל.