מאת fintranslator לפני 6 שנים כ- 9 דקות קריאה

מילוי טפסים – אפשר כבר להגיש (וטופס 8965)? גרסת 2018

אני מזכיר לכולם שה-15 לאפריל 2019 הוא יום ההגשה הרשמי של דוח המס האמריקאי (Individual Tax Return) עבור שנת המס 2018. מי שאינו גר בארה”ב יש לו חודשיים נוספים בצורה אוטומטית, ומי שחושב שיצטרך עוד הארכה יגיש בקשה להארכה.

פוסט זה נוגע לשנת המס 2018, שצריך לדווח בגינו עד אפריל 2019. אם ברצונכם לראות את הפוסט הנוגע לשנת המס 2017, תיגשו לכאן.

אם אתם מעוניינים לעזור במימון האתר, תשקלו להירשם לאחד השירותים האינטרנטיים הבאים שיעזרו לכם להוזיל את הקניות באינטרנט שלכם: Ebates, Honey. לקריאה נוספת ראו כאן

אם יש לכם שאלות פרטניות בנוגע למצבכם האישי מבחינת מס ארה"ב, תוכלו לפרסם אותו כאן בתגובות ותקבלו מענה ממני. השימוש בתשובה שאתן לכם הוא על אחריותכם בלבד.

אז מה נשאר לי עוד למלא?

אז ככה, אם אתם לא נמנים על האנשים הבאים, אתם יכולים כבר להגיש את הטופס באמצעות המדריך שפירטתי בבלוג הזה:

- מבקשים זיכוי בגין מס זר ששילמתם לממשלת ישראל או כל ממשלה שאינה ארה”ב.

- מבקשים זיכוי/החזר בגין ילדים (הילדים צריכים להיות אמריקאיים ולעמוד בתנאים המפורטים בפוסט הזה).

- מבקשים זיכוי/החזר בגין הוצאות על לימודים גבוהים.

- מכרתם ברווח קרן נאמנות/תעודת סל שמקום הנפקתה אינה ארה”ב.

- חייבים במילוי הטופס לחישוב מס אלטרנטיבי (מי שמבקש זיכוי בגין מס זר חייב במילוי הטופס).

לגבי סעיפים 1-4 נראה לי שכל אחד יודע אם הוא משתייך לאחד מהקבוצות האלה. לגבי סעיף 5 יש גליון שצריך למלא כדי לבדוק אם צריך למלא טופס נוסף שמחשב את המס האלטרנטיבי (טופס 6251). הגליון נמצא בעמוד 99 של קובץ ההנחיות לטופס 1040. לצערי, ל-IRS היה בשנים קודמות טופס אינטרנטי שהיה עוזר לקבל החלטה אם צריך להגיש את הטופס הזה או לא, אך הם הפסיקו את השירות הזה.

לחלופין, תורידו את גליון הגוגל שיצרתי שיבדוק עבורכם (בעברית 🙂 ) אם אתם צריכים למלא את טופס 6251. אני מזכיר שאת הנתונים הדרושים ממלאים רק בתיבות הצבועות בכתום. בעיקרון לא תצטרכו למלא אם ה-AGI שלכם לא עולה על הסכומים הבאים (נכונים לשנת המס 2018) ואתם לא מבקשים זיכוי עבור מס זר:

- $70,300 לרווקים וראשי אב בית

- $54,700 לנשואים המגישים בנפרד

- $109,400 לנושאים המגישים ביחד או אלמנים מוכרים

בגדול, מי שמחריג את השכר שלו ה-AGI שלו יהיה נמוך מהסף ולא יצטרך להגיש (אלא אם יש לו הכנסות גבוהות מהשקעות), ומי שלא מחריג את השכר ומבקש זיכוי על מס זר, כן יצטרך לחשב את המס האלטרנטיבי.

תזכורת: ה-AGI מופיע בשורה 7 של טופס 1040.

אני לא שייך לקבוצות הללו, מה הלאה?

מה שהלאה, זה שצריך למלא את שורות 11, 12-13, שורה 71 בגליון 5 (אם שילמתם סכום כלשהוא ביחד עם הבקשת להארכה), 18-23 ולחתום איפה שכתוב Sign Here. אם אתם מגישים בהגשה אלקטרונית, אין צורך לחתום.

עוד משהו?

כן.

אתם צריכים למלא את טופס 8965 – בקשה לפטור ממס הבריאות החדש של אובמה. החל מ-2014 לכל אזרח אמריקאי חייב להיות ביטוח בריאות. כתלות בהכנסה הממשלה האמריקאית מסבסדת את הביטוח.

מי שגר מחוץ לארה”ב יכול לבקש פטור ממערכת הבריאות הזאת (תודה, באמת).

לא הראית עדיין איך למלא את טופס 8965

צודקים.

בואו נתחיל.

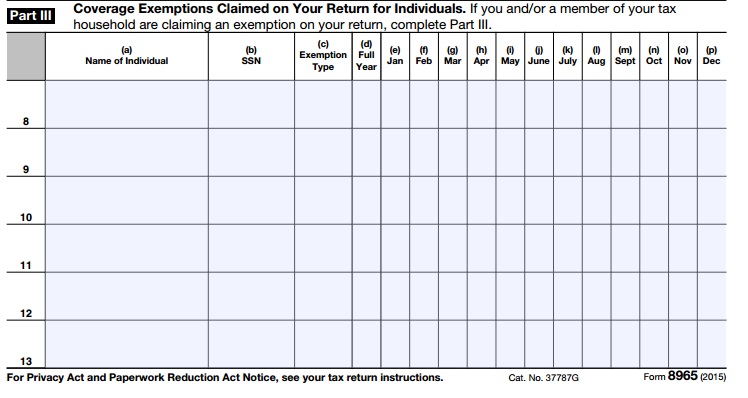

אז ככה, ממלאים בשורה העליונה את השם/שמות המופיעים על הדוח, וכן את מספרי ה-SSN/ITIN. לאחר מכן, ממלאים רק את החלק השלישי של הטופס:

בעמודה (a) ממלאים את השמות של כל בני הבית (בני זוג + ילדים שמולאו בעמוד הראשון של טופס 1040 – Dependents).

בעמודה (b) ממלאים את מספרי זיהוי המס של אותם אנשים (SSN או ITIN).

בעמודה (c) מזינים את האות C עבור כולם. זהו פטור בשל מגרוים מחוץ לארה"ב.

בעמודה (d) מסמנים X (איקס) עבור כולם (מסמן שהיה פטור מכיסוי ביטוחי במשך כל השנה). אם גרתם בארה”ב חלק מהשנה, במקום לסמן X בעמודה (d) תסמנו את החודשים הרלוונטיים בהם גרתם מחוץ לארה”ב.

פשוט פשוט.

נו… אז להגיש?

רגע!

אל תשכחו למלא את השורות שציינתי לעיל.

שורה 11

סוכמים את שורות 11a ואת שורה 46 מגליון 2. בשורה 11a זה המס הרגיל, בשורה 45 של גליון 2 זה התוספת עבור המס האלטרנטיבי (שטרם למדנו לחשב אותו), ובשורה 46 של גליון 2 זהו מס שקשור לחוק הבריאות החדש שאנחנו פטורים ממנו הודות לטופס 8965 שהרגע מילאנו.

במידה והחרגתם את שכרכם (ואת שכר בן זוגכם), סביר להניח שיופיע לכם 0 (אפס). אך זה תלוי בהכנסות נוספות (שלא מעבודה) שהיו לכם במהלך השנה.

שורה 12

שורה 12 היא סך כל הזיכויים שלכם. היות ואתם לא אחד מהאנשים המפורטים לעיל, אין לכם זיכויים, ולכן תמלאו בשורה 12 – “0” (אפס)

שורה 13

מחסרים את הערך בשורה 12 מהערך בשורה 11. אם יוצא מספר שלילי, רושמים “0” (אפס).

שורה 71 של גליון 5

אם הגשתם בקשה להארכה ושילמתם מקדמה כי חשבתם שתהיו חייבים במס, רשמו את הסכום ששילמתם בשורה 70 של גליון 5. אין לכלול את העמלה במידה ושילמתם בכרטיס אשראי.

לי אישית יצא לשלם ל-IRS ולמלא שורה זו בשנת 2014, בעקבות מכירה של קרן נאמנות ישראלית (טרם ידעתי שלא משתלם להשקיע בזה מבחינת המס האמריקאי).

שורה 18

בעיקרון צריך לסכום את שורות 16 ו-17. במקרה של הפוסט הזה, מדובר רק בשורה 17 שאליו העתקתם את הערך שמילאתם בשורה 71 של גליון 5 ורק בתנאי שבאמת שילמתם משהו ל-IRS.

שורה 19

אם הערך בשורה 18 גדול מהערך בשורה 15, החסירו את שורה 15 משורה 18. אם יצא לכם חיובי, זהו סכום שה-IRS חייב לכם (Refund, בעגה המקצועית 😉 ).

שורה 20a

בשורה 20a צריך לציין כמה מתוך ההחזר (במידה ויש), אתם רוצים לקבל השנה. אם יש לכם חשבון בנק אמריקאי יש למלא את הפרטים שלו כאן, וה-IRS יזכה אתכם שם. אם לא תמלאו, תקבלו צ’ק בדואר לכתובת שצוין בראשית הדוח.

שורה 21

אתם יכולים לבחור להשליך חלק מההחזר לשנת 2019, אם אתם צופים שתהיו חייבים כסף ל-IRS. כפי שציינתי פעמים רבות, מקרה זה אינו סביר. אך מי שרוצה יכול. סכום זה אינו צובר ריבית. לעצמאים זה יכול להיות פתרון מסוים מכיוון והם צריכים לשלם תשלומים Social Security כל רבעון.

שורות 22-23

אם שורה 18פחות מהערך בשורה 15, יש להחסיר את שורה 18 משורה 15. זהו המס שאתם חייבים ל-IRS. בשורה 23 יש להעריך/לחשב קנסות (אם רלוונטי) ולכלול את הקנסות בערך שרושמים בשורה 22. אתם יכולים להשאיר את שורה 23 ריקה, וה-IRS יחשב עבורכם את הקנס וישלח לכם חשבון בדואר. שוב, זהו לא מקרה סביר.

נחזור לעמוד הראשון של טופס 1040 (לתחתית).

Paid Preparer Use Only

היות ומילאתם לבד, תשאירו אזור זה ריק.

Sign Here

יש לחתום איפה שכתוב Your signature והבן זוג צריך לחתום איפה שכתוב Spouse’s signature. יש למלא תאריך איפה שכתוב Date. יש למלא את עיסוקכם איפה שכתוב Your occupation ו-Spouse’s occupation. יש למלא טלפון שניתן להשיג אתכם איפה שכתוב Daytime Phone Number. אל תשכחו לכתוב 972 בהתחלה שזהו קוד הטלפון הבינלאומי של ישראל.

מי שרווק או ראש אב בית ממלא רק את שורת החתימה הראשונה.

אין צורך לחתום פיסית במידה וההגשה אלקטרונית. למרות שאני ממליץ על שימוש בתוכנות קיימות והגשה אלקטרונית, כדאי מאוד בשנה הראשונה שתמלאו להרגיש בידיים את הטפסים ולמלא ידנית ולעשות חישובים עם מחשבון. אחרי זה תמלאו בדוח האלקטרוני ותוודאו שלא עשיתם טעויות, ואם עשיתם תוכלו ללמוד מהן. את ההגשה בכל מקרה כדאי לכם להגיש אלקטרונית, כדי להימנע מדואר שליחים יקר וארוך.

לעתים ה-IRS ישלח לכם קוד מזהה. בדרך כלל זה קורה לאחר שגנבו לכם את הזהות ומילאו בשמכם דוחות מס לשם קבלת החזרים מה-IRS. זה נפוץ בארה”ב, אך טרם שמעתי על מקרים כאלה בישראל. אבל המלצה: תשמרו על המידע שלכם טוב טוב. במיוחד ה-SSN שלכם. אם קיבלתם קוד כזה מה-IRS יש לרשום אותו איפה שכתוב:

If the IRS sent you an Identity Protection PIN, enter it here (see inst.)

משלוח בדואר

תעדיפו תמיד להגיש אלקטרונית. אך יש מצבים שזה לא ניתן. אם אתם במצב כזה, אז הכתובת למשלוח דואר נמצא בעמוד הזה: https://www.irs.gov/filing/international-where-to-file-form-1040-addresses-for-taxpayers-and-tax-professionals

סיכום

כל הכבוד!!!!! מגיעה לכם טפיחה על השכם.

שנה הבאה זה יהיה יותר קל ותדעו מהר יותר לשייך כל הכנסה לטופס המתאים.

אם אתם שייכים לאנשים המפורטים לעיל. אז עוד לא סיימתם ובתקווה עד ההגשה המאוחרת (15 לאוקטובר 2019), נספיק לעבור על כל הנושאים הללו (זיכוי מס זר, זיכויים שונים בגין ילדים, זיכוי על לימודים גבוהים, מס אלטרנטיבי, קרנות נאמנות/תעודות סל לא אמריקאיות).

אם אתם מעוניינים לעזור במימון האתר, תשקלו להירשם לאחד השירותים האינטרנטיים הבאים שיעזרו לכם להוזיל את הקניות באינטרנט שלכם: Ebates, Honey. לקריאה נוספת ראו כאן

אם יש לכם שאלות פרטניות בנוגע למצבכם האישי מבחינת מס ארה"ב, תוכלו לפרסם אותו כאן בתגובות ותקבלו מענה ממני. השימוש בתשובה שאתן לכם הוא על אחריותכם בלבד.