מאת fintranslator לפני 4 שנים כ- 11 דקות קריאה

סדרת מס ארה"ב (2020)- חלק מיוחד – בקשת מענק קורונה

היום אני מוסיף פוסט שנראה לי שיעניין רבים כאן. בגדול בשנת 2020, בעקבות משבר הקורונה שפקד את העולם, ממשלת ארה"ב יצאה בסדרת מענקים לאזרחי ותושבי ארה"ב, הידועים בכינויים מענקי קורונה. מי שרוצה לקרוא על המענקים הללו, אני מצרף כעת את הפרקים הקודמים בסדרה 😉

מס ארה"ב – זיכוי מס חדש בצל הקורונה

מס ארה"ב – מענק קורונה – בדיקת זכאות ועדכון פרטים (גם למי שלא היה חייב בהגשה)

מענק קורונה – בממשק מצוין ששלחו את הצ'ק אך לא קיבלתי אותו. מה עושים?

בקצרה, המענק הראשון כלל מענק על סך $1,200 לכל מבוגר ו-$500 לכל ילד (אמריקאי) עד גיל 17. המענק השני כלל מענק ע"ס $600 לכל מבוגר ולכל ילד עד גיל 17. המענק השלישי, שאושר ממש בימים אלו (ועדיין לא נזדמן לי לכתוב עליו), יכלול $1,400 לכל מבוגר ובנוסף $1,400 לכל תלוי (כלומר הפעם הורים לילדים עד גיל 19 או סטודנטים עד גיל 24 יוכלו לקבל עבור ילדיהם את המענק). מבוגר מעל גיל 18 שאינו תלוי של ההורים שלו ואינו סטודנט, יכל לקבל את כל המענקים. המענק הוגבל לבעלי הכנסות גבוהות.

הממשל ניסה לחלק את המענקים בצורה כמה שיותר אוטומטית, ופתח פורטל מיוחד לבעלי הכנסות נמוכות שאינם חייבים בהגשת דוח שנתי למלא פרטים ולקבל את המענק. עם זאת, בגלל מגבלת הזמן, הוחלט שמי שלא יקבל את המענק עד תאריך מסוים, יוכל לדרוש את המענק בדוח השנתי של 2020. כלומר, בדוח של 2020 ישנו סעיף מיוחד שהתווסף (שורה 30 בטופס 1040), בו נכתוב את יתרת המענק שמגיעה לנו. פרטים על השינויים בדוח של 2020 ניתן לראות כאן.

בפוסט זה נלמד כיצד לבקש את המענק למי שמגיע לו, באמצעות תוכנת הגשה חינמית בשם OLT.com. גילוי נאות: אין לי שום קשר עסקי עם OLT מלבד זאת שהייתי "לקוח" שלהם בחמשת השנים האחרונות (בכל זאת לא שילמתי להם). שימו לב, פוסט זה אינו מיועד לעזור לכם לדעת אם מגיע לכם המענק, יש הרבה גורמים שמשפיעים על גובה המענק שלכם. ספציפית אם ההכנסה שלכם עלתה בין 2019 ל-2020 ייתכן ועדיף לכם לחכות עם הגשת דוח 2020, ולקבל את המענק השלישי בהתבסס על נתוני 2019 (כמו שאת המענק הראשון היה ניתן לקבל בהתבסס על נתוני 2018 עבור מי שלא הגיש אז את 2019).

הערה: הפוסט הזה מתייחס להגשת הדוח עבור שנת המס 2020, כלומר הגשה באפריל 2021 (או עם הארכה למי שיש). מי שצריך את ההדרכה לשנת 2019 ניתן למצוא זאת כאן.

אם אתם מעוניינים לעזור במימון האתר, תשקלו להירשם לאחד השירותים האינטרנטיים הבאים שיעזרו לכם להוזיל את הקניות באינטרנט שלכם: Ebates, Honey. לקריאה נוספת ראו כאן

אם יש לכם שאלות פרטניות בנוגע למצבכם האישי מבחינת מס ארה"ב, תוכלו לפרסם אותו כאן בתגובות ותקבלו מענה ממני. השימוש בתשובה שאתן לכם הוא על אחריותכם בלבד.

פוסט קודם בנושא

למי שעוד לא קרא, מומלץ לגשת כעת לקרוא את המדריך המעולה של קורא בשם "סוס יאורי" שעשה צילומי מסך ופירט הסברים על מילוי דוח 2019 ב-Olt.com. לינק.

olt.com ב-2020

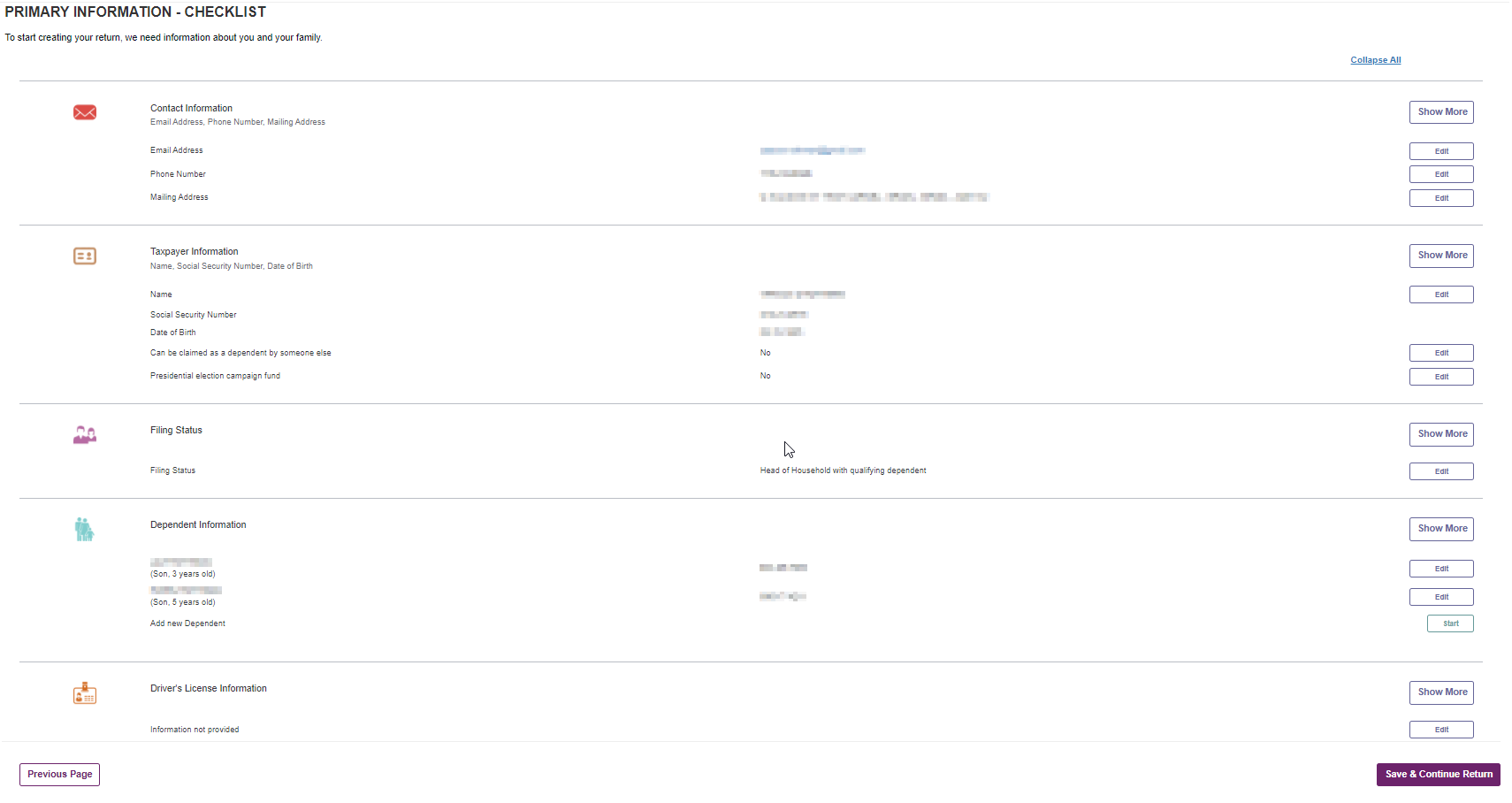

אין שינוי מהותי בין התוכנה/אתר בין השנים 2019 ל-2020 (מלבד האופציות למילוי). לאחר הרשמה קלה, תגיעו למסך הזנת פרטים הזה:

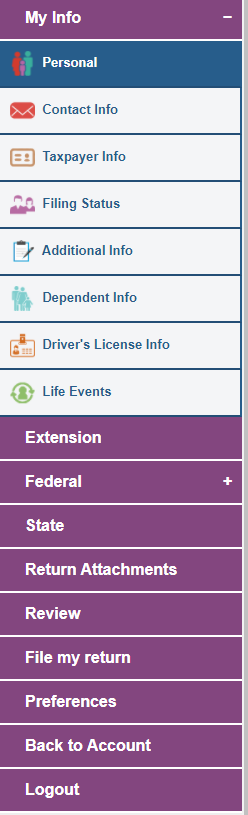

נלחץ על ה-Edit הראשון ואז הוא יתחיל להעביר אותנו בכל המסכים בלי לחזור בכל פעם למסך הראשי הזה. ניתן לנווט גם באמצעות תפריט הצד:

פרטים אישיים

פרטים אישיים

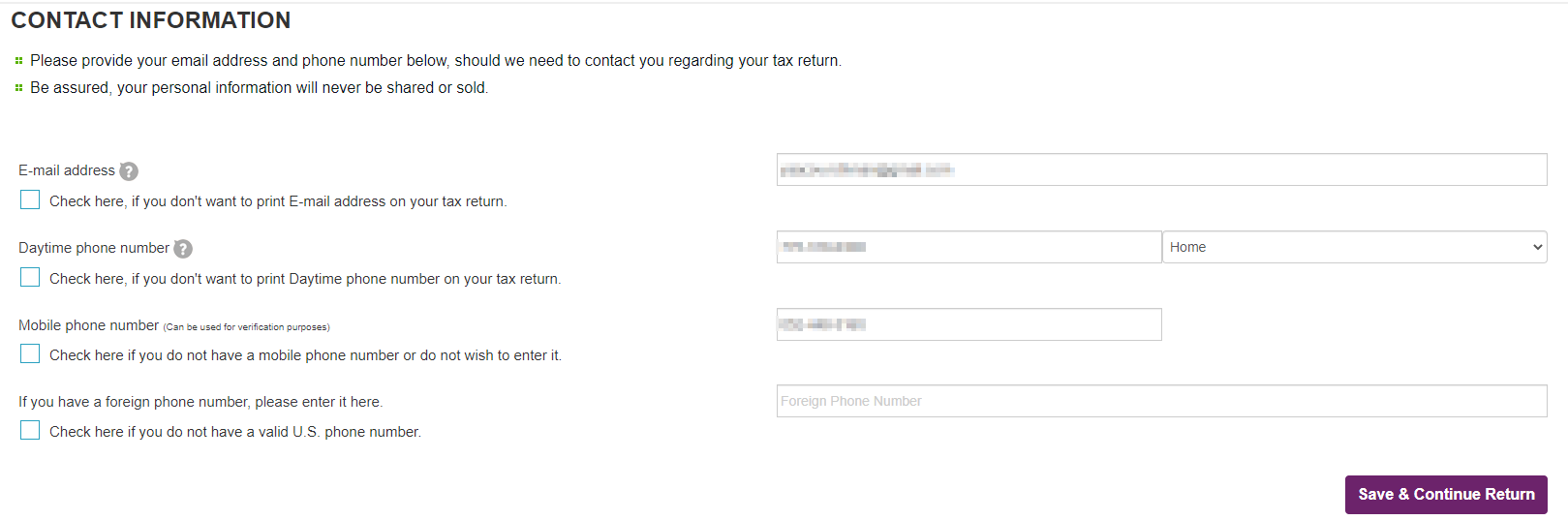

לחיצה ראשונה על Edit יוביל אותנו למסך הבא:

אין פה יותר מדי מה להתחכם, רק לוודא שהאימייל תקין, היות ובחלק מהכניסות לאתר ישלחו לכם קוד וריפקציה למייל.

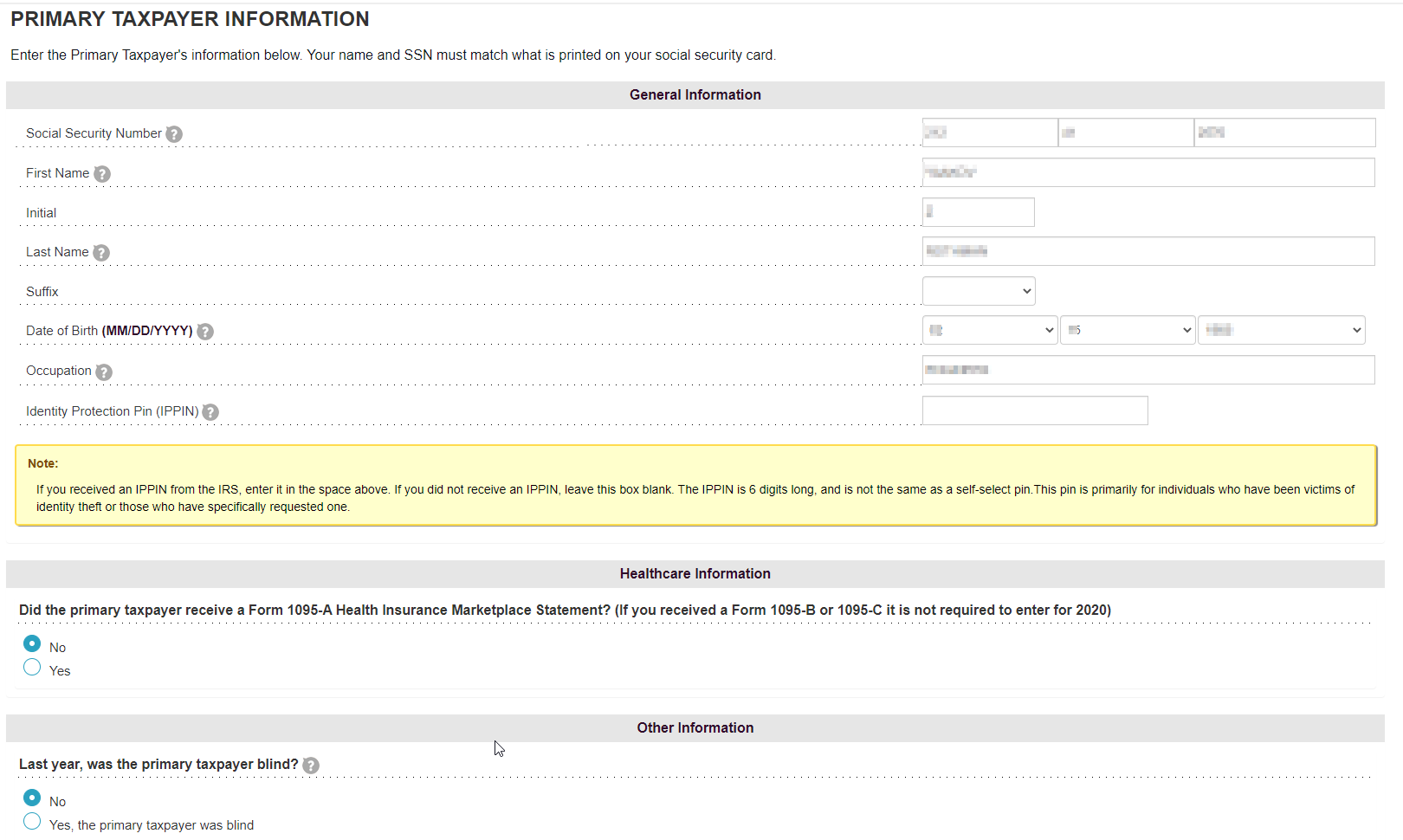

לאחר מילוי ולחיצה על Save & Continue Return, השלב הבא במילוי הפרטים נראה כך:

- לגבי ה-IPPIN הוא מיועד רק למי שקיבל בדואר קוד מיוחד, וזאת כנראה לאחר שה-IRS חשד שמישהו מנסה לגנוב את הזהות שלו.

- לגבי השאלה על 1095-A הוא לא רלוונטי לתושבי חוץ, מדובר בביטוח בריאות אובמהקר.

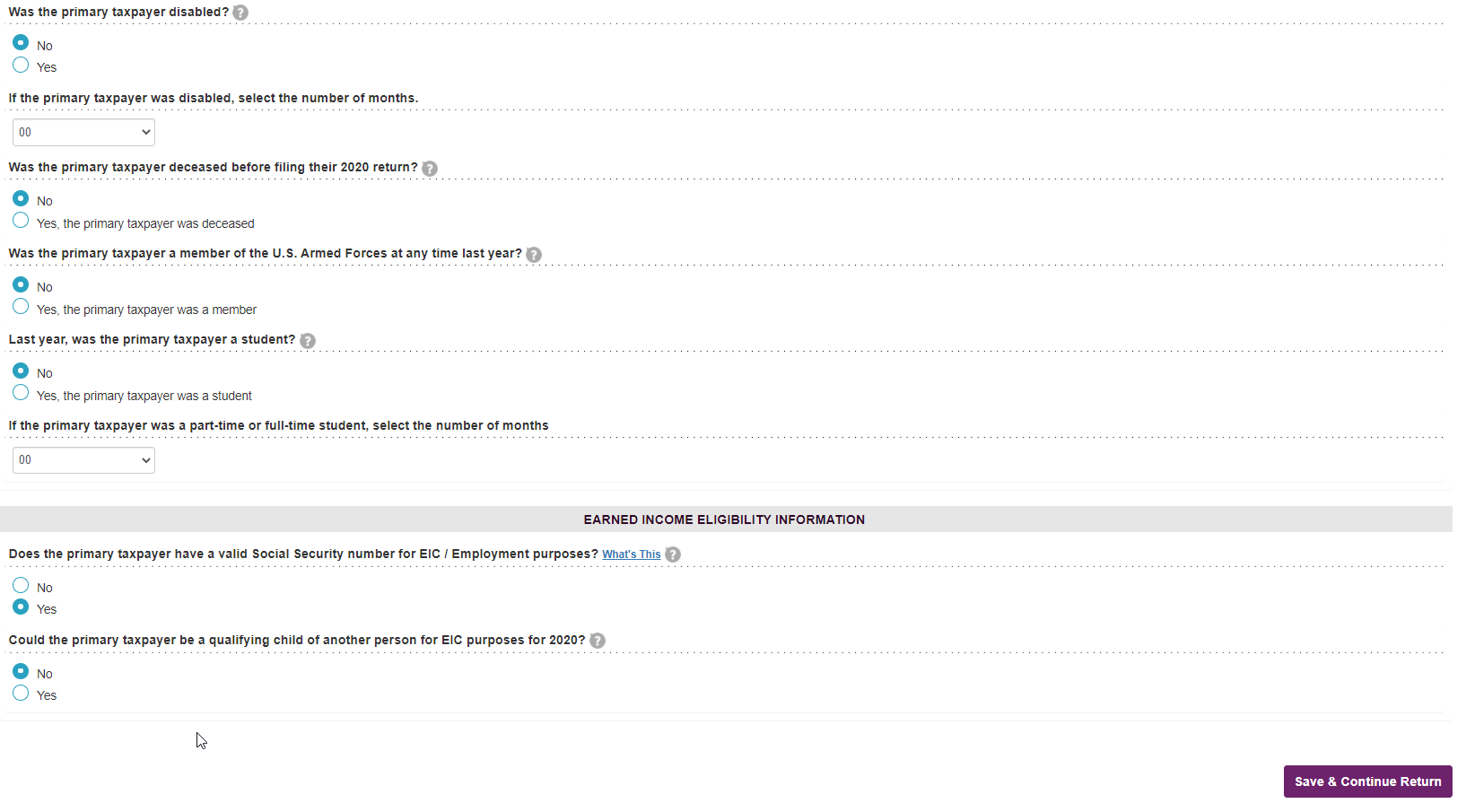

המשך המסך נראה כך:

כמובן שאלו התשובות שלי. אם למישהו יש נתונים שונים משלי (למשל שירת בצבא האמריקאי בשנת 2020 😉 ), נא לא להעתיק את התשובות כמו שהן. שתי השאלות האחרונות הן מהותיות:

- אם יש לכם SSN אז יש לכם מספר תקף לצרכי EIC (שזו הגרסה האמריקאית למס הכנסה שלילי). זה לא אומר שאתם זכאים ל-EIC, רק שמספר הזהות שלכם יכול לזכות בזה אם תעברו לארה"ב.

- האם אתם יכולים להיחשב ילד של מישהו לטובת ה-EIC. אם אתם מבוגרים, כנראה שלא.

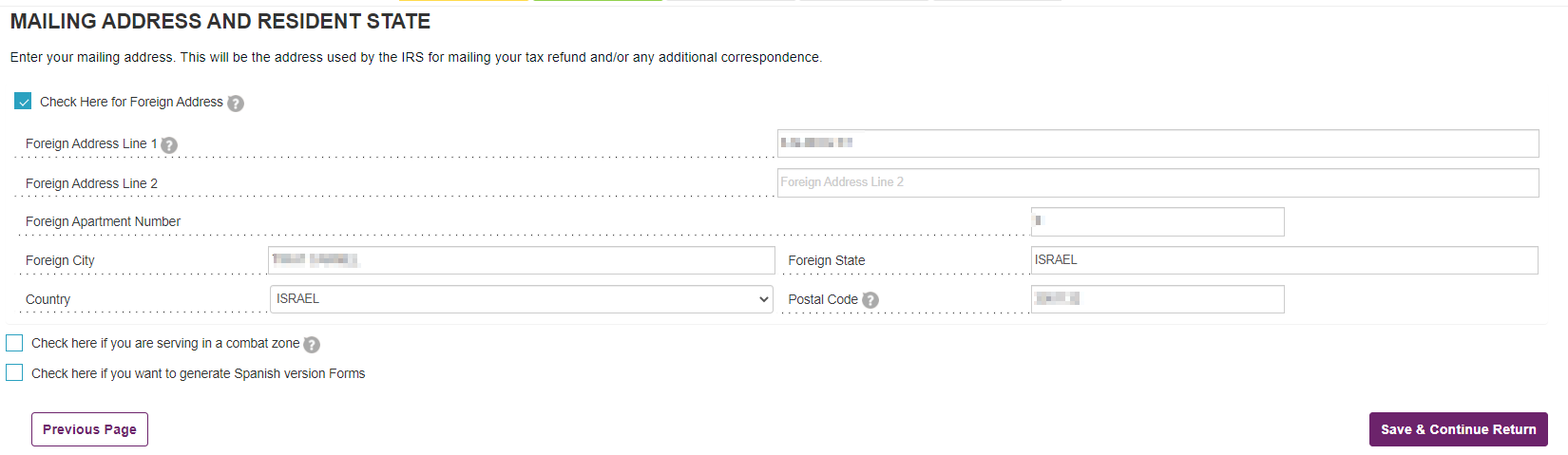

לחיצה על Save & Continue Return תוביל למסך הבא:

במסך זה מזינים את הכתובת. שימו לב, זו הכתובת שתופיע בעמוד הראשון של הדו"ח ולכאן ישלחו תכתובות ואת הצ'ק של המענק (בהנחה ואין לכם חשבון בנק אמריקאי).

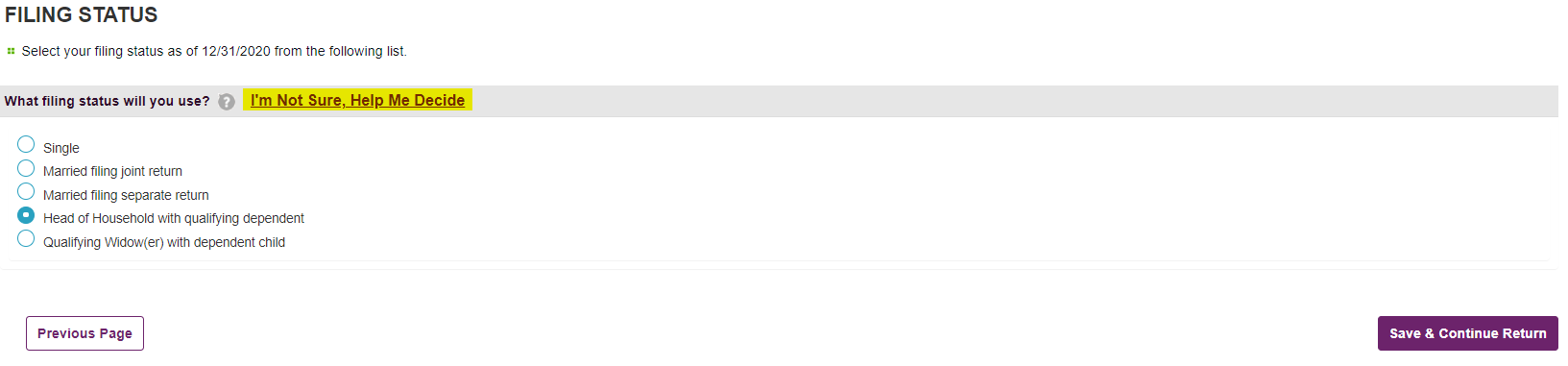

סטטוס הגשה

לחיצה על Save & Continue Return תוביל למסך הבא שבה בוחרים את סטטוס ההגשה שלכם.

פוסט זה לא ידון באיך בוחרים את זה. למי שצריך עזרה יש את הפוסט הזה שכתבתי.

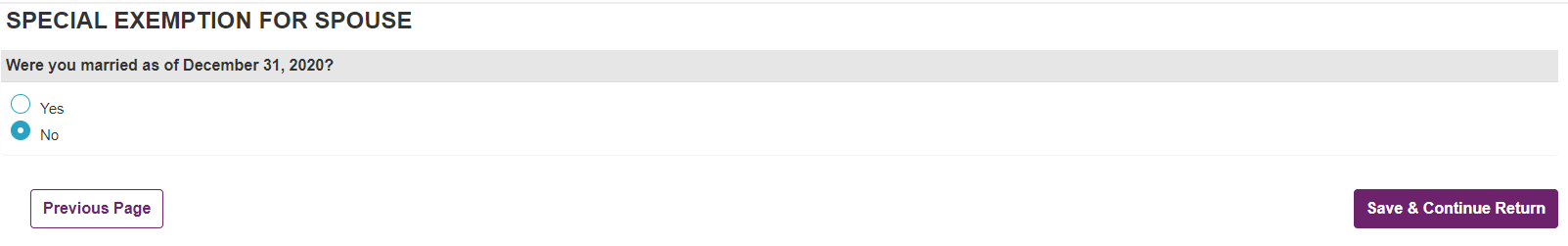

לחיצה על Save & Continue Return מובילה אל:

עמוד זה נוגע למי שמדווח כ-Married Filing Separately ורוצה לרשום NRA בתיבת ה-SSN של בן הזוג. לפני 2018 זה עוד נתן הטבונת מס קטנה בדמות של פטור אישי נוסף, אבל כיום כבר אין פטורים אישיים עד 2025 לפחות. לחיצה על Save & Continue Return מובילה למסך הבא:

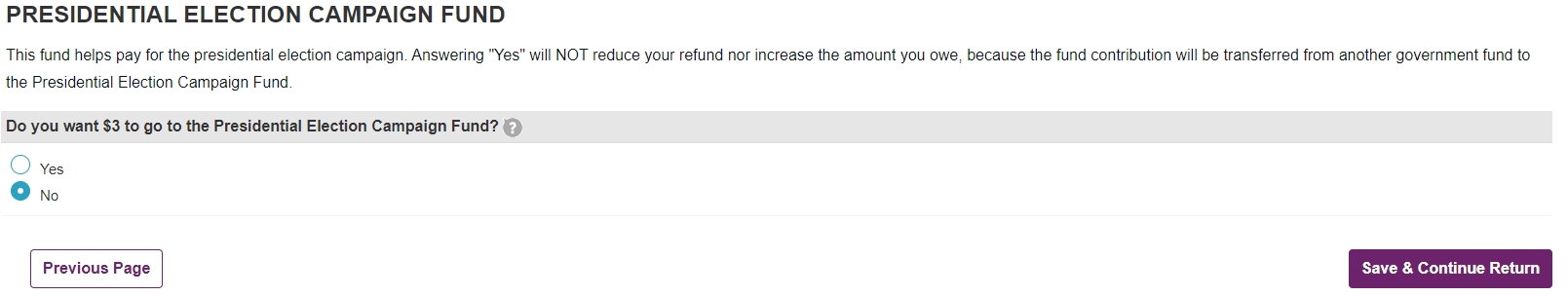

שואלים לגבי תרומה לקמפיין ריצה לנשיאות. זה לא בא מכספיכם האישי אלא מכספי המסים. אני תמיד ממלא לא. לחיצה על Save & Continue Return מובילה אל:

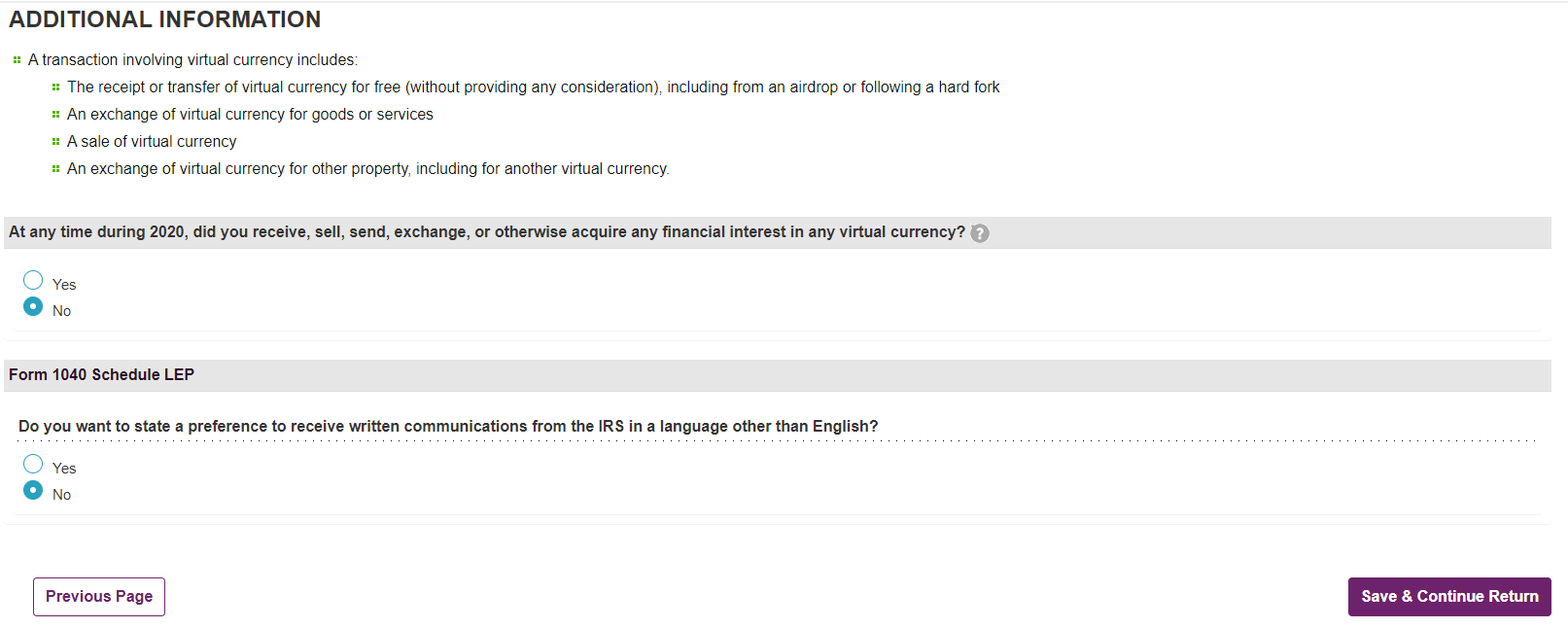

השאלה הראשונה נוגעת למי שמכר או המיר מטבעות וירטואליים (ביטקוין וכדומה). אם רק קניתם והחזקתם ולא ביצעתם אירוע מס כמו מכירה או העברה או המרה, אז מסמנים לא. השאלה השנייה נועדה להצהיר שאתם מעוניינים שה-IRS יתכתב אתכם בשפה שהיא לא אנגלית (אין להם עברית ברזומה, לצערי, רק ספרדית, סינית, וייטנאמית וכדומה).

תלויים – Dependents

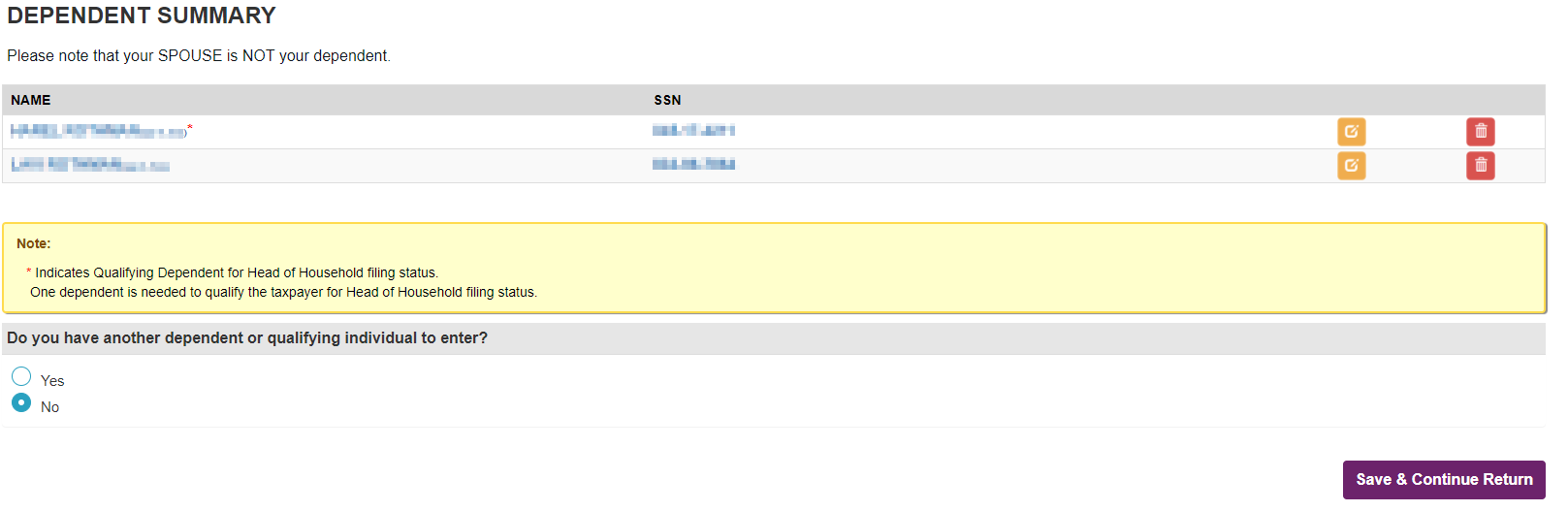

המסך הבא נראה כך:

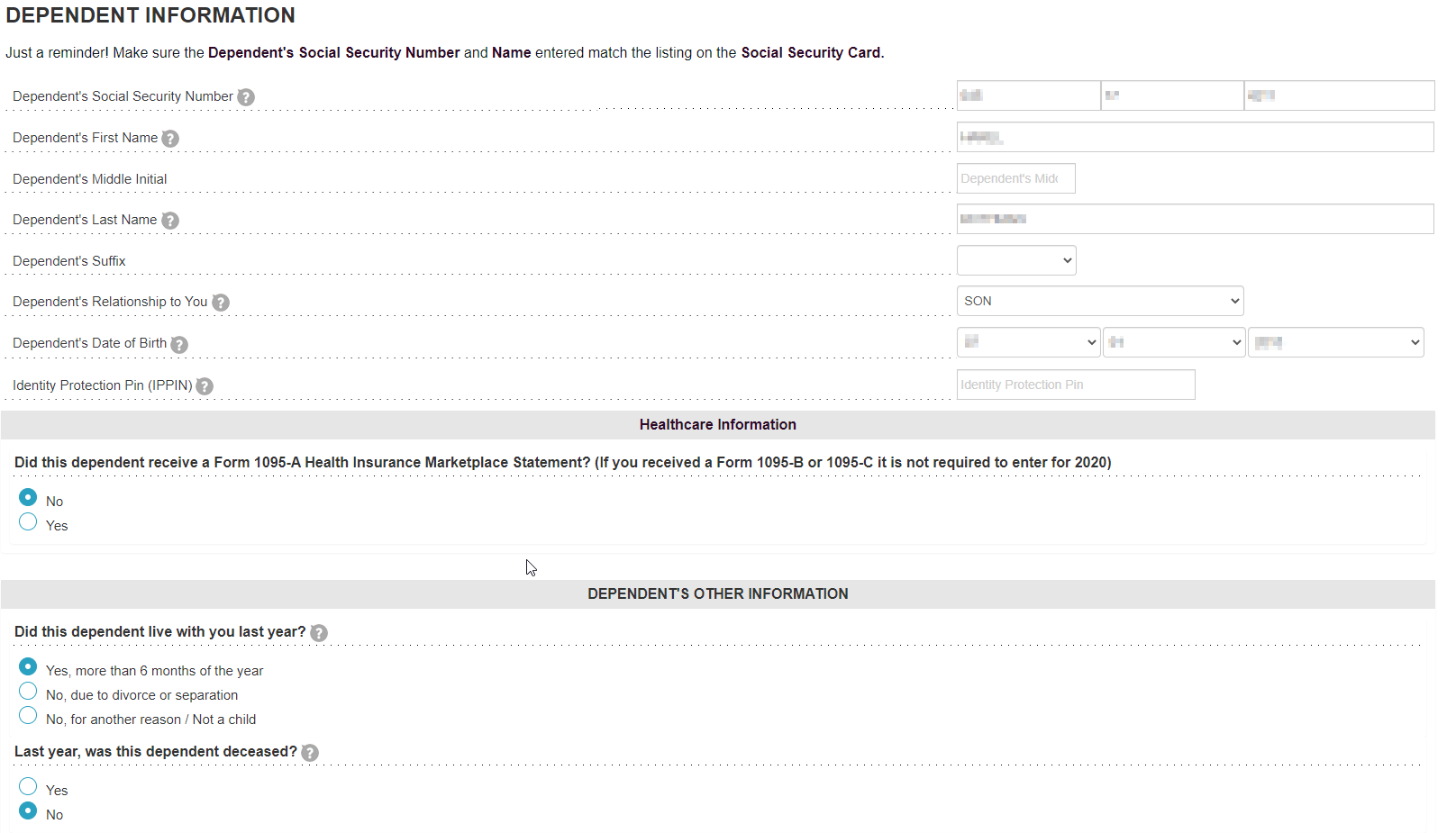

בהתחלה מן הסתם הטבלה תהיה ריקה, ואם תלחצו על Yes בשאלה אם אתם רוצים להוסיף עוד ילדים ותלחצו Continue יפתח לכם מסך הזנת המידע עבור הילדים הבאה:

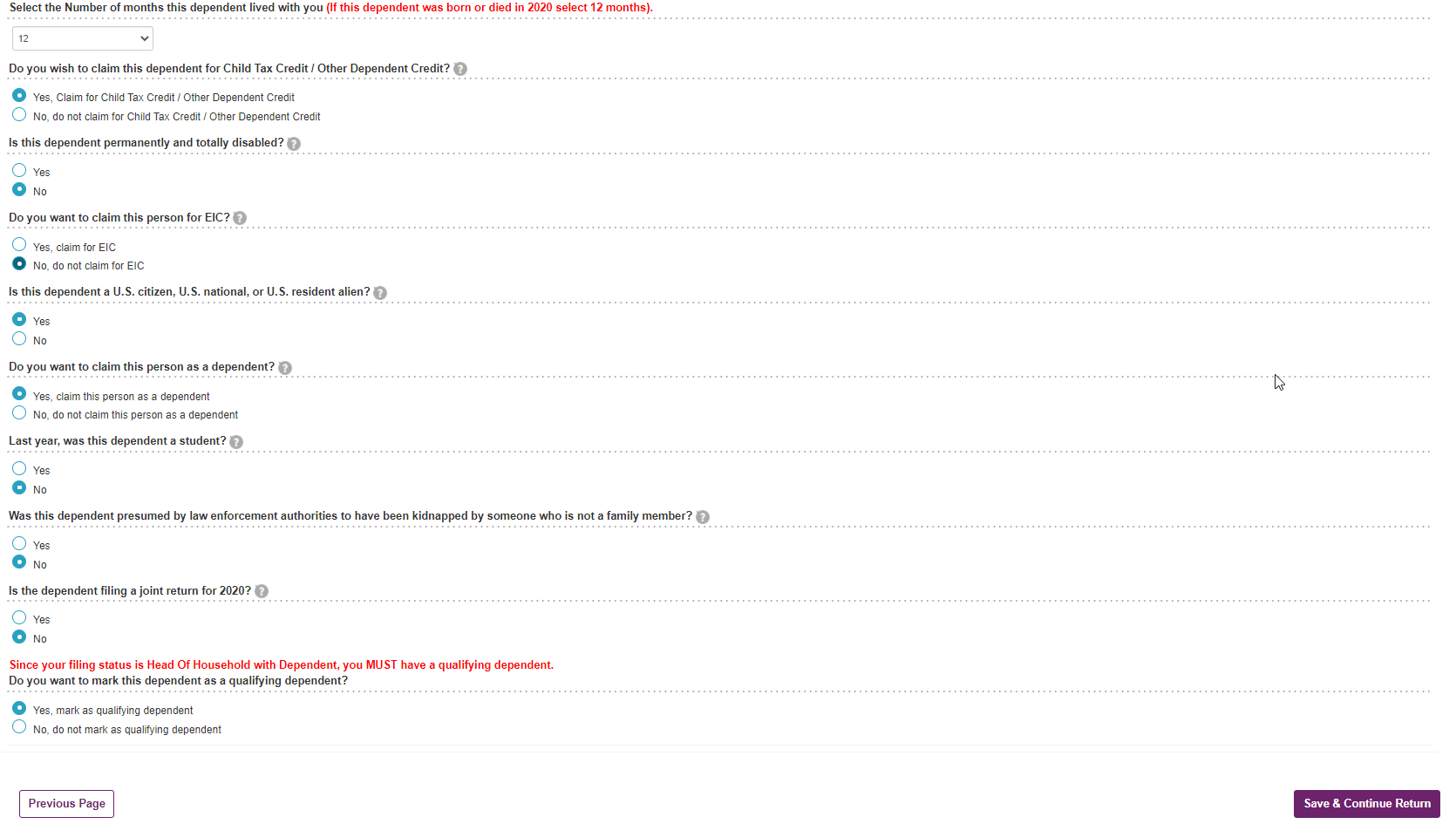

אני אתמקד בשלוש מהשאלות:

- Do you want to claim this person for EIC? החזר המס הזה לא זמין לתושבי חוץ, ולכן סימנתי NO.

- Do you want to claim this person as a dependent? עונים Yes רק אם הילד אמריקאי.

- Do you want to mark this dependent as a qualifying dependent? שאלה זו זמינה רק למי שסטטוס ההגשה שלו הוא HOH. כזכור, ניתן להיות HOH רק אם יש ילד/קרוב מזכה בבית (בין אם אמריקאי או לא).

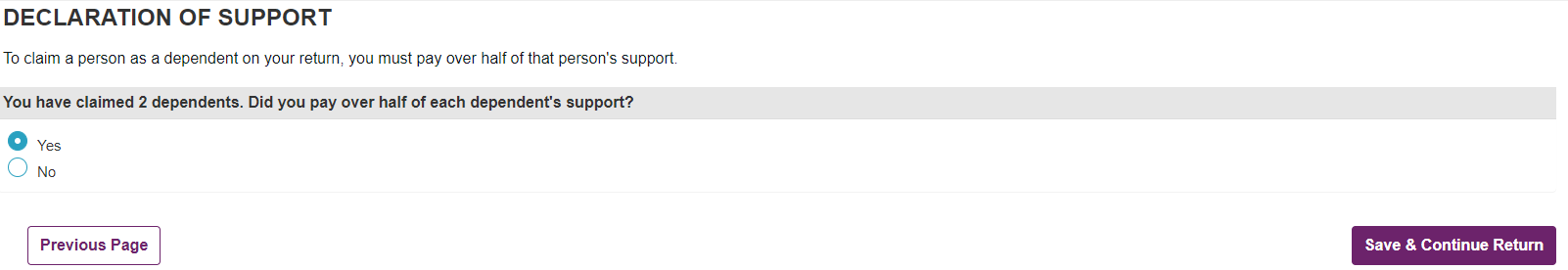

לחיצה על Save & Continue Return מוביל אל המסך הבא:

שאלה זו נועדה לוודא שאני אכן זכאי להיות HOH. למי שלא בסטטוס HOH, לא יהיה את השאלה הזו. לחיצה על Save & Continue Return:

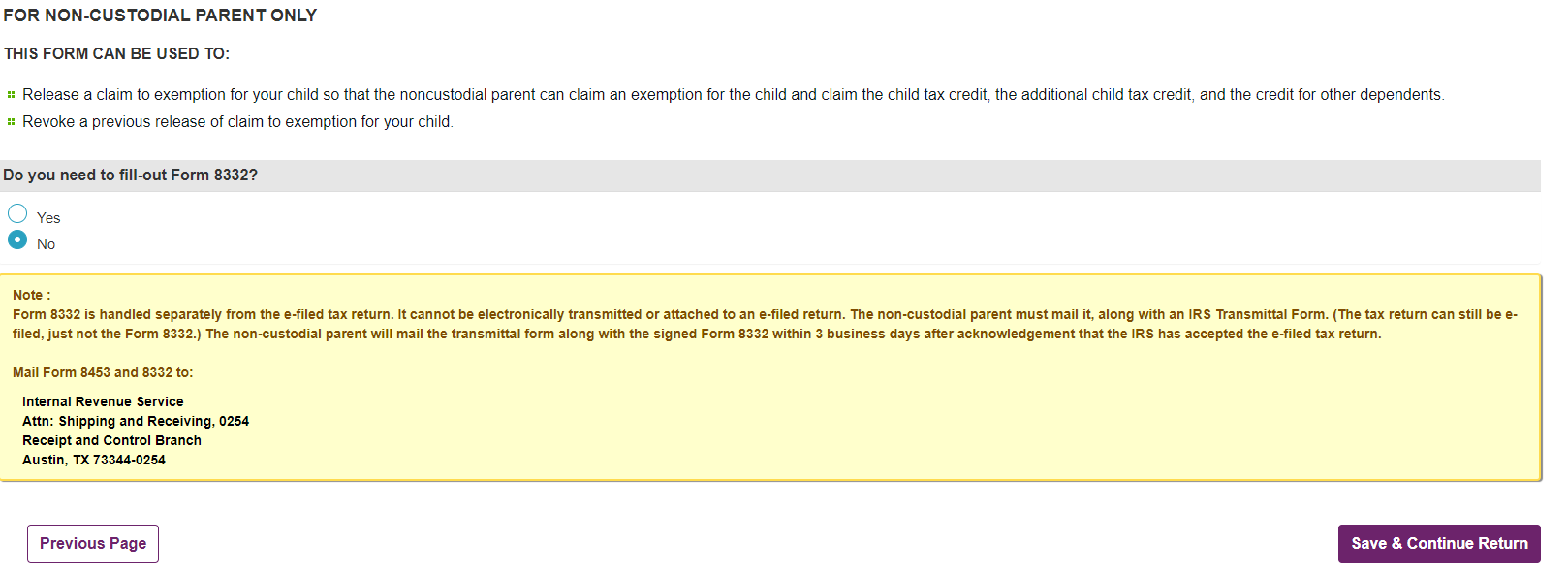

שאלה זו מיועדת עבור הורים גרושים שילדיהם לא בחזקתם. אני לא מבין מספיק במצבים האלה ולכן אמנע מלהמליץ איך להתקדם בשאלה זו. למי שלא גרוש אין צורך למלא 8332 ולכן סימנתי No. לחיצה על Save & Continue Return:

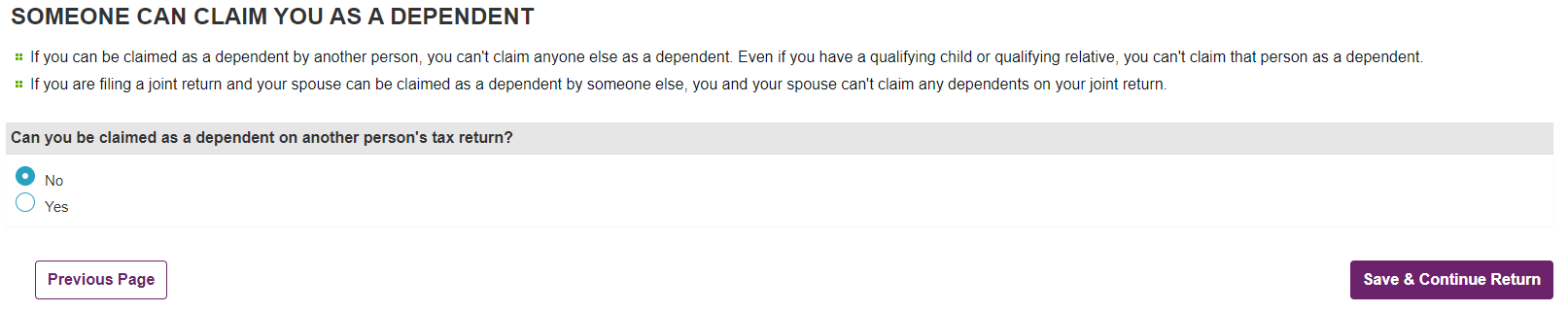

הגענו לשאלת השאלות! על הסעיף הזה רבים שהיו זכאים למענק הראשון והשני לא קיבלו אותם משום שמילאו שהם כן Dependent למרות שלא היו. בכל מקרה אם אתם לא Dependent בבקשה תסמנו שם No. כדי ללמוד עוד על מי נחשב Dependent נא לקרוא כאן.

לוחצים על Save & Continue Return ומגיעים אל:

אין לי רשיון נהיגה אמריקאי ולכן לא מילאתי, בכל מקרה זה נועד בעיקר לצרכי זיהוי בדוחות המס של ה-State למי שהוא תושב ארה"ב.

הכנסות

לוחצים על Save & Continue Return:

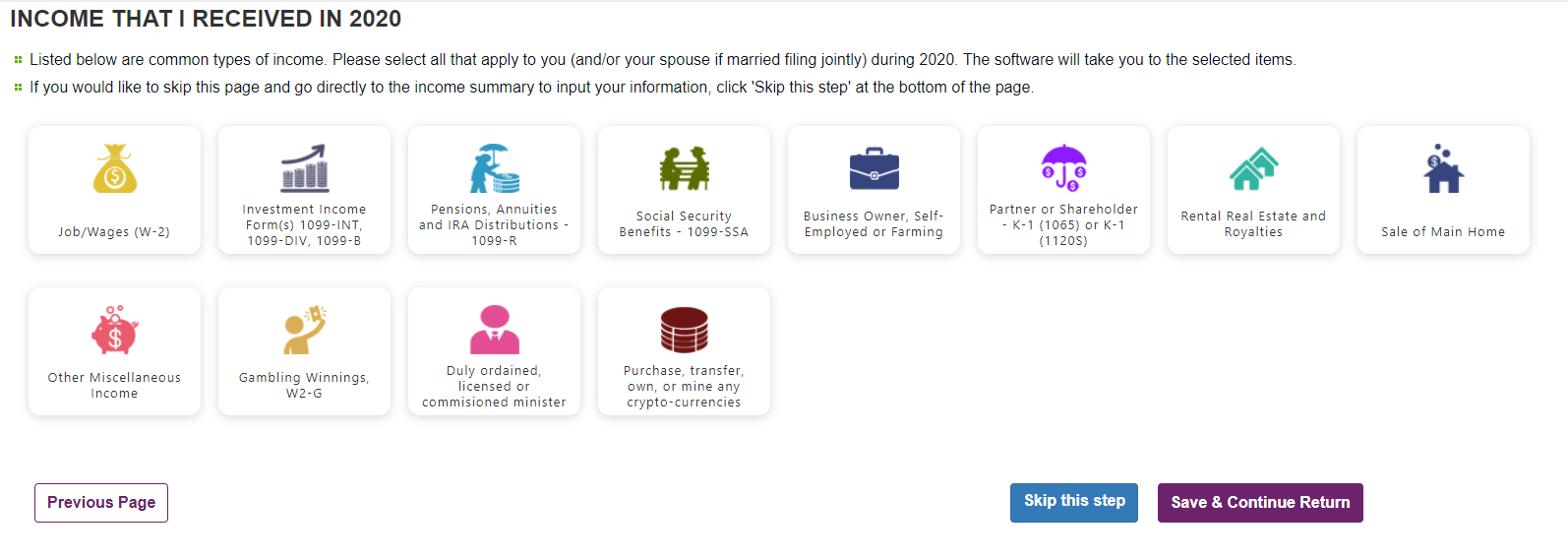

בגדול במסך הזה אפשר ללחוץ על מצבים שונים שקרו לכם בשנה האחרונה, אבל אין הכרח. ניתן ללחוץ על Skip this step:

זהו העמוד הראשי שבו מזינים את כל סוגי ההכנסות השונים. אנחנו לא נתעכב על כולם. אדגיש לכם רק איפה נכנסים כדי להזין מידע, ואת אופן המילוי תוכלו לקחת מהדוגמה של סוס יאורי עבור 2019.

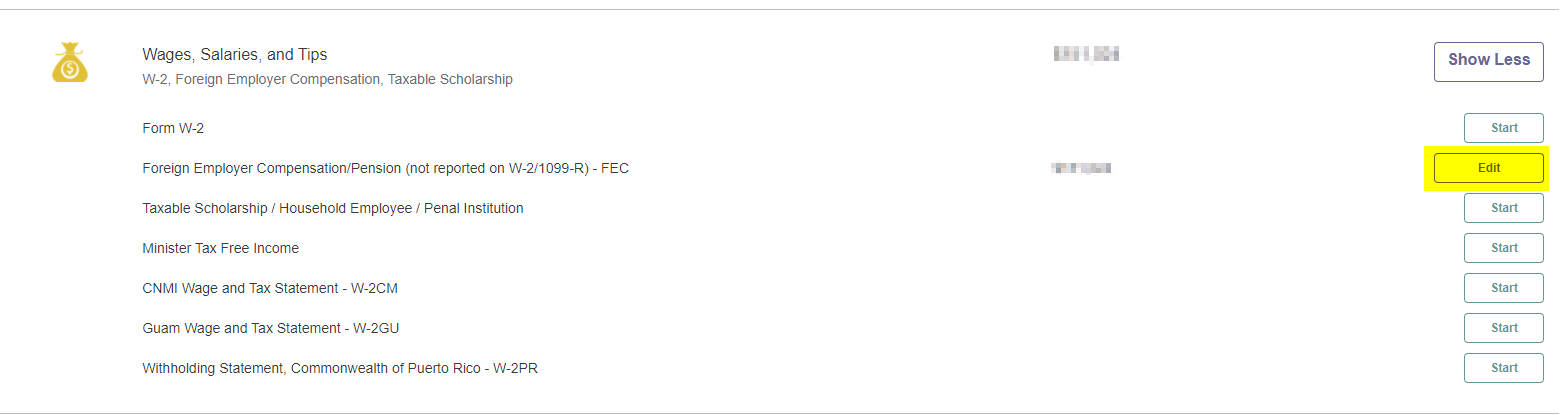

אם נלחץ על ה-Show More הראשון, בשורה שכתוב בה – Wages, Salaries & Tips נראה שנפתחים עוד כמה שורות (בצהוב מסומן איפה ממלאים את שכר העבודה מהמעסיק):

דמי אבטלה נמלא איפה שכתוב Unemployment Income:

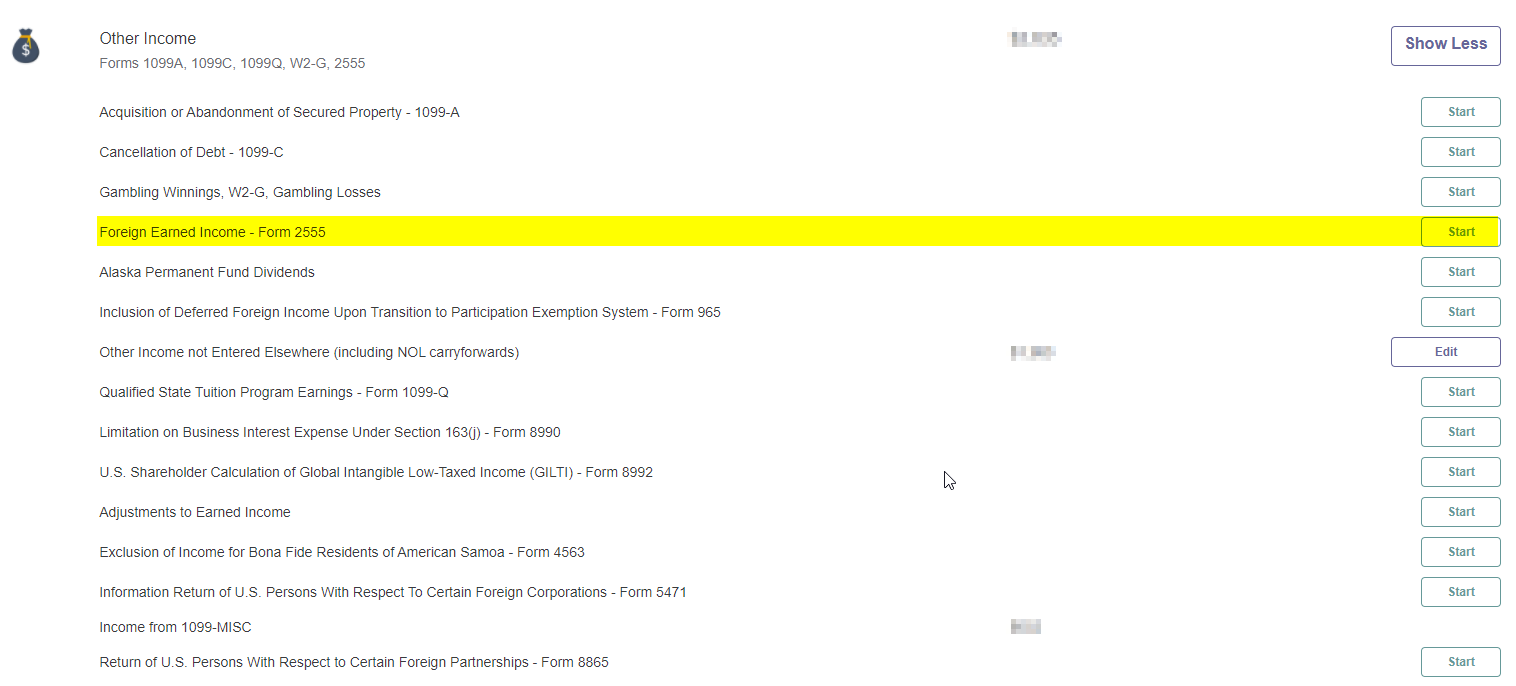

ואת מילוי טופס 2555 שזה החרגת שכר עבודה נמלא בחלק של Other Income:

מענק הקורונה

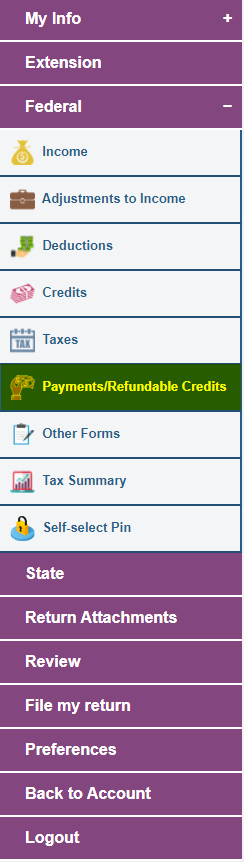

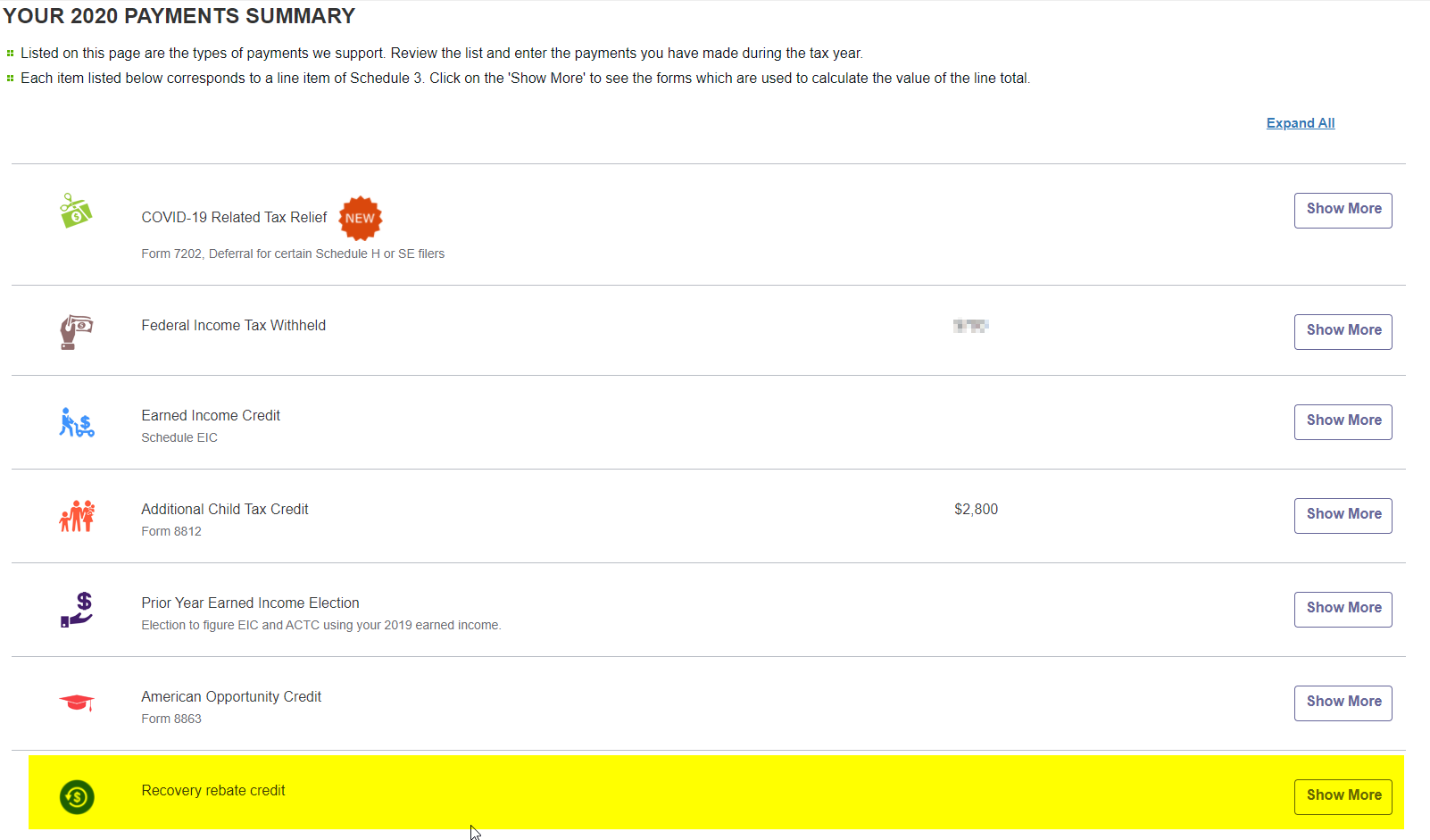

הגענו לנחלה 🙂 לאחר מילוי כל ההכנסות נמשיך עם התוכנה (Save & Continue Return) עד שנגיע למסך של מילוי המידע שקשור למענק הקורונה שמגיע לנו. ניתן גם להגיע לשם באמצעות תפריט הצד איפה שכתוב Payments/Refundable Credits (בפעם הראשונה בכל מקרה תצטרכו ללחוץ על Save בכל המסכים עד הגעה למסך הספציפי הזה):

כך נראה המסך של ה-Payments/Refundable Credits (ובצהוב מסומן ה-Precious שלכם):

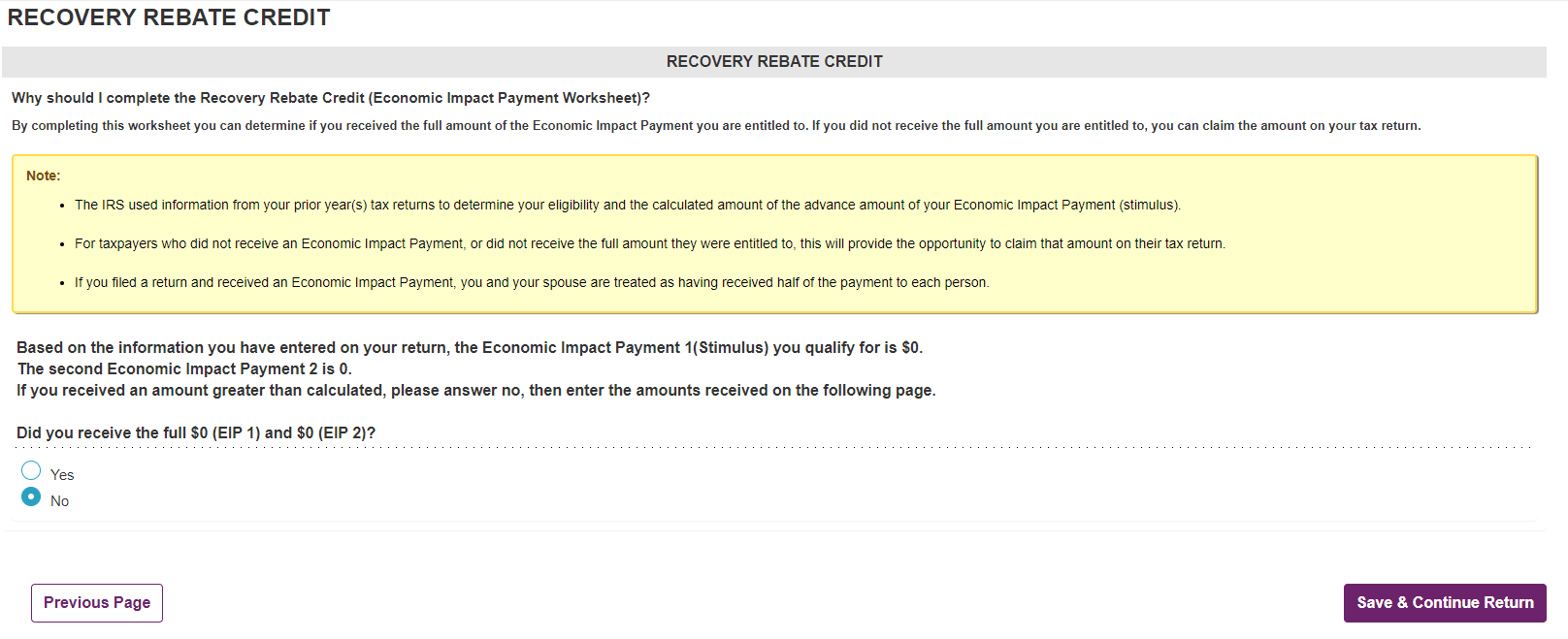

אם נלחץ על Show More:

מן הסתם אתם במסך הזה בגלל שלא קיבלתם בכלל מענקים (ואתם זכאים להם) או שקיבלתם חלק מן המענקים המגיעים לכם. במקרה הזה נסמן No ואז Save & Continue Return:

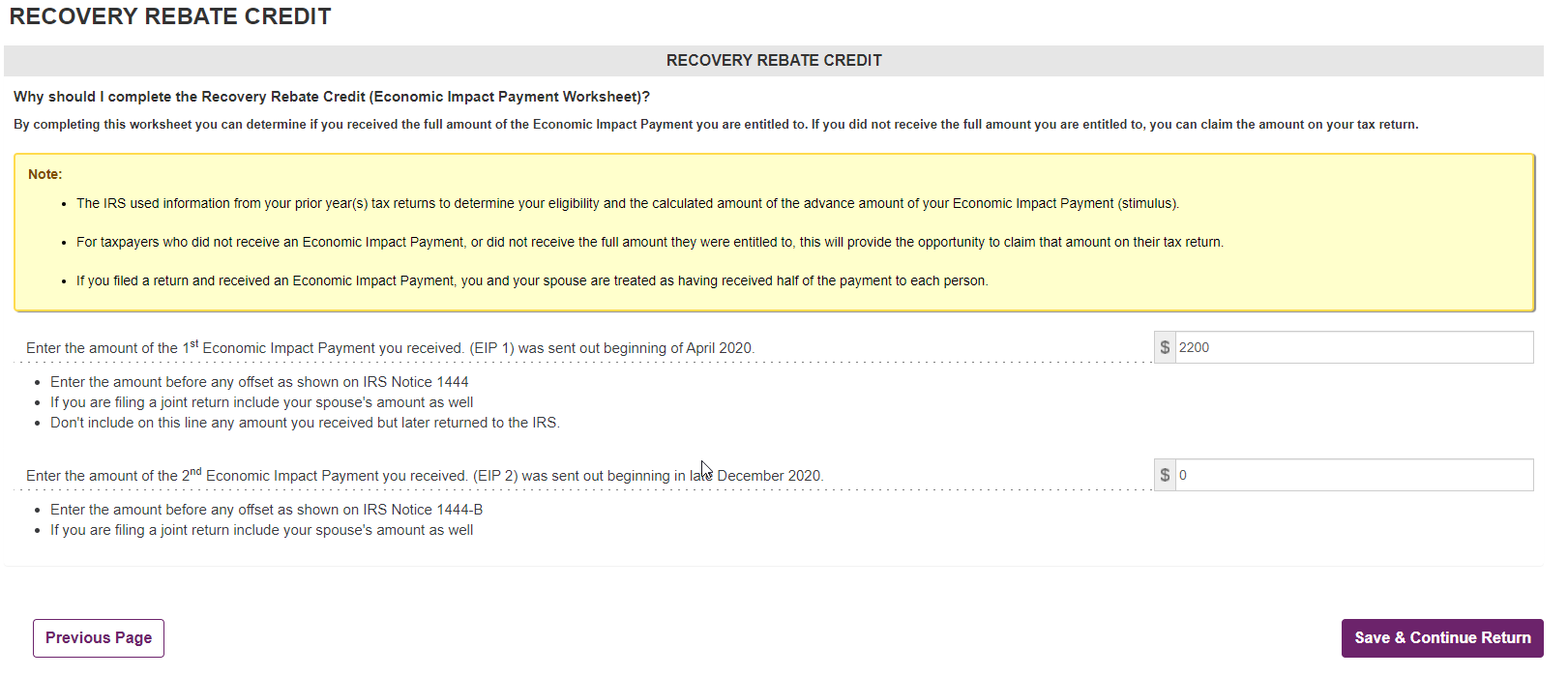

במסך זה נזין כמה קיבלנו מהמענקים הראשון והשני. במענק הראשון קיבלתי את מלוא המענק עבור מבוגר ושתי ילדים (המענק הראשון היה $1,200 למבוגר ו-$500 לילד עד גיל 17). את המענק השני לא קיבלתי. את המידע אם קיבלתם או לא תוכלו למצוא ב-Get My Payment שנראה משהו כזה:

פעם היה לי יותר מידע באתר הזה, כנראה שהם עברו להציג נתונים רק על המענק השלישי. מי שלא יודע אם קיבל או לא, או לחלופין נכתב לו שנשלח לו צ'ק ולא קיבל, צריך להתקשר ל-+1-267-941-1000 ולברר. אם נשלח צ'ק (ולא הגיע) ותדרשו את המענק בדוח השנתי, הם ישללו לכם את המענק כי מבחינתם זה כבר נשלח. אתם צריכים קודם לעדכן אותם שמעולם לא קיבלתם ולבקש שיעשו Trace כמוסבר בפוסט הזה.

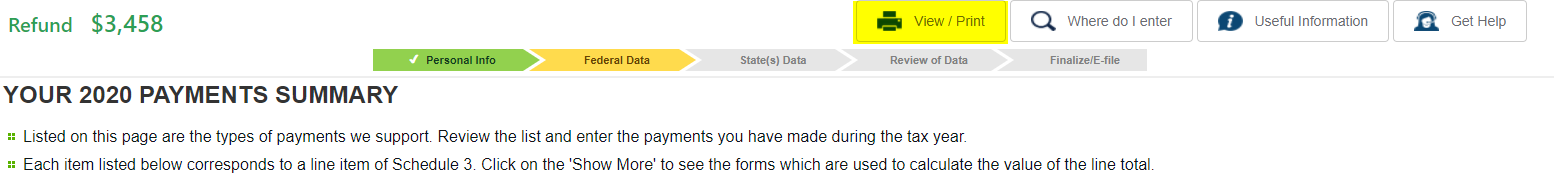

לאחר לחיצה על Save & Continue Return התוכנה תחשב לנו את החזר המס המגיע לנו ותציג לנו אותו בשורה העליונה:

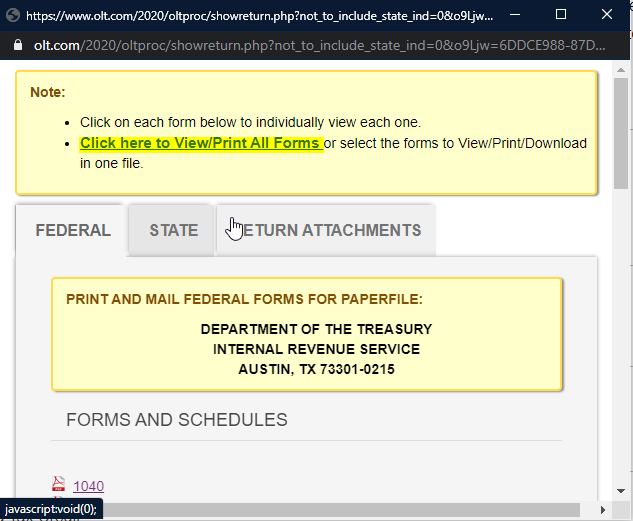

כעת לפני שידור הטפסים נלחץ על View/Print כדי לראות אלו טפסים התוכנה תגיש עבורו:

נלחץ על Click here to View/Print All Forms:

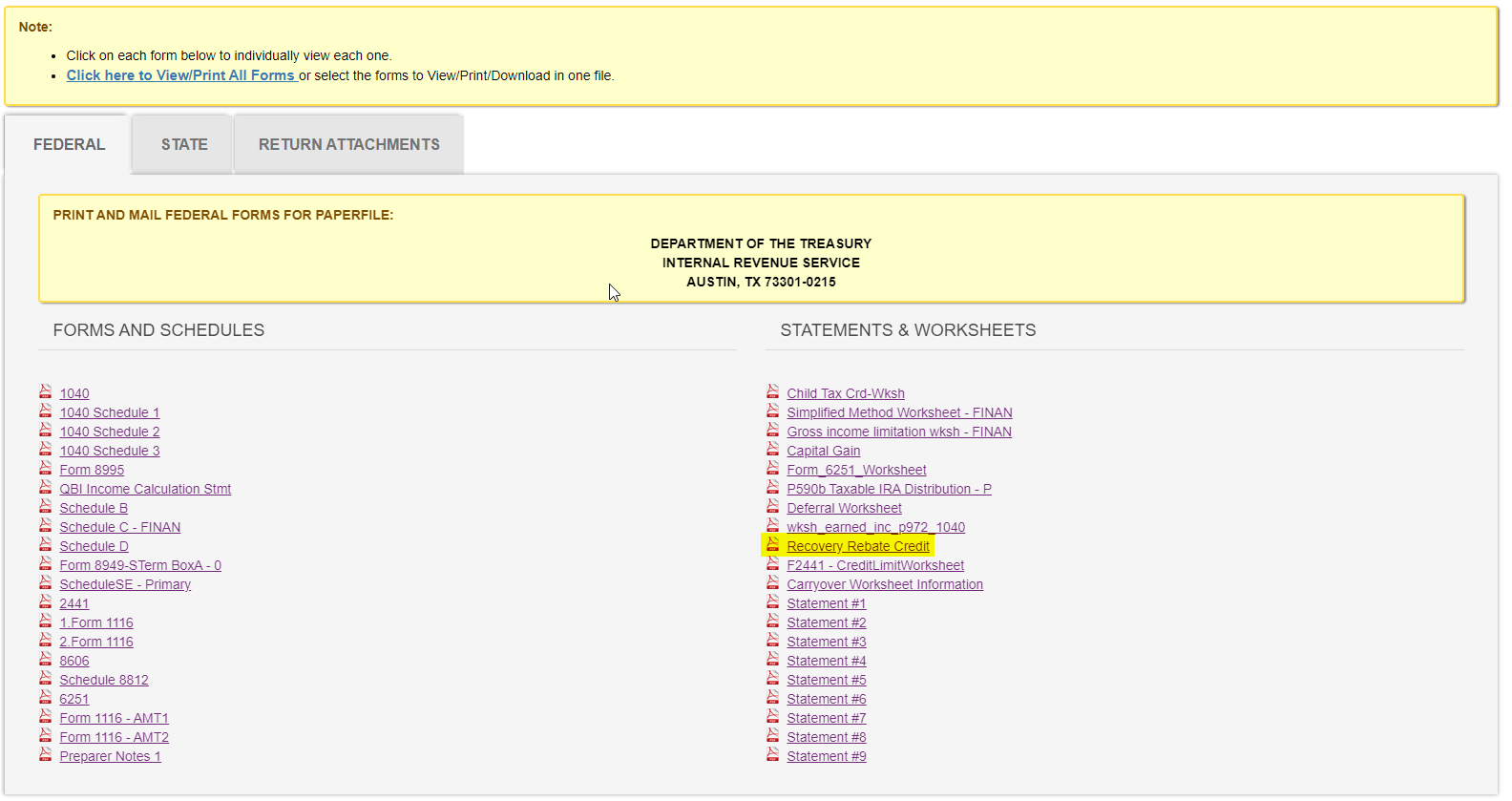

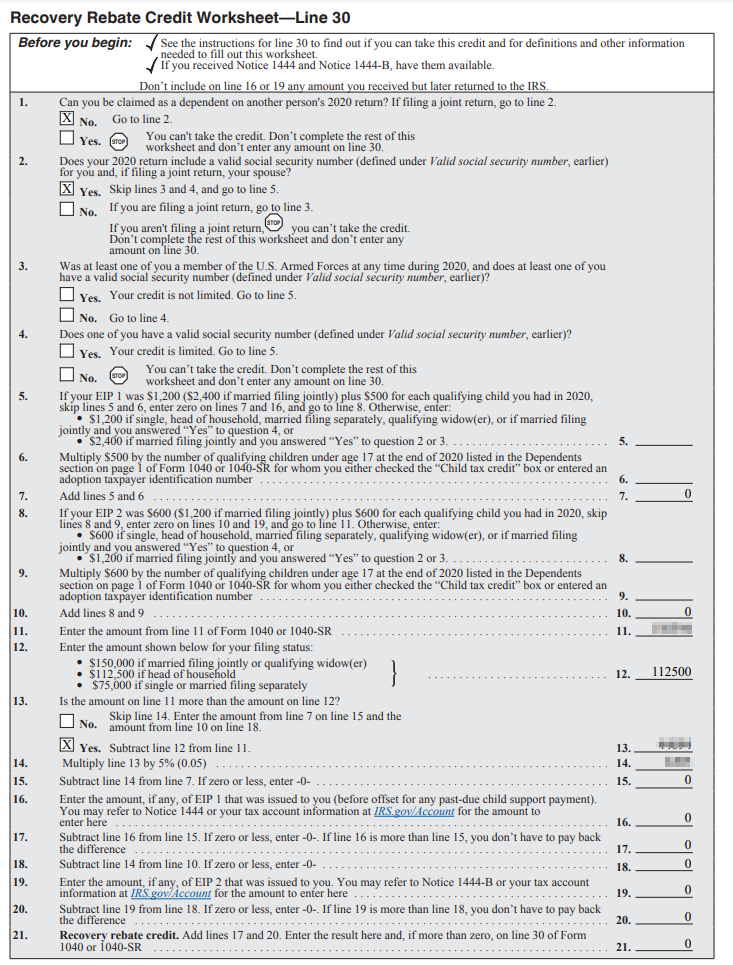

בצד שמאל יופיעו הטפסים שיוגשו ל-IRS כחלק מהדוח השנתי, ואילו בצד ימין יש גיליונות עם חישובי עזר שלא יוגשו וצריך לשמור אותם. סימנתי בצהוב את גליון העזר שבו מחשבים לכמה מהמענק(ים) אתם עוד זכאים. כך זה נראה:

שימו לב: זהו רק גליון עזר והוא לא מוגש ל-IRS. אך יש צורך לשמור אותו למקרה של ביקורת עתידית.

במקרה שלי עברתי את תקרות ההכנסה ולכן אני לא אקבל את המענק השני, עם זאת אני לא נדרש להחזיר את המענק הראשון.

במקרה הפשוט של מישהו שיש לו רק הכנסה/דמי אבטלה, הטפסים שצריכים להופיע לכם בצד שמאל הם:

- Form 1040

- Form 2555

- Schedule 1

- Schedule B

הגשת הדוח

לאחר שסיימתם למלא את כל הפרטים על ההכנסות וזיכויים/מענקים פשוט לוחצים Save עד הסוף. יש פירוט בפוסט של 2019 אז לא אחזור על זה כאן. רצוי כמובן לעבור על כל הטפסים פעמים כדי לוודא שלא נעשו שום טעויות. מוזמנים לשאול כאן בתגובות או ב"שאל את המתורגמן" אם משהו לא ברור.

מה צריך לבדוק כדי לוודא שמילאתי נכון ושאני זכאי למענק

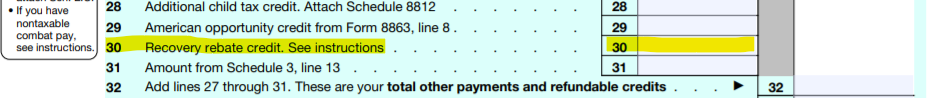

בגדול שווי המענק שאתם זכאים לו (בין אם כי לא קיבלתם כלום, או שקיבלתם חלקית) נמצא בשורה 30 של טופס 1040:

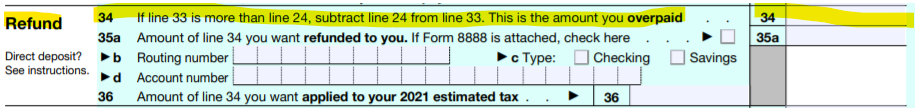

אך זהו לא המקום שבו מופיע החזר המס שתקבלו (שעלול להתקזז או להתווסף לחובות/החזרים אחרים שלכם). הערך הזה מופיע בהמשך הטופס בשורה 34:

חוץ מזה לבדוק שכל הטפסים שאמורים להיות קיימים. יש כמה דוגמאות לאיזה טפסים צריך להגיש בהינתן מצבכם בפוסט הזה (ושוב תודה לסוס יאורי).

המון בהצלחה לכל מי שזכאי למענקי קורונה מהממשלה האמריקאית!

אם אתם מעוניינים לעזור במימון האתר, תשקלו להירשם לאחד השירותים האינטרנטיים הבאים שיעזרו לכם להוזיל את הקניות באינטרנט שלכם: Ebates, Honey. לקריאה נוספת ראו כאן

אם יש לכם שאלות פרטניות בנוגע למצבכם האישי מבחינת מס ארה"ב, תוכלו לפרסם אותו כאן בתגובות ותקבלו מענה ממני. השימוש בתשובה שאתן לכם הוא על אחריותכם בלבד.