הסולידית לפני 9 שנים כ- 18 דקות קריאה

קרנות מחקות: המדריך השלם (חלק א) - הסולידית

כמשקיעים פסיביים הדוגלים בגישת עשה-זאת-בעצמך, חשוב שנכיר את "אבני הבניין" שבאמצעותן אנו בונים את תיקי ההשקעות שלנו.

מטרת הפוסט הזה, על שני חלקיו, היא לספק מבט, ממעוף הציפור, על כל קרנות הנאמנות המחקות (עוקבות מדדים) הנסחרות בשוק ההון הישראלי.

חלק זה יעסוק בקרנות מחקות מדדי אג"ח, ואילו החלק הבא יעסוק בקרנות מחקות מדדי מניות.

קרנות מחקות? מה את רוצה מחיי?

ובכן, נתחיל בתזכורת קצרה.

קרנות מחקות הן קרנות נאמנות שמטרתן להשיג תשואה קרובה ככל האפשר לתשואת המדד הנעקב. זאת להבדיל מקרנות נאמנות אקטיביות, או מנוהלות, שמטרתן "להכות את השוק", כלומר, להשיג תשואה גבוהה יותר ("אלפא") מתשואת המדד הנעקב.

קרן מחקה תנסה להשיג את מטרתה, בדרך כלל, באמצעות קניית הנכסים שמרכיבים את המדד. כך, למשל, קרן מחקה מדד ת"א 25 תרכוש את כל 25 המניות שמרכיבות את המדד, בהתאם למשקלן. לעומת זאת, קרן מנוהלת שמדד הייחוס שלה הוא ת"א 25 תרכוש אך ורק את המניות ה"טובות" מתוך המדד, שלדעת מנהל הקרן יניבו תשואה גבוהה יותר מהממוצע, ותימנע מרכישת המניות ה"גרועות", שיניבו לדעתו תשואה נמוכה מהממוצע.

אינטואיטיבית, הרעיון של השקעה אקטיבית נשמע מעולה, והרבה יותר אטרקטיבי: הרי אם יש מומחה שיכול לבחור עברונו מניות טובות ולנפות מניות רעות, למה לקנות סל "טיפש" שכולל את כל המניות, הטובות והרעות גם יחד?

ובכן, יש 3 סיבות שהופכות את עולם השקעה האקטיבית לבעייתי.

ראשית, הצטברה מסה קריטית של מחקרים שהוכיחו שרוב מומחי ההשקעות אינם מסוגלים לזהות את המניות ה"טובות" באופן עקבי ולאורך זמן, ולכן אינם מצליחים להכות את השוק.

שנית, גם אם יש מנהל השקעות שצפוי להצליח לעשות זאת באופן עקבי, אין לנו כל דרך לזהותו מראש. ביצועי העבר לא מעידים דבר על ביצועי העתיד (ויש סיבה שמנהלי הקרנות מחויבים על פי דין לציין זאת).

שלישית, מנהלי השקעות אקטיביים שמצליחים להכות את השוק בדרך כלל גובים דמי ניהול גבוהים כל כך, כך שכל תשואה עודפת מעבר לממוצע מתקזזת ומתנדפת במהירות.

קרנות מחקות מאפשרות למשקיע להשיג את תשואת השוק בדמי ניהול נמוכים ככל הניתן, תוך נטרול הסיכון שמנהל הקרן יטעה בניחושיו (כפי שקורה לא פעם) ויניב תשואה גרועה בהרבה מהממוצע. זהו יתרונן המשמעותי.

נכון להיום נסחרות בישראל כ-200 קרנות מחקות שונות. סקירה זו נועדה להקל על ההתמצאות ביניהן. הסקירה לא תתמקד בקרנות מחקות מורכבות אג"ח/מניות (כדוגמת קרנות 90/10 למיניהן — אלה נדונו כבר בפוסט אחר), ובנוסף תתעלם באלגנטיות מקרנות "בטא חכמה" שמסיבה כלשהי סווגו על ידי הבורסה כקרנות מחקות אף שאינן כאלה.

חשוב: למרות הרושם שהפוסט הזה עלול ליצור, הדרך הנכונה לבנות תיק השקעות היא מלמעלה למטה, ולא ההיפך. כלומר, אם תתחילו לקנות קרנות מחקות ללא אבחנה, סביר להניח שתסבו לעצמכם יותר נזק מתועלת.

כדי לחדד: תחילה יש לבדוק אם אתם בכלל יכולים להרשות לעצמכם להשקיע בשוק ההון.

בהמשך, יש להגדיר את מטרת ההשקעה, את משך ההשקעה ואת הסיכון שאתם מוכנים לקחת בניסיון להגיע למטרה הזו.

לאחר מכן, ובהתאם לתשובותיכם, יש לגבש אסטרטגיית השקעה, שבמרכזה ההחלטה הגורלית ביותר עבור תיק ההשקעות שלכם: איזה שיעור מהתיק יוקצה לנכסים עתירי סיכון (כמו מניות ואגרות חוב קונצרניות) ואיזה שיעור יוקצה לנכסים דלי סיכון (כמו אגרות חוב ממשלתיות). ההחלטה הזו חשובה יותר מכל קרן ספציפית שתבחרו!

רק לבסוף, לאחר שגיבשתם לעצמכם אסטרטגיית השקעה שעולה בקנה אחד עם מטרותיכם ויכולתכם הכלכלית (והפסיכולוגית!) לקחת סיכון, ניתן "לאייש" כל אחד מהפלחים בתיק — זה עתיר הסיכון וזה דל הסיכון — במוצרי השקעה לבחירתכם.

עכשיו אפשר להתחיל.

קרנות מחקות מדדי אג"ח ממשלתי

אגרות חוב (אג"ח) ממשלתיות הן ניירות ערך שהונפקו על ידי ממשלה — במקרה שלנו, ממשלת ישראל — המבטאים התחייבות חוזית לשלם למחזיקים בהן תשלומי ריבית קבועה (או משתנה, או צמודה למדד, כתלות בסוג האגרת) עד למועד הפדיון.

במילים פשוטות – כשאתם קונים אגרת חוב ממשלתית, אתם מעמידים הלוואה לרשותה של ממשלת ישראל. לאורך חיי ההלוואה, וכל זמן שאתם מחזיקים באגרת החוב, הממשלה תשלם לכם תשלומי ריבית ("קופון") קבועים וידועים מראש. עם תום ההלוואה ופרעון האגרת, הממשלה תשלם לכם את הערך הנקוב בחזרה.

מכיוון שהסיכוי שממשלת ישראל תפשוט את הרגל ולא תוכל לעמוד בחובותיה קטן יחסית (הרי תמיד אפשר להדפיס כסף ו/או למסות אזרחים), אגרות חוב ממשלתיות נחשבות לנכס "סולידי" (במובנה המסורתי של המילה). סיכון נמוך, מטבע הדברים, פירושו גם תשואה נמוכה, בפרט לנוכח סביבת הריבית האפסית שבה אנו נמצאים בשנים האחרונות.

למרות זאת, לאגרות חוב ממשלתיות עדיין יש תפקיד חשוב בתיק ההשקעות, בעיקר לאור אפקט "הבריחה לחוף המבטחים"– הנטיה של משקיעים מבוהלים לרכוש אותן בתקופה של טלטלה בשוקי המניות. זה אומר שבזמן שהמניות מתרסקות, מנה הגונה של אג"ח ממשלתי בתיק תוכל לגדר את הסיכון ולהבטיח שלא כל הכסף יעלה בלהבות.

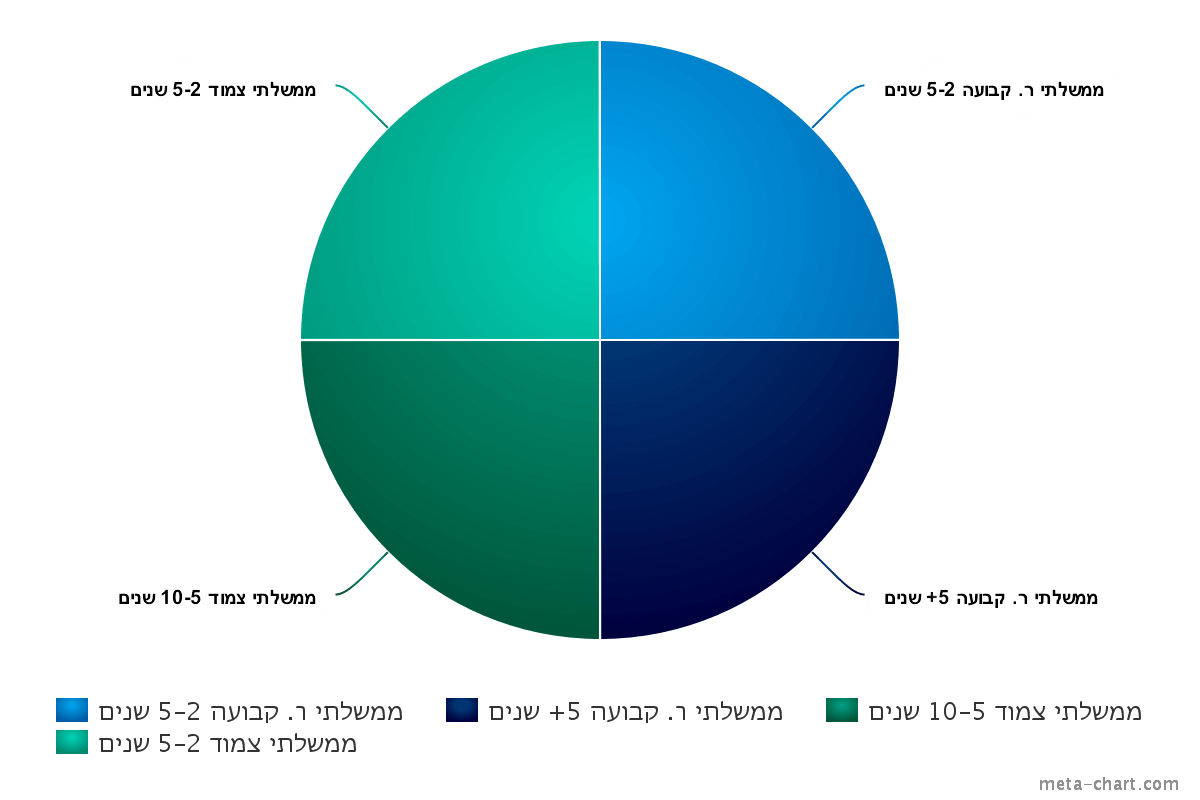

סיכון שיש להביאו בחשבון כשמשקיעים באג"ח ממשלתי הוא סיכון (עליית) הריבית. באופן כללי, ככל שהטווח לפידיון (משך ההלוואה) ארוך יותר, כך אגרת החוב תהיה רגישה רגישה יותר לשינויים בשער הריבית. מחירי אגרות החוב נעים ביחס הפוך לשער הריבית: כשבנק ישראל מעלה את הריבית, מחירי אגרות החוב צונחים, ולהיפך. בתרחיש של העלאת ריבית, אג"ח לטווח ארוך ירד בשיעור חד הרבה יותר מאג"ח לטווח קצר.

המסקנה היא שככל שהאג"ח ארוך יותר — תוחלת הסיכון / תשואה עולה.

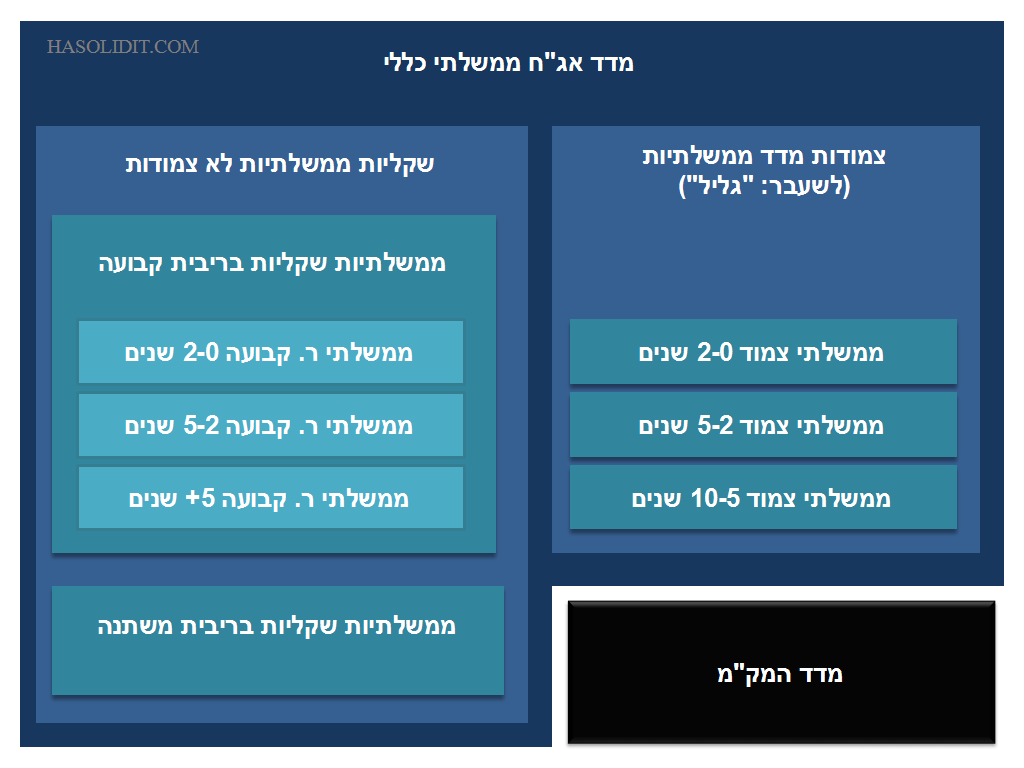

עולם מדדי האג"ח הממשלתי בנוי באופן הבא:

מדד אג"ח ממשלתי כללי

זהו המדד הרחב ביותר מסוגו, הכולל את כל 32 אגרות החוב הממשלתיות שהנפיקה ממשלת ישראל, בהתאם לשווי השוק שלהן. המדד משקף את ביצועיהן של אגרות חוב ממשלתיות בריבית קבועה, אגרות חוב ממשלתיות בריבית משתנה, ואגרות חוב ממשלתיות צמודות למדד, לכל טווחי הפידיון.

ארבע קרנות מחקות מדד זה:

| מנהל הקרן | מספר | שם הקרן | דמי ניהול |

| אקסלנס | 5113428 | KTF קסם ממשלתי כללי ללא מניות | 0.00% |

| מנורה-מבטחים | 5121769 | TFMM אג"ח ממשלתי | 0.00% |

| מגדל | 5116181 | אג"ח ממשלתי MTF | 0.15% |

| פסגות | 5112271 | PTF אג"ח ממשלתי | 0.20% |

מדד ממשלתיות שקליות (לשעבר "שחר")

זהו תת-מדד של מדד אג"ח ממשלתי כללי. המדד עוקב אחר ביצועיהן של כל אגרות החוב הממשלתיות שאינן צמודות למדד, לכל טווח הפידיון. כאמור, תפקידן העיקרי של אגרות חוב אלה, המשלמות ריבית קבועה וידועה מראש, הוא לשמש מעין כרית ביטחון לתרחיש של טראומה בשוק המניות. ככל שטווח הפדיון קצר יותר, הביצועים יהיו תנודתיים פחות, ולהיפך.

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| מגדל | 5117874 | MTF שקליות ריבית קבועה ממשלתיות | 0.00% |

| קסם | 5118047 | קסם KTF ממשלתי שקלי ריבית קבועה | 0.00% |

מדד זה נחלק למדדי משנה, בהתאם לטווחי הפדיון.

קרנות מחקות שמחזיקות אג"ח ממשלתי שקלי בריבית קבועה לטווח קצר (בין שנתיים עד 5 שנים):

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| מנורה-מבטחים | 5122973 | TFMM ר. קבועה ממשלתית 2-5 שנים שקלית | 0.00% |

| תכלית | 5108857 | תכלית מחקה ממשלתי שקלי ר.קבועה 2-5 שנים | 0.00% |

| אקסלנס | 5113444 | KTF קסם קרן ממשלתי ר. קבועה 2-5 שנים | 0.00% |

| אי.בי.אי | 5113022 | אי.בי.אי סל שקלי ריבית קבועה 2-5 | 0.00% |

| הראל-פיא | 5117262 | הראל פיא מחקה שקלי ר. קבועה 2-5 שנים ממשלתיות | 0.00% |

| מגדל | 5112446 | קבוע ממשלתית 2-5 שנים שקלית MTF | 0.15% |

| פסגות | 5111422 | PTF שקלי ר. קבועה 2-5 שנים ממשלתיות | 0.15% |

| הראל-פיא | 5104286 | הראל סל שקלי ר.קבועה 2-5 שנים ממשלתיות | 0.80% |

קרנות מחקות שמחזיקות אג"ח ממשלתי שקלי בריבית קבועה לטווח ארוך (5 שנים ומעלה):

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| קסם | 5118039 | קסם KTF ממשלתי שקלי ריבית קבועה 5+ | 0.00% |

| פסגות | 5111489 | PTF ממשלתי שקלי ר. קבועה 5+ שנים | 0.00% |

| תכלית | 5119375 | תכלית TTF שקליות ריבית קבועה ממשלתיות +5 שנים | 0.00% |

| מגדל | 5116801 | שקליות ריבית קבועה ממשלתיות 5+ שנים MTF מגדל | 0.15% |

| אי.בי.אי | 5116967 | אי.בי.אי. סל שקלי ריבית קבועה ממשלתי 5+ שנים | 0.15% |

מדד ממשלתיות צמודות מדד (לשעבר "גליל")

זהו תת-מדד של מדד אג"ח ממשלתי כללי. המדד עוקב אחר ביצועיהן של אגרות החוב הממשלתיות צמודות המדד, לכל טווחי הפדיון.

למה זה חשוב?

ובכן, הגם שבשנים האחרונות קצת שכחנו ממנה, הנזק שאינפלציה יכולה לגרום לתיק ההשקעות מחייב התייחסות רצינית.

נכסים שווי מזומן (כמו פיקדונות בבנקים, מק"מים וקרנות כספיות) ואפילו אגרות חוב בריבית קבועה או משתנה עלולים שלא להניב תשואה גבוהה מספיק כדי לפצות על שחיקת כוח הקנייה במקרים של התפרצות אינפלציונית. אג"ח ממשלתי צמוד מדד אמור, לאור המבנה שלו, לגדר סיכון זה: הסכום שתלוו לממשלה, כמו גם תשלומי הריבית, יוחזר אליכם בהצמדה למדד. גם כאן, ככל שהטווח לפדיון ארוך יותר, ביצועיה של אגרת החוב יהיו תנודתיים יותר.

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| אקסלנס | 5113386 | KTF קסם ממשלתי צמוד | 0.00% |

| מגדל | 5117866 | MTF מדדיות ממשלתיות | 0.15% |

גם מדד זה נחלק למדדי משנה בהתאם לטווחי הפדיון השונים.

קרנות מחקות שמחזיקות אג"ח ממשלתי צמוד מדד לטווח קצר (שנתיים עד 5 שנים):

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| אקסלנס | 5113329 | KTF קסם ממשלתי צמוד 2-5 שנים | 0.00% |

| תכלית | 5117379 | תכלית TTFי צמודות מדד-ממשלתיות 2-5 שנים | 0.00% |

| הראל-פיא | 5117247 | הראל פיא מחקה מדדיות 2-5 שנים ממשלתיות | 0.00% |

| אי.בי.אי | 5113006 | אי.בי.אי סל צמוד ממשלתי 2-5 | 0.00% |

| מנורה-מבטחים | 5121686 | TFMM מדדיות ממשלתיות 2-5 שנים | 0.00% |

| פסגות | 5111240 | PTF מדדיות 2-5 שנים ממשלתיות | 0.00% |

| מגדל | 5112362 | מדד ממשל 2-5 שנים MTF | 0.15% |

קרנות מחקות שמחזיקות אג"ח ממשלתי צמוד מדד לטווח ארוך (5 עד 10 שנים):

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| קסם | 5118054 | קסם KTF ממשלתי צמוד 5-10 שנים | 0.00% |

| תכלית | 5119383 | תכלית TTFי צמודות מדד- ממשלתיות 5-10 שנים | 0.00% |

| פסגות | 5117833 | PTF מדדיות 5-10 שנים ממשלתיות | 0.00% |

| מגדל | 5116819 | מדדיות ממשלתיות 5-10 שנים MTF מגדל | 0.15% |

| אי.בי.אי | 5115118 | אי.בי.אי. סל צמוד ממשלתי 5-10 שנים | 0.15% |

| הראל-פיא | 5116785 | הראל פיא מחקה מדדיות 5-10 שנים ממשלתיות | 0.15% |

מדד ממשלתיות שקליות בריבית משתנה (לשעבר "גילון")

מדד זה כולל את כל אגרות החוב שהנפיקה ממשלת ישראל בריבית משתנה. מבחינתו של המשקיע, נכס זה מספקוהגנה מפני תרחיש של עלייה חדה בשער הריבית (שירסק את מחיריהן של אגרות החוב בריבית קבועה לטווח ארוך).

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| אי.בי.אי | 5112990 | אי.בי.אי סל שקלי ר.משתנה | 0.00% |

| מנורה-מבטחים | 5122148 | TFMM ריבית משתנה | 0.00% |

| מגדל | 5112461 | ר.משתנה ממשלתי שקל MTF | 0.15% |

מדד המק"מ

מק"מ (מלווה קצר מועד) הוא סוג של אגרת חוב ממשלתית שאינה כלולה במדד אג"ח ממשלתי כללי. מדובר בהלוואה לשנה אחת, שאינה נושאת ריבית, ובימים טרופים אלו כמעט שלא מניבה תשואה. קרנות המחקות את מדד המק"מ מחזיקות את כל סדרות המק"מים שהנפיקה המדינה. ניתן להקביל אותן במידה רבה לפקדונות בבנקים ולקרנות כספיות, כלומר לנכסים שווי-מזומן.

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| מגדל | 5112685 | מק"מ MTF | 0.00% |

| אקסלנס | 5113402 | KTF קסם מק"מ | 0.00% |

| פסגות | 5111265 | PTF מק"מ | 0.00% |

| אי.בי.אי | 5112982 | אי.בי.אי סל מק"מ -מחקה | 0.00% |

קרנות מחקות אג"ח ממשלתי מורכבות

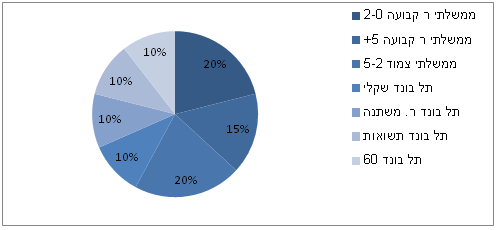

חלק מהקרנות המחקות משלבות בין מספר מדדי אג"ח ממשלתיים. לדוגמה, שתי הקרנות הבאות מחזיקות בהקצאת הנכסים הפופולארית הבאה:

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| מגדל | 5122841 | MTF אג"ח ממשלתי מאוזנת | 0.15% |

| אי.בי.אי | 5117627 | אי.בי.אי. סל ממשלתי מאוזן | 0.25% |

קרנות מחקות ממשלתיות מורכבות נוספות:

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| הראל-פיא | 5113121 | הראל מחקה מדדי מדינה | 0.30% |

| הראל-פיא | 5117007 | הראל מחקה מדדי שקלים | 0.10% |

קרנות מח"מ סינתטי

אלו הן קרנות מחקות אג"ח ממשלתי שמנסות להשיג ביצועים עדיפים, מבלי להגדיל את הסיכון הכרוך בהגדלת משך ההלוואה. הן עושות זאת באמצעות שיטת ה-Barbell – מחזיקות שווה בשווה את אגרות החוב הארוכות ביותר (למשל ר. קבועה 5+) לצד אגרות החוב הקצרות ביותר (2-0 שנים). אציין שאינני מכירה מחקר שמוכיח באופן חד-משמעי שאסטרטגיה כזו אכן מציגה ביצועים עדיפים.

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| הראל-פיא | 5121819 | הראל מחקה ממשלתי מח"מ סינתטי 2-5 שנים | 0.00% |

| מגדל | 5122783 | MTF ר. קבועה ממשלתית מח"מ סינתטי 2-5 שנים שקלית | 0.15% |

| מגדל | 5122775 | MTF מדדית ממשלתיות מח"מ סינתטי 2-5 שנים | 0.15% |

| פסגות | 5120084 | PTF ממשלתי מח"מ סינתטי 2-5 שנים | 0.20% |

קרנות מחקות מדדי אג"ח קונצרני (אג"ח חברות)

קרנות אלה מחקות מדדים העוקבים אחר אגרות חוב שהונפקו על ידי חברות הנסחרות בבורסה.

באופן כללי חוב של חברות נחשב מסוכן יותר מחוב של ממשלות, ולכן התשואה מאג"ח קונצרני באופן טיפוסי תהיה גבוהה יותר מאג"ח ממשלתי, כדי לשקף את הסיכון.

מעבר לסיכון הריבית (שקיים גם באג"ח ממשלתיות), כשמדובר על אגרות חוב קונצרניות מתווסף סוג נוסף של סיכון, והוא סיכון אשראי, קרי, הסיכון שהחברה לא תעמוד בחובותיה. ככל שדירוג האשראי של החברה נמוך יותר, כך היא מסוכנת יותר, ולכן תצטרך לשלם ריבית גבוהה יותר כדי לפתות משקיעים להלוות לה כסף.

יש משקיעים שרואים באגרות חוב קונצרניות מעין הכלאה בין העולם הסולידי של אגרות החוב הממשלתיות לאגרסיביות של שוקי המניות. זה נכון במיוחד כשמדובר באג"ח קונצרני בדירוג השקעה נמוך מאוד, כמו אג"ח זבל.

באופן אישי, אני מעדיפה ליטול סיכון בפן המנייתי בתיק שלי ולא בפן האג"ח. הגופים המוסדיים, לעומת זאת, משוגעים על אג"ח קונצרני, משום שהוא מאפשר להם להגדיל את רמת הסיכון בתיק מבלי להיחשף למניות (מעבר למה שהרגולטור מרשה).

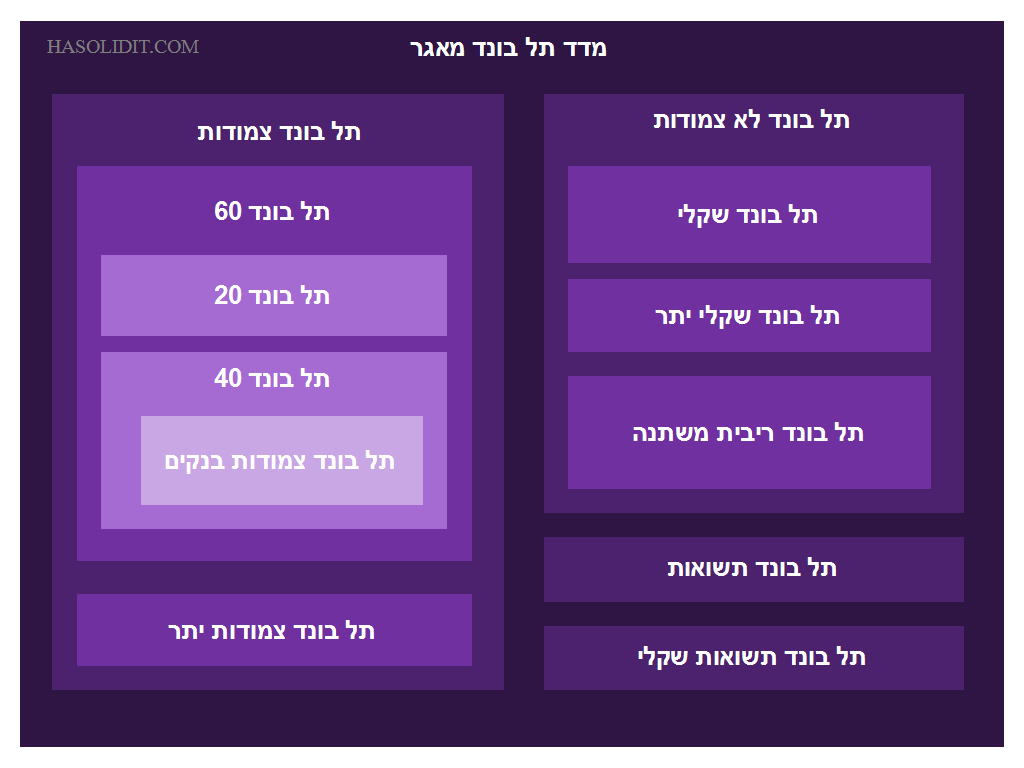

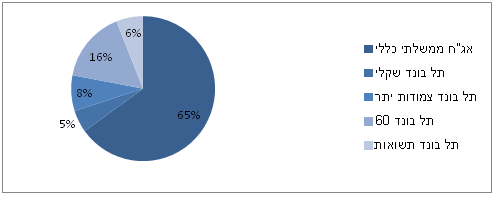

באופן סכמטי, עולם מדדי אג"ח החברות נראה כך:

מדד תל בונד מאגר

מדד תל בונד מאגר כולל את כל אגרות החוב הקונצרניות שבמאגר בבורסה. שתי הקרנות שעוקבות אחר מדד זה מחזיקות כל אחת למעלה מ-250 סדרות אגרות חוב:

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| אקסלנס | 5115597 | קסם KTF תל בונד מאגר | 0.00% |

| אי.בי.אי | 5119177 | אי.בי.אי. סל תל בונד מאגר | 0.00% |

| מנורה-מבטחים | 5122759 | TFMM תל בונד – מאגר | 0.00% |

תל בונד מאגר נחלק לשני מדדי משנה: תל בונד לא צמודות ותל בונד צמודות.

תל בונד צמודות, כשמו כן הוא, כולל את כל אגרות החוב הקונצרניות הצמודות למדד שדירוגן A- ומעלה.

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| פסגות | 5117486 | PTF תל בונד צמודות | 0.00% |

| קסם | 5117437 | תל בונד צמודות KTF קסם | 0.00% |

| אי.בי.אי | 5117023 | אי.בי.אי. סל תל בונד צמודות | 0.20% |

| מגדל | 5116900 | תל בונד – צמודות MTF מגדל | 0.20% |

בתוכו ניתן למצוא גם את תל בונד 60, הכולל את 60 אגרות החוב הצמודות בעלות שווי השוק הגדול ביותר בבורסה.

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| מנורה-מבטחים | 5122262 | TFMM תל בונד 60 | 0.00% |

| תכלית | 5117361 | תכלית TTF תל בונד 60 | 0.00% |

| קסם | 5118021 | קסם KTF תל בונד 60 | 0.00% |

| פסגות | 5112206 | PTF תל בונד 60 | 0.00% |

| הראל-פיא | 5121835 | הראל מחקה תל בונד 60 | 0.00% |

| אי.בי.אי | 5115100 | אי.בי.אי. סל תל בונד 60 | 0.20% |

| מגדל | 5112420 | תל בונד 60 MTF | 0.20% |

תל בונד 60 כולל בתוכו את תל בונד 20, העוקב אחר ביצועיהן של 20 סדרות האג"ח בעלות שווי השוק הגבוה ביותר בבורסה. תל בונד 20 נחשב למדד הייחוס המרכזי של שוק האג"ח הקונצרני בישראל.

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| פסגות | 5111463 | PTF תל בונד 20 | 0.00% |

| מנורה-מבטחים | 5121660 | TFMM תל בונד 20 | 0.00% |

| תכלית | 5115472 | תל בונד 20 TTF תכלית | 0.00% |

| אקסלנס | 5115589 | תל בונד 20 KTF קסם | 0.00% |

| הראל-פיא | 5117270 | הראל פיא מחקה תל בונד 20 | 0.15% |

| מגדל | 5112388 | תל בונד 20 MTF | 0.20% |

| אי.בי.אי | 5113014 | אי.בי.אי סל תל בונד 20 | 0.20% |

כפי שניחשתם, תל בונד 60 פחות תל בונד 20 = תל בונד 40. מדד זה עוקב אחר 40 סדרות האג"ח הבאות אחרי תל בונד 20. זאת אומרת שמדובר בחברות בינוניות בגודלן והריבית שהן תשלמנה תהיה על פי רוב גבוהה יותר.

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| אקסלנס | 5113303 | קסם KTF תל בונד 40 | 0.00% |

| הראל-פיא | 5121827 | הראל מחקה תל בונד 40 | 0.00% |

| מגדל | 5112404 | תל בונד 40 MTF | 0.20% |

| אי.בי.אי | 5114327 | אי.בי.אי. סל תל בונד 40 | 0.20% |

בשלב זה אני מניחה שאתם כבר מזהים את עקרון ה"בבושקה" – מדד בתוך מדד. אם רכשתם קרן מחקה תל בונד צמודות, אין הרבה הגיון לרכוש בנוסף גם תל בונד 60 ובטח שלא תל בונד 20, אלא אם אתם רוצים לתת משקל יתר למדד הקטן יותר. אחרת, נוצרת חפיפה שפוגעת בפיזור של התיק.

מעבר לתל בונד 60 ונגזרותיו, מדד תל בונד צמודות כולל גם את מדד תל בונד צמודות יתר, שכולל את כל אגרות החוב הקונצרניות הצמודות שלא נכנסו לתל בונד 60:

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| אקסלנס | 5115605 | קסם KTF תל בונד צמודות יתר | 0.00% |

| פסגות | 5117494 | PTF תל בונד צמודות יתר | 0.00% |

| תכלית | 5117569 | תכלית TTF תל בונד צמודות – יתר | 0.00% |

| הראל-פיא | 5114939 | הראל פיא מחקה תל בונד צמודות יתר | 0.00% |

| מגדל | 5116918 | תל בונד צמודות – יתר MTF מגדל | 0.20% |

| אי.בי.אי | 5117049 | אי.בי.אי. סל תל בונד צמודות – יתר | 0.20% |

לבסוף, יש להזכיר את מדד תל בונד צמודות בנקים, המשקף את ביצועיהן של סדרות אג"ח שהונפקו על ידי בנקים בלבד – בדרך כלל בדרגת סיכון נמוכה מאוד. בשל כך יש הרואים בו חלופה מסוימת לאג"ח ממשלתי.

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| מנורה-מבטחים | 5121751 | TFMM תל בונד צמודות בנקים | 0.00% |

| תכלית | 5118757 | תל בונד צמודות- בנקים TTF תכלית | 0.00% |

| הראל-פיא | 5122544 | הראל מחקה תל בונד צמודות בנקים | 0.00% |

הענף השני של מאגר האג"ח מכונה תל-בונד לא צמודות, והוא כולל את כל אגרות החוב הקונצרניות שאינן צמודות למדד, בריבית קבוע או משתנה, ושדירוג האשראי שלהן מעל A-. החלוקה הפנימית היא 60% סדרות אג"ח בריבית קבועה ו – 40% בריבית משתנה. נכון להיום יש קרן מחקה אחת על מדד זה:

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| אי.בי.אי | 5121017 | אי.בי.אי. סל תל בונד לא צמודות | 0.00% |

בתוך תל בונד לא צמודות אפשר למצוא את תל בונד שקלי, שכולל אג"ח קונצרני מדורג לא צמוד בלבד.

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| אקסלנס | 5114566 | KTF קסם תל בונד שקלי | 0.00% |

| מיטב דש | 5114491 | תכלית TF תל בונד שקלי | 0.00% |

| הראל-פיא | 5117288 | הראל פיא מחקה תל בונד שקלי | 0.00% |

| מנורה-מבטחים | 5121678 | TFMM תל בונד שקלי | 0.00% |

| מגדל | 5115415 | תל בונד שקלי MTF | 0.00% |

| אי.בי.אי | 5114319 | אי.בי.אי. סל תל בונד שקלי | 0.00% |

| פסגות | 5113071 | PTF תל בונד שקלי | 0.25% |

ולצדו, כמובן, תל בונד ריבית משתנה, שכולל את כל אגרות החוב הקונצרניות הלא צמודות הנושאות ריבית משתנה.

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| קסם | 5121025 | קסם KTF תל בונד ריבית משתנה | 0.00% |

| מנורה-מבטחים | 5122874 | TFMM תל בונד-ריבית משתנה | 0.00% |

הקרנות המחקות הקרובות ביותר למה שמכונה אג"ח זבל (אג"ח בסיכון גבוה המניב ריבית גבוהה) הן קרנות המחקות את מדדי תל בונד תשואות. יש שניים כאלה: מדד תל בונד תשואות, העוקב אחר אג"ח קונצרני צמוד שדירוגו בין bbb ל-A-,

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| מנורה-מבטחים | 5122635 | TFMM תל בונד- תשואות | 0.00% |

| אקסלנס | 5118120 | קסם KTF תל בונד תשואות | 0.00% |

| פסגות | 5117957 | PTF תל בונד תשואות | 0.00% |

| מיטב דש | 5116371 | תכלית TTFי תל בונד תשואות | 0.00% |

| הראל-פיא | 5117254 | הראל פיא מחקה תל בונד תשואות | 0.00% |

ומדד תל בונד תשואות שקלי, שעוקב אחר אג"ח קונצרני לא צמוד בדירוג זהה.

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| תכלית | 5118732 | תכלית TTF תל בונד תשואות שקלי | 0.00% |

| הראל-פיא | 5118682 | הראל מחקה תל בונד – תשואות שקלי | 0.00% |

אג"ח קונצרני בארה"ב

ישנן כיום 3 קרנות מחקות שעוקבות אחר אג"ח קונצרני הנסחר בארה"ב, ובאופן ספציפי, אחר מדד Markit iBoxx USD Liquid Investment Grade Top 30. מדד זה כולל 30 אגרות חוב קונצרניות שהונפקו על ידי החברות הגדולות ביותר (והנזילות ביותר) שרשומות למסחר בארה"ב, בדירוג השקעה של BBB ומעלה. מגדל מציעה גרסה מגודרת מט"ח של אותה קרן (כלומר, מחיר הקרן לא יושפע משינויים בשער הדולר/שקל). מעניין לציין שאף על פי שמדובר במדד זר, ובשונה מקרנות מחקות על מדדי חו"ל, הקרנות הר"מ מחזיקות פיזית באגרות החוב הכלולות במדד הנעקב, ולא עושות שימוש בחוזים עתידיים או בטכניקות עקיבה סינטתיות אחרות.

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| אקסלנס | 5118179 | קסם KTF אג"ח קונצרניות ארה"ב | 0.00% |

| מגדל | 5121215 | MTF אג"ח קונצרני ארה"ב | 0.25% |

| מגדל | 5121207 | MTF אג"ח קונצרני ארה"ב – מגודרת מט"ח | 0.25% |

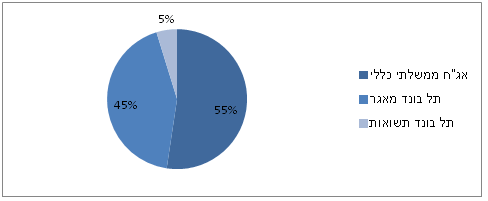

שוק האג"ח בכף ידך

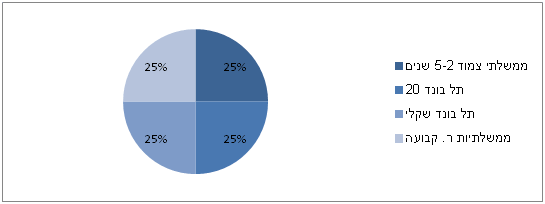

לבסוף, משקיעים שמעוניינים לרכוש בעלות, באמצעות קרן אחת, על כל אגרות החוב הממשלתיות והקונצרניות הנסחרות בבורסה, יכולים לעשות זאת באמצעות קרנות מחקות מורכבות. הקרנות הללו מנסות להשיג תשואה דומה בהתבסס על שילוב של מדדי אג"ח ממשלתי וקונצרני.

| פסגות | 5119904 | PTF תיק אג"ח ישראל | 0.10% |

| מגדל | 5121413 | MTF תיק אג"ח ללא מניות | 0.00% |

| קסם | 5118229 | קסם KTF (!) אג"ח כללי משולבת | 0.00% |

| מגדל | 5118989 | MTF אג"ח מאוזנת | 0.25% |

קרנות מחקות מורכבות (קונצרני/ממשלתי) נוספות, שנבנו מתוך שאיפה לשרת משקיעים פסיביים בעלי מטרות שונות וטווחי השקעה שונים:

| מנהל הקרן | מספר בורסאי | שם הקרן | דמי ניהול |

| מגדל |

5121405 |

MTF צמוד בינוני | 0.00% |

| מגדל | 5121421 | MTF שקלי 1-2 שנים | 0.00% |

| מגדל | 5121561 | MTF שקלי 1-4 שנים | 0.00% |

| מגדל | 5121397 | MTF סולידי עד שנתיים | 0.10% |

| הראל-פיא | 5116793 | הראל מחקה מדדי צמודים | 0.10% |

| מגדל | 5117106 | MTF משולבת צמודים | 0.25% |

| מגדל | 5117080 | MTF משולבת שקלית | 0.25% |

| מגדל | 5117890 | MTF קונצרני 2-5 שנים | 0.25% |

חלקו הבא של הפוסט יעסוק, כאמור, בקרנות מחקות מנייתיות.