הסולידית לפני 4 שנים כ- 41 דקות קריאה

ראש בראש: השקעה פסיבית במדדי מניות מול השקעה במניות דיבידנד - הסולידית

מבחינה היסטורית, השקעה במניות הניבה למשקיעים תשואה גבוהה יותר מהשקעה בכל נכס אחר – כולל נדל"ן, אגרות חוב, זהב ומזומן.

בעוד שעל העובדה הזו כמעט אין עוררין, על הדרך "הנכונה" להשקיע במניות מתנהלים פולמוסים סוערים עד ימינו.

כשמדובר במשקיעים החותרים לעצמאות כלכלית בגיל מוקדם יחסית, כל אסטרטגיית ההשקעה (במניות, בנדל"ן או בכל נכס אחר) נדרשת לקיים את אי-השיוויון הבא:

הכנסה מנכסים > הוצאות המחייה השוטפות

בהקשר הזה, אם נשפוט לפי מידת הפופולריות בספרות ובבלוגספרה, שתי אסטרטגיות השקעה טוענות לכתר:

האסטרטגיה האחת היא השקעה פסיבית במדדי מניות רחבים (אינדקסים). הרעיון כאן, במילותיו הציוריות של ג'ון בוגל, הוא לקנות את השחת במקום לחפש את המחט. כלומר, במקום ללקט מניות שיניבו תשואות גבוהות מהממוצע, משקיעים פסיביים מבקשים "לשכפל" את השוק כולו, מתוך כוונה להסתפק בתשואת השוק הממוצעת (פחות דמי ניהול).

כדי לעשות זאת, המשקיע הפסיבי מסתייע במכשירים פיננסים כמו קרנות מחקות וקרנות סל, שכשמן כן הן, מחקות את ביצועיו של מדד מניות מסוים.

כך, רכישת קרן מחקה על מדד ת"א 125, ממדדי הדגל של הבורסה בישראל, תניב למשקיע ביצועים דומים ככל האפשר לביצועיהן של כל 125 החברות הכלולות במדד, פחות דמי ניהול ושגיאות עקיבה. משקיע פסיבי המעוניין לחיות מתיק ההשקעות שלו פשוט מוכר יחידות מתיק הקרנות שלו ומשתמש בתמורה למימון מחייתו. במודל הזה, אדם נחשב לעצמאי כלכלית כאשר שווי השוק של תיק ההשקעות הפסיבי שלו עולה על 400 חודשי מחייה.

אסטרטגיה השקעה פופולארית אחרת היא השקעה מבוססת צמיחת דיבידנד, או Dividend Growth Investing. גישה זו מתמקדת בחברות ותיקות הנוהגות להגדיל את הדיבידנדים שהן מחלקות לבעלי המניות שלהן באופן עקבי ולאורך זמן.

הרעיון ב-DGI הוא ליצור תזרים מזומנים שוטף מתיק ההשקעות, ולוודא שהתזרים הזה צומח בקצב מהיר מהאינפלציה. כל עוד היעד הזה מושג, המשקיע במניות דיבידנד יכול, תאורטית, להתעלם מערך השוק של תיק ההשקעות שלו. כשההכנסה הפסיבית מדיבידנדים מכסה את הוצאות המחייה, אותו משקיע הופך לעצמאי כלכלית.

בין תומכי האסטרטגיות הללו ניטש ויכוח כמעט דתי. משקיעים משני הצדדים מושקעים (תרתי-משמע) באסטרטגיה שאימצו, והדיונים ביניהם מלאים באמוציות ובאגו. התוצאה היא שהוויכוח מידרדר לא פעם לניסיון להצדיק הטיות קיימות, תוך התעלמות כמעט מכוונת מהחסרונות הקיימים באסטרטגיה הנבחרת.

עצרי רגע, הסולידית – לא הקמת בלוג שלם, ואפילו קהילה שלמה, שנסובים כולם סביב העקרונות האלמותיים של השקעה פסיבית במדדים? את לא בדיוק ניטרלית בוויכוח הזה, הלא כן?

ובכן, זה נכון. אני עצמי לא חסינה מפני ההטיות הללו, ואפילו ביקרתי השקעה ממוקדת בדיבידנדים בעבר.

יחד עם זאת, אני מכירה בכך שהשקעה פסיבית במדדים, על כל יתרונותיה הרבים, פשטותה ונגישותה, רחוקה מלהיות אסטרטגיה מושלמת. נכון בעיני להציג ניתוח מאוזן יותר, ודוגמטי פחות, של שתי האסטרטגיות, ולו כדי להאיר את יתרונותיהן וחסרונותיהן מנקודת המבט של חוסך עצמאי השואף להגיע לעצמאות כלכלית דרך חיסכון אגרסיבי והשקעה שיטתית בנכסים מניבים.

הערות מקדימות: (1) בכל מקום שציינתי קרנות סל (ETF) הכוונה היא גם לקרנות מחקות. (2) אינני מחזיקה נכון להיום באף אחד מניירות הערך הנזכרים בפוסט הזה (3) התוכן מיועד למטרות חינוכיות בלבד, אינו מהווה יעוץ השקעות או תחליף לייעוץ כזה, ובוודאי שלא מהווה עידוד להחליף אסטרטגיית השקעה.

בסיס משותף

המלחמות העזות ביותר ניצתות דווקא כאשר הניצים דומים מאד זה לזה.

זוהי גם נקודת המוצא של סיפורינו. על אף ההבדלים ביניהן, להשקעה פסיבית במדדים ולהשקעה במניות דיבידנד יש בסיס רעיוני משותף.

שתי האסטרטגיות הן "פסיביות" במובן ששתיהן פונות למשקיעי "קנה והחזק": שתיהן מעודדות חיסכון שיטתי מגיל צעיר, השקעה שיטתית בנכסים מניבים והחזקתם לטווח ארוך. שתיהן שמות דגש על הוזלת עלויות השקעה, פיזור סיכונים, ודוגלות בהימנעות ממסחר תכוף לטווח קצר.

ההבדל העיקרי, כאמור, נעוץ באופן שבו כל אחת מהאסטרטגיות "קוצרת" את התשואה מהשקעה במניות.

כדי להבין את זה, נדרש תחילה להסביר מהו דיבידנד ומהן מניות דיבידנד.

מטרתם המוצהרת של רוב העסקים עלי אדמות היא להשיא את רווחיהם של בעלי המניות שלהם. כדי לעשות זאת, חברות מפתחות מוצרים ושירותים ומשווקות אותם לקהל היעד. ההכנסות מפעילות החברה, בניכוי ההוצאות התפעוליות הכרוכות בהפקתן, הן רווחי החברה.

כעת על דירקטוריון החברה להחליט מה לעשות בעודפים הללו, באופן שישרת את החברה ובעלי מניותיה בצורה המיטבית.

אפשרות אחת היא להשקיע את הרווחים העודפים בפרויקטים עם תשואה גבוהה, שיגדילו את רווחי בעלי המניות בעתיד. פרויקט כזה עשוי להיות, למשל, מימון רכישה של חברה חדשה (חשבו על פייסבוק הרוכשת את וואטסאפ); או חדירה לשוק חדש (חשבו על סטארבקס המנסה לפתוח סניף בישראל); או השקעה בפרויקטי מחקר ופיתוח / צופי פני עתיד שתכליתם חדשנות משבשת (חשבו על אילון מאסק עושה… משהו). הרעיון כאן הוא לייצר ערך עבור המשקיעים בדרך של שיפור פוטנציאל הרווח העתידי של החברה, שיתבטא בעליית מחיר המניה. המשקיעים יוכלו לממש את הערך הזה על ידי כך שימכרו את המניה במחיר גבוה מכפי שרכשו אותה (רווח הון).

אפשרות שנייה העומדת בפני חברות היא להשתמש ברווחים העודפים כדי לבצע רכישה עצמית של מניות החברה (buybacks). כאן, החברה פשוט רוכשת את המניות של עצמה בבורסה. באופן זה החברה מקטינה את הון המניות שלה בשוק החופשי, מה שמגדיל את הרווח למניה (שכן הרווח מתחלק על פני פחות מניות) ובדרך כלל גם מגדיל את ערכן של המניות שנותרו בידי בעלי המניות הקיימים.

האפשרות השלישית, שרלוונטית בעיקר לחברות בשלב בוגר של מחזור חייהן, היא לחלק את עודפי החברה לבעלי המניות ככסף מזומן. לפעמים, זו דווקא ההחלטה היעילה ביותר. ככל שהחברה גדולה ובוגרת יותר, יש לה פחות הזדמנויות למהלכים ולפרויקטים שיניבו לה תשואות דרמטיות. קשה לחשוב על פרויקט שיניב לחברה עצומה כמו קוקה-קולה, למשל, תשואה של 30% ומעלה – מה שלא ניתן לומר, כמובן, על חברות צמיחה צעירות יותר כמו זום ואנווידיה. לכן, קוקה-קולה מוצאת שיעיל יותר מבחינתה לחלק את עודפיה למשקיעים.

החלוקה הזו נקראת דיבידנד.

חברות מחלקות דיבידנד ממספר רב של סיבות. חלוקת דיבידנד עשויה להיות דרך עבור החברה לאותת למשקיעים על איתנותה ורווחיותה (שהרי אסור לחלק דיבידנדים שלא מתוך רווחים); למשוך משקיעים המעוניינים בהכנסה שוטפת מתיק ההשקעות; לשפר את מערכת היחסים בין הנהלת החברה לבין בעלי המניות שלה; להיכנס לקטגוריות של חברות איכותיות שהגדילו את הדיבידנדים לאורך שנים ("אצולת הדיבידנד") ועוד.

כך או כך, ההחלטה האם לחלק דיבידנד לבעלי המניות נתונה לשיקול דעתה של החברה – והיא יכולה להפסיק את חלוקתו בכל עת. במילים אחרות, לבעלי המניות אין זכות קנויה לקבל דיבידנד. זאת, להבדיל מבעלי אגרות החוב, כלפיהם החברה חבה חובה משפטית לשלם תשלומי ריבית קבועים עד תום חיי ההלוואה, ללא קשר לשאלה אם היא רווחית או לא.

זו אחת הסיבות שאגרות חוב נחשבות מסוכנות פחות ממניות.

מנגד, בעוד שתשלומי הריבית נותרים קבועים בהתאם לתנאי האג"ח למשך כל חייה, כשמדובר במניות, פוטנציאל התשואה – ה"אפסייד" – הוא תאורטית בלתי מוגבל. ככל שהחברה מרוויחה יותר, כך היא יכולה לחלק דיבידנד גדול יותר. וכך, ישנן חברות בעלות רקורד מרשים של הגדלת דיבידנדים רצופה המתפרסת על פני 10, 25, ואף 50 שנה ויותר. לרוב אלה חברות שרובנו מכירים: ג'ונסון אנד ג'ונסון, קוקה קולה, קולגייט-פלמוליב ועוד.

מניות, כידוע, נסחרות בבורסה. היחס בין מחיר השוק של המניה (המחיר בו היא נסחרת בבורסה) לבין הסכום שהיא משלמת כדיבידנד פר מניה מכונה תשואת דיבידנד (dividend yield). אם מחיר השוק של חברת ABC בע"מ הוא 100 ₪, והיא מחלקת דיבידנד של 3 ₪ עבור כל מניה, פירוש הדבר שתשואת הדיבידנד של ABC בע"מ היא 3%.

הדיבידנד מוכרז בדרך כלל מראש, אחת לתקופה (רבעון, חצי שנה או שנה) ולא משתנה לאורכה. מכאן שיש יחס הפוך בין מחיר המניה לתשואת הדיבידנד. ככל שמחיר המניה יעלה, תשואת הדיבידנד תרד, ולהיפך. למשל: אם ABC תרד ב-10% ומחירה ייסחר בבורסה תמורת 90 ₪ למניה, תשואת הדיבידנד תעלה ל-3/90 = 3.33%. אם מחיר המניה יעלה ל-110 ₪, תשואת הדיבידנד תרד ל-2.72%.

תשואת הדיבידנד היא רכיב קריטי בתשואה הכוללת (Total Return) מהמניה. אם למניה יש תשואת דיבידנד של 3%, ומחיר השוק שלה בבורסה עלה ב-7%, זאת אומרת שהתשואה הכוללת מההשקעה היא 10%.

במילים אחרות, תשואה כוללת = תזרים המזומנים מהנכס + שינוי במחיר הנכס בשוק.

כעת אפשר להצביע על הבדל רעיוני מרכזי בין השקעה פסיבית במדדים לבין השקעה במניות דיבידנד. בעוד שהגישה הראשונה ממוקדת בקצירת התשואה הכוללת משוק המניות (עליית ערך+תזרים (צנוע), משקיעי הדיבידנד ממוקדים בעיקר בקצירת תזרים המזומנים מהמניות, כשערך השוק של הנכס הוא בעל חשיבות משנית.

כאן יש מקום להעיר הערה, שממחישה, שוב, את הדמיון בין שתי האסטרטגיות: גם השקעה פסיבית במדדי מניות יוצרת חשיפה לדיבידנדים. אחרי הכל, מדדי המניות השונים (כמו ת"א 125, MSCI World, S&P 500 ועוד) כוללים חברות רבות הנוהגות לשלם דיבידנדים. כתוצאה מכך, גם קרנות סל על המדדים הללו יקבלו דיבידנדים מהמניות הכלולות בו.

השאלה מה קורה עם הדיבידנדים הללו ביחס למשקיע תלויה במכשיר ההשקעה שרכשתם:

- קרן סל ישראלית: הדיבידנדים נצברים חזרה למחיר הקרן, לרוב מכיוון שהעקיבה נעשית באמצעות חוזה עתידי על המדד המחושב כאילו הדיבידנדים הושקעו מחדש ללא מס (NTR). הם אינם מחולקים למשקיעים ככסף מזומן.

- קרן סל אמריקנית (כמו VTI, VT, VXUS, VOO, SPY, ACWI ועוד) מחויבת על פי הדין האמריקני לחלק את הדיבידנדים למשקיעים, בתדירות רבעונית או חצי-שנתית.

- קרנות איריות (כמו IWDA) מאפשרות בחירה: קרנות צוברות (Acc) יצברו את הדיבידנדים למחיר הקרן, בעוד שקרנות מחלקות (Dist) יחלקו אותו. המשקיע חופשי להחליט איזו וריאציה של הקרן הוא מעוניין לקנות.

כעת, כשההבדלים הבסיסיים בין האסטרטגיות ברורים, נבחן אותם השוואתית לפי כמה פרמטרים עיקריים.

פיזור וניהול סיכונים

עקרון הפיזור מוכר לנו אינטואיטיבית דרך הפתגם המזהיר אותנו מלהניח את כל הביצים בסל אחד.

פיזור הוא אבן יסוד חשובה בבניית תיק השקעות ובניהול סיכונים. הרעיון הוא לשלב נכסים שונים בתיק ההשקעות כדי לצמצם חשיפה לסיכונים המשפיעים על נכס ספציפי, ענף כלכלי ספציפי, מדינה ספציפית וכן הלאה.

כך, הביצועים השליליים של נכסים מסוימים בתיק יתקזזו כנגד הביצועים החיוביים של נכסים אחרים, באופן שיקטין את התנודתיות והסיכון הכולל בתיק ההשקעות.

אחד היתרונות הגדולים של מוצרי השקעה מחקי מדד כמו קרנות סל הוא בפיזור המיידי והרחב שהם מקנים למשקיע.

ככל שהמדד הנעקב משקלל את ביצועיהן של מספר רב יותר של מניות, כך הפיזור רחב יותר. כך, למשל, רכישת קרן סל על מדד FTSE All World העולמי, המשקף את ביצועיהן של אלפי חברות שונות ברחבי הגלובוס, תהפוך אתכם, בעקיפין, לבעלי מניות בכל אותן אלפי חברות (ממגוון סוגים, גדלים, תעשיות, מדינות ויבשות) – והכל בכמה לחיצות עכבר.

הפיזור בגישת הדיבידנדים צנוע יותר. ה"יקום" של החברות המשלמות דיבידנד, המחזיקות, בנוסף, ברקורד של הגדלה רצופה של הדיבידנד על פני יותר מעשר שנים מבלי להשהותו, לקצצו או לבטלו כליל, מוגבל לכמה מאות בודדות של חברות.

מתוך היקום הזה, משקיעי הדיבידנד מסננים כמה עשרות של חברות – לרוב לא יותר מ-30 – לפי קריטריונים פונדמנטלים שונים: תשואת דיבידנד, יציבות הדיבידנד, רמת התמחור של המניה (מכפיל רווח), יחס המינוף, דירוג האשראי של החברה ועוד.

משקיעי דיבידנד נבונים יוודאו, בנוסף, שמשקלה כל חברה אינה עולה על אחוז מסוים מהתיק כדי לא ליצור חשיפה יתר. בנוסף הם ייטו לוודא שיש "ייצוג הולם" לרוב ענפי המשק (למשל: טכנולוגיה, פיננסים, נדל"ן, תעשייה ועוד) או לכולם יחד.

פיזור כזה כמובן חורה למשקיעים פסיביים. אחרי הכל, המשקיע בדיבידנדים חושף עצמו לאוסף מצומצם יחסית של מניות: גם אם הוא יגביל את החשיפה לכל חברה למשהו כמו 5% מתיק ההשקעות שלו, תרחיש בו 3-2 חברות קורסות ונקלעות לחדלות פירעון עלול להסב נזק קבוע וחמור לתיק ההשקעות שלו. משקיעים פסיביים, לעומת זאת, אינם חשופים לסיכון הזה, משום שהם מפזרים את הביצים על פני כמות גדולה לאין ערוך של "סלים".

ביקורת נוספת נגד אסטרטגיית השקעה במניות דיבידנד היא שהמשקיע מגביל עצמו לחברות עם מאפיינים מסוימים, ובשל כך הוא נאלץ "לדלג" על חברות מעולות, רק משום שאין להן היסטוריה מפוארת של חלוקת דיבידנד והצמחתו. אמאזון, טסלה, גוגל, פייסבוק וברקשייר הת'וואי הן כולן דוגמאות למניות שהניבו רווחים אדירים למשקיעיהן בשנים האחרונות לאחר שערך המניות שלהן זינק במאות אחוזים, וזאת מבלי שחילקו ולו דולר אחד בדיבידנד לבעלי המניות. משקיעי דיבידנד לא ישקיעו בחברות הללו. משקיעים פסיביים, להבדיל, חשופים למניות הללו מהטעם שהן כלולות בשיעורים גדולים למדי במדדים הנעקבים.

בדומה לכך, מכיוון שחלוקת דיבידנדים מאפיינת בעיקר חברות ותיקות עם שווי שוק גדול, משקיעי דיבידנד נוטים להחמיץ חברות בעלות שווי קטן (סמול קאפ = 2 מיליארד דולר ומטה). ההחמצה הזו משמעותית, לאור קיומה של "פרמיית גודל": היסטורית, מניות בעלות שווי שוק קטן נטו להניב תשואה גבוהה יותר למשקיעים בהשוואה למניות בעלות שווי שוק גדול. גם כאן, משקיעי האינדקס יכולים להיחשף למניות בעלות שווי שוק קטן באמצעות מדדי שוק רחבים כמו ראסל 2000 (ארה"ב), מדד מניות היתר (ישראל) או מדדים עולמיים כמו All World Small Cap.

משקיעי הדיבידנד יטענו, מצידם, שהשקעה פסיבית כרוכה במידה של "Diworsification" – פיזור יתר שמטה את משוואת הסיכון/תשואה לרעת המשקיע. לשיטתם, המשמעות של השקעה במדדי שוק רחבים היא חשיפה גם לכל ה"זבל" שנמצא במדד. זה אומר שמשקיעים פסיביים משקיעים באופן עיוור גם בחברות גרועות מאד או מסוכנות מאד. ההשקעה הזו, לשיטתם, מוסיפה סיכון בלתי הכרחי לתיק מבלי שיש פיצוי בצידה בדמות "אפסייד" של תשואה גבוהה יותר.

טענה אחרת היא שהפיזור שמשקיעים פסיביים סבורים שהם משיגים דרך קרנות מחקות הוא מדומה. רוב "מדדי הדגל" הנעקבים הם מדדי שווי שוק. כלומר, החברה בעלת שווי השוק הגדול ביותר זוכה למשקל הרב ביותר במדד, וכן הלאה. התוצאה עלולה להיות דווקא ריכוזיות יתר.

כך, מדד ת"א 35 – מדד הדגל של הבורסה בישראל – עמוס לעייפה בחברות נדל"ן ופיננסים, שני ענפים שנפגעו בעקבות משבר הקורונה. לכן, הבורסה הישראלית נפגעה קשה יחסית בהשוואה לבורסות אחרות בעולם. והבעיה הזו איננה אופיינית רק לבורסות קטנות. גם ה-S&P 500 הגדול חשוף לריכוזיות: כשאתם קונים קרן סל על S&P 500, 20% מהכסף שלכם מושקע ב-5 חברות בלבד: מיקרוסופט, אפל, אמאזון, פייסבוק ואלפאבת (גוגל). היום החברות הללו מטיסות את השוק מעלה וענף הטכנולוגיה הפך לסקטור הלוהט ביותר – אבל מה יקרה מחר?

לבסוף, משקיעי הדיבידנד יצביעו על מחקרים שלפיהם ניתן לקצור את רוב היתרונות הגלומים בפיזור על ידי חשיפה לעשרות בודדות של חברות, כאשר התועלת השולית של כל פיזור מעבר לכך קטנה באופן דרסטי.

בהקשר הזה, הם ידגישו כי בעוד שפיזור לפי ההשקעה הפסיבית מהווה, כאמור, אסטרטגיה מצוינת להפחתת סיכון לא-שיטתי (סיכון הנלווה לנכס ספציפי, למשל: הסיכון שחברה מסוימת תקרוס, ותעלים יחד איתה 20% מתיק ההשקעות שלכם), לא ניתן להקטין באמצעותו סיכון שיטתי, קרי: הסיכון האינהרנטי הגלום בהשקעה בשוק המניות.

במובן זה, בתרחיש של מפולת המשפיעה על כל שוק המניות, קרן מחקה עם חשיפה ל-3,000 מניות לא תהיה בהכרח בטוחה יותר מתיק הכולל 30 מניות שלוקטו בקפידה. במילים אחרות, אף תיק מנייתי – בין אם הוא מורכב ממניות דיבידנד או מקרנות מחקות – אינו חסין מפני שוק דובי ממושך.

ביצועים

השקעה פסיבית במדדים צפויה להניב למשקיע את ביצועי המדד הנעקב בניכוי דמי ניהול. כלומר, אם התשואה הכוללת (עליית ערך+דיבידנדים) של מדד ה-S&P 500 בשנה נתונה היא 8%, ואני משקיעה באמצעות קרן סל שגובה דמי ניהול של 0.05%, זאת אומרת שהתשואה שלי לאותה שנה תהיה 7.95% (בהנחה שהקרן תצליח לחקות את המדד ללא שגיאות עקיבה).

המודל ה"טיפש" הזה הוא שהופך את ההשקעה במדדים לאטרקטיבית כל כך. יש שפע של עדויות אמפיריות שלפיהן רוב מנהלי השקעות האקטיביים – המסתמכים על ליקוט אסטרטגי (או טקטי) של מניות נבחרות – אינם מצליחים להכות את המדד (כלומר, להשיג תשואה גבוהה יותר מהתשואה הממוצעת) באופן עקבי, שנה אחר שנה, כשמשקללים את ביצועיהם עם דמי ניהול, עמלות, מיסים, דמי הוספה ושיעור תחלופת נכסים. כמובן שיהיו מנהלים שיצליחו להכות את השוק – אך היכולת לזהות אותם מראש היא מוגבלת ביותר, בין היתר משום שתשואות העבר אינן מעידות מאומה על תשואות העתיד (יש סיבה טובה שהמוסדות הפיננסים חויבו בחוק לציין זאת).

השקעה פסיבית פותרת את הבעיה הזו. היא אמנם לא תקנה לכם ביצועים "מכי שוק", אבל היא תאפשר לכם לנטרל את הסיכון שתפגרו בהרבה אחרי השוק בגלל החלטות השקעה שגויות של מנהל השקעות מקצועי. לכן, באופן פרדוקסלי, דווקא השאיפה להשיג את התשואה הממוצעת לאורך זמן תביא לכך שהתשואה שיניב התיק תהיה גבוהה מהממוצע.

מה לגבי אסטרטגיית השקעה מבוססת דיבידנדים? אחרי הכל, מדובר כאן בניסיון ללקט מניות נבחרות בהסתמך על חלוקת דיבידנדים לאורך זמן – תכונה שמאפיינת בעיקר חברות רווחיות ואיכותיות. האם פירוש הדבר שאסטרטגיה כזו יכולה להניב למשקיעים ביצועים גבוהים מהממוצע? במילים אחרות: האם אסטרטגיית דיבידנדים יכולה להכות את השוק?

ובכן, התשובה, כצפוי, מורכבת, ויש דעות לכאן ולכאן.

משקיעים פסיביים טהרנים יצביעו מיד על הסכנה הטמונה בסטייה מתיק השוק. כשהתיק כולו מורכב מחברות ענק עם פוטנציאל צמיחה (עליית ערך) נמוך יחסית, גדל הסיכוי שמשקיע במניות דיבידנד ימצא עצמו עם תשואה כוללת נמוכה מהממוצע.

הטענה כאן היא שפוטנציאל הצמיחה הנמוך נובע מכך שכשחברה מחלקת דיבידנדים, היא בעצם מרוקנת את כיסיה, ובמקום להשקיע את רווחיה חזרה בחברה בנסיון להגדיל ערך, היא מחלקת אותם למשקיעים ככסף מזומן.

פוטנציאל הצמיחה הנמוך בולט במיוחד כאשר תשואת הדיבידנד של המניה גבוהה מאד. אחרי הכל, קיים יחס שלילי בין תשואת הדיבידנד של התיק לביצועיו: ככל שתשואת הדיבידנד גבוהה יותר, גדלה ההסתברות שערך התיק יצמח בקצב איטי יותר, ואולי אף לא יצמח כלל (תופעה שיש המכנים "מלכודת דיבידנד": מניות המפתות משקיעים עם תשואות דיבידנד של 7% ו-8%, אך בשל מצבן הרעוע ערך השוק שלהן רק צונח, באופן שמקטין את התשואה הכוללת).

כך, לדוגמה, אם למדד ה-S&P 500 יש תשואת דיבידנד של 1.7%, ולתיק הדיבידנדים שהרכבתם יש תשואת דיבידנד של 7%, סביר להניח שבטווח הארוך התיק שלכם יניב תשואה כוללת נמוכה יותר מתשואת המדד. קצת כמו שככל ששיעור המשיכה הראשוני מתיק ההשקעות גבוה יותר, כך הערך הסופי של התיק יהיה נמוך יותר.

הסיבה לכך היא שאין ארוחות חינם בעולם הפיננסי. שוק המניות אינו מציע תשואות גבוהות "בלי סיבה". חברות עם תשואות גבוהות מאוד (5% ומעלה) בדרך כלל נושאות בחובן בעיות אחרות המלמדות על פוטנציאל צמיחה נמוך למדי, כך שהתשואה הכוללת מהן נמוכה יותר.

לכל זה יש להוסיף את עלויות ההשקעה, שעלולות אף הן לפגוע בביצועים של אסטרטגיות השקעה ממוקדות דיבידנד. אמנם, בשונה ממשקיעי המדדים, משקיעי הדיבידנד העצמאיים אינם משלמים דמי ניהול (הרי הם מלקטים את המניות בעצמם – לא משלמים למנהלי קרנות שיעשו זאת במקומם), אך הם משלמים יותר מסים (ראו בהמשך), שמכרסמים בתשואה עוד יותר. ומכיוון שמשקיעים לטווח ארוך נוהגים להשקיע מחדש את הדיבידנד המחולק, פירוש הדבר הוא שעל כל חלוקה יצטרכו לשלם עוד מסים, באופן שיפגע בצבירת הריבית דריבית בהשוואה לתיק קרנות סל.

משקיעי הדיבידנד, להבדיל, יטענו שכשם שהשקעה פסיבית יכולה להבטיח במידה רבה שהמשקיע לא יפגר אחר תשואת השוק, היא מבטיחה באותה מידה שהוא לא יניב ביצועים עודפים על השוק — אפשרות שבהחלט עשויה לקרות בתיק דיבידנדים.

לביסוס הטענה, משקיעי הדיבידנד יאחזו בעובדה שהיסטורית, השקעה בחברות המשלמות דיבידנדים והמגדילות אותו לאורך זמן דווקא הניבה תשואה עודפת על השוק, ועוד בתנודתיות נמוכה יותר.

סיבה אפשרית אחת לכך היא שחברות כאלה מקצות הון בצורה יעילה וסלקטיבית יותר. אם החברה יודעת שהיא צריכה לשלם 60% מעודפיה כדיבידנד לבעלי המניות, הרי שהיא תנהג ב-40 האחוזים הנותרים ביתר זהירות, ותממן באמצעותם רק את הפרויקטים עם פוטנציאל הצמיחה הגבוה ביותר. סיבה אחרת היא שמניות דיבידנד יוצרות למשקיע חשיפה לפקטורים כמו ערך, איכות, תנודתיות נמוכה ומומנטום, שהוכרו בספרות המימונית ככאלה שיכולים להניב תשואה עודפת.

משקיעים פסיביים יציינו בתגובה שבשוק יעיל (למדי), כל אסטרטגיה שהניבה "אלפא" למשקיעים בעבר תיעלם ככל שהיא תיעשה פופולארית יותר, ולכן, במקום לנסות להכות את השוק, הם יעדיפו לחקות אותו.

לבסוף, משקיעי הדיבידנד יצביעו על כך שבשונה מאסטרטגיית השקעה פסיבית במדדים, גישתם רגישה יותר לרמת המחירים בשוק. כך, משקיע הדיבידנד יקפיד שלא להשקיע בחברות יקרות מדי, ובדרך כלל ינסה לרכוש חברות שמכפיל הרווח שלהן (היחס בין מחיר המניה לבין רווחי החברה פר מניה) נמוך ממכפיל הרווח של השוק.

הגישה הזו צפויה להניב תשואת יתר, בין השאר מכיוון שככל שמחיר המניות נמוך יותר, תוחלת התשואה מהן גבוהה יותר. להבדיל, כשרוכשים קרן סל על המדד, אנחנו מקבלים את "כל החבילה" כפי שהיא, כולל חברות יקרות מאד, שהן בדרך כלל גם בעלות המשקל הרב ביותר במדד (כשמדובר במדד שווי שוק).

המתח, אם כן, הוא בין תיק מדדים המניב את תשואת השוק בטווח הארוך (פחות דמי ניהול ושגיאות עקיבה), לבין תיק דיבידנדים המניב תזרים מזומנים מיידי, לצד פוטנציאל לתשואת יתר או תשואת חסר.

בהחלט יתכן שתיק דיבידנדים יכה את המדד בשנה נתונה, ויפגר אחריו בשנה שלאחר מכן. כך או כך, משקיעי הדיבידנד יוכלו לטעון שהשאלה אם תיק הדיבידנדים שלהם מכה את המדד או לא היא משנית. בסופו של יום, מה שמעניין אותם הוא אמינות התזרים השוטף מתיק ההשקעות, יציבותו וצמיחתו. השאלה האם התיק משיג ביצועים גבוהים יותר או פחות ממדד ייחוס מסוים – פשוט לא מעניינת.

הרי מרגע שההכנסה מדיבידנדים מכסה את הוצאות המחייה – ניצחת במשחק, ולאיש לא איכפת אם אתה מכה את השוק או לא.

בכל מקרה, חשוב להעיר כאן שמה שבאמת קובע את משוואת הסיכון/תשואה של תיק ההשקעות וביצועיו הוא הקצאת הנכסים, וספציפית, שיעור החשיפה למניות. כך שבין אם בוחרים בהשקעה במדדי מניות או במניות דיבידנדים, במידה שבשני המקרים אנו חשופים למניות בשיעור של 100%, תוחלת התשואה לא תהיה שונה באופן דרמטי.

היבטים פסיכולוגיים

כתבתי לא מעט על "פער ההתנהגות" – הפער בין התשואות שמניבים הנכסים הפיננסיים השונים לבין התשואה שהמשקיע קוצר בפועל.

כמשקיעים, אנחנו האויבים הגרועים ביותר של עצמנו. אנחנו לא חוסכים מספיק; מהססים להתחיל להשקיע; מחקים התנהגות של אחרים במנותק מהנסיבות המיוחדות שלנו; קונים ביוקר, נבהלים ברגע הלא נכון ומוכרים בזול; מנסים לתזמן את השוק; לא דבקים בתוכנית שהתוונו לעצמנו מבעוד מועד; מאבדים סבלנות אם הנכס לא משיג את התשואה שציפינו תוך פרק זמן קצר; נוטלים סיכון גבוה מדי או נמוך מדי; רודפים אחרי תשואות ועוד.

לאור זאת, אי-אפשר לדבר על ביצועיה של אסטרטגיית השקעות מבלי לשקלל את האופן שבו היא משפיעה על התנהגותו של המשקיע.

בסופו של יום, הצלחתה של כל אסטרטגיה נמדדת ביכולתו של המשקיע לדבוק בה באש ובמים. זה נפלא שקרנות מחקות וקרנות סל מאפשרות למשקיע לקצור את תשואת השוק – אבל אם אותו משקיע נבהל בעיצומה של מפולת ומוכר את הקרנות שלו במחירי שפל, שום מוצר השקעה עוקב מדד לא יגן עליו.

במובן זה, יש יתרון לאסטרטגיית השקעה שתעודד אותנו לדבוק בה בכל עת, גם כשנראה שהעולם מתרסק.

הן משקיעים פסיביים והן משקיעי דיבידנד חשופים לאותן שגיאות התנהגותיות שמכרסמות בתשואה. אך נדמה שלפחות במובן אחד, לאסטרטגיות ממוקדות דיבידנדים יש יתרון על פני השקעה פסיבית במדדי מניות.

כידוע, מחירי המניות תנודתיים מאד. התנודתיות לעתים עלולה להיות חדה ביותר, ולהסתכם בעליות או ירידות של עשרות אחוזים תוך פרקי זמן קצרים מאד.

תזרים הדיבידנדים, לעומת זאת, צפוי בהרבה. הוא אמנם לא מובטח – כזכור, חברות יכולות לקצץ אותו בכל עת, והן אכן עושות זאת – אבל עצם הידיעה שחברות איכותיות צפויות להמשיך לחלק דיבידנדים גם בעיצומה של מפולת חדה במחירי המניות היא יתרון פסיכולוגי אדיר, שיכול בתורו לעודד את המשקיע שלא למכור במחירי הפסד.

היתרון הפסיכולוגי הזה נובע מכך שתזרים הדיבידנדים לא רק "מקהה את הכאב" שבקריסת מחירי המניות, אלא גם מספק נזילות חיונית שמקטינה משמעותית את הצורך למכור מניות בדיוק בזמן הלא נכון. בנוסף, לאורך היחס ההפוך בין מחיר המניה לתשואת הדיבידנד, משקיעי דיבידנד יכולים לנצל את הירידות כדי לקנות מניות בזול ולקבל גמול מיידי בדמות הגדלת תזרים הדיבידנדים.

קל להיות משקיע פסיבי בשוק שורי שלא מפסיק לדהור מעלה. אך מכיוון שהשקעה פסיבית היא אסטרטגיה מוכוונת תשואה כוללת, היא רגישה יותר לתנודות במחירי המניות. כשהשוק צולל ושווי התיק נחתך, גובר הפיתוי לנטוש את האסטרטגיה.

יש כידוע מנגנונים שמטרתם לצמצם את הסיכון הזה: חשיפה לנכסים כמו אגרות חוב ומזומן לצד הפלח המנייתי בתיק ההשקעות (גם במחיר של פגיעה מסוימת בתשואה מהתיק); איזון מחדש של הפלח המנייתי מדי תקופה, כדי להבטיח שהתיק משקף את סיבולת הסיכון של המשקיע; וכריתת "חוזה אודיסאוס" בין המשקיע לבין עצמו, שמורה לו לנטרל את הרגש ולנהוג בדרך מסוימת בעת משבר.

ועדיין, לטעמי, קיומו של תזרים דיבידנדים יציב וצומח המייתר את הצורך למכור מניות טומן בחובו יתרון פסיכולוגי משמעותי יותר מכל אחד מהמנגנונים הללו. האמת צריכה להיאמר: תחושתית, זה פשוט מרגיש טוב לקבל מזומן לחשבון, במיוחד כשברור שתזרים הדיבידנדים הוא פועל יוצא של כמות המניות המוחזקות ולא של מחיר השוק שלהן (למשל: 100 מניות יניבו דיבידנד של 3 ₪, בין אם מחיר השוק של המניה הוא 200 ₪ ובין אם הוא 50 ש"ח).

המשמעות היא שגם בתקופות שבהן שוק המניות קורס, תזרים הדיבידנד נותר כעוגן של יציבות בים של חוסר ודאות. ומכיוון שבני אדם הם לא רובוטים שיכולים לנטרל רגשות בלחיצת כפתור, לתחושות הללו יש חשיבות, והן משפרות את הסיכויים שהמשקיע יישאר רגוע ולא ימכור בבהלה.

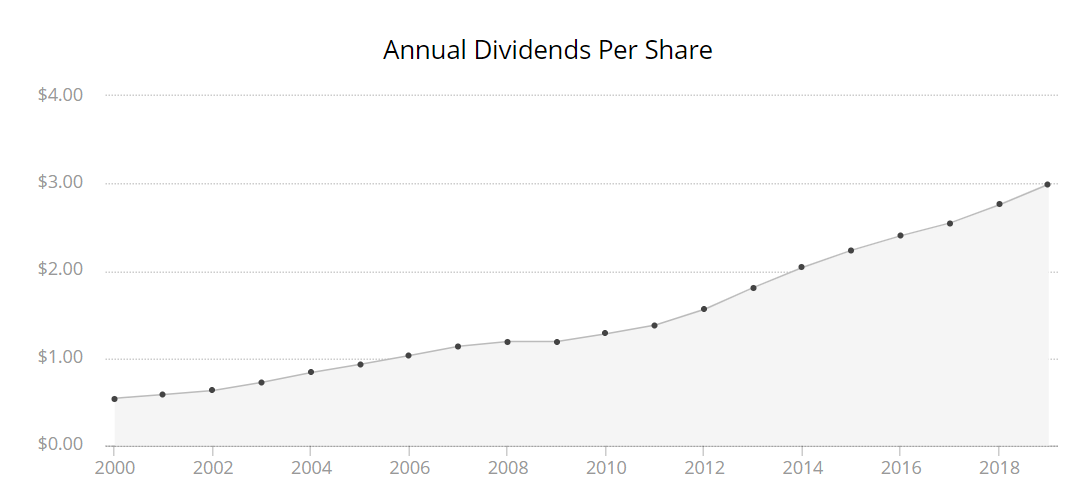

לכך יש להוסיף, שאסטרטגיות כמו DGI אינן משקיעות במניות המחלקות דיבידנד "סתם", אלא במניות שאימצו לעצמן מנהג להגדיל את הדיבידנד מדי שנה, כשלחלקן יש רקורד של הגדלה רצופה הנמשך עשרות שנים.

התוצאה הישירה של בחירה בחברות כאלה היא שמדי שנה, המשקיע צפוי לקבל "העלאה בשכר", וזאת גם אם לא יכניס כסף חדש לתיק.

אם קניתי מניה אחת של של חברה המחלקת דיבידנד של 5$ למניה, אשר מגדילה אותו בשיעור של 5% מדי שנה, זאת אומרת שבשנה 1 אקבל 5$, בשנה 2 אקבל $5.25, בשנה 3 – $5.51, בשנה 4 – 5.78$, בשנה 5 – 6.09$ – והכל כתוצאה של החזקה בנייר, ולא של פעולה אקטיבית כלשהי. אם אשקיע את הדיבידנד המתקבל ברכישת מניות נוספות, תזרים הדיבידנד יגדל אפילו יותר. ההיבט הפסיכולוגי הנלווה לצפייה "מוחשית" בריבית דריבית בפעולה עשוי להיות מדרבן מאד ומחולל מוטיבציה.

מנגד, יש לזכור שהעומס המנטאלי על משקיעי הדיבידנד רב יותר מזה של משקיעי המדדים, ולו מהטעם שמשקיעי הדיבידנד צריכים לקבל הרבה יותר החלטות במסגרת תהליך ההשקעה: כמה מניות להחזיק בתיק? באילו ענפים? איזה משקל להקצות לכל מניה וענף בתיק? האם יש מספיק מניות בעלות תשואת דיבידנד גבוהה? האם יש מספיק מניות בעלות פוטנציאל צמיחה גבוה? האם המניות שנרכשו מגשימות את הצורך הנוכחי בהכנסה שוטפת? האם המניות שנרכשו מגשימות את הצורך העתידי בהכנסה שוטפת? האם חלו אירועים שמשפיעים על החברה, על רווחיה, או על הדיבידנד שהיא מחלקת, שמצדיקים את מכירתה? מתי למכור? מתי לקנות? באיזה מחיר? מה נחשב לפוזיציה מלאה?

מובן שככל שהמשקיע נדרש לקבל יותר החלטות ולהיות מעורב יותר בתהליך, הפוטנציאל לטעויות גובר. השקעה פסיבית, להבדיל, ניתן לפשט למנטרה פשוטה: חסוך, קנה, החזק, אזן. בהיבט הזה, לפחות, קל יותר להיות משקיע פסיבי.

לבסוף, חשוב להדגיש שעל אף היתרונות הפסיכולוגיים, הדיבידנד שהחברות השונות מחלקות איננו "כסף חינם". הוא לכל היותר נתח מרווחיה הרבעוניים של החברה, המגולמים ממילא במחיר המניה, שאותו היא בחרה לחלק לבעלי מניותיה. במובן זה, יש המתייחסים לחלוקת דיבידנדים כאל החזר מס: הכסף שאתם מקבלים היה שלכם מלכתחילה, פשוט החברה בחרה לחלק לכם אותו כמזומן. אכן, למשקיעים יש העדפה פסיכולוגית ברורה לקבל דיבידנדים במזומן, אך בפועל, כל זמן שמהמשוואה 1$ = 1$ תקפה, זה לא מאד משנה אם מקבלים את ה-1$ הזה כדיבידנד שהחברה מחלקת, או כמכירה ברווח של ניירות ערך.

זמן וקשב

לכן, הזמן והקשב הכרוכים בתהליך ההשקעה מהווים פקטור משמעותי כשאנו בוחרים אסטרטגיית השקעה. חוסר הלימה בין הזמן הפנוי העומד לרשות המשקיע, לבין הזמן שאותו עליו להקדיש לבניית תיק ההשקעות, עלול להיות מתכון לאסון.

כשמדובר בהשקעה פסיבית במדדים, ניתן לפשט את תהליך ההשקעה לחמישה שלבים:

- קביעת יעדים פיננסיים (לשם מה משקיעים?);

- קביעת העדפת הסיכון (צורך, יכולת ורצון ליטול סיכון פיננסי כדי לממש את היעד);

- גיבוש הקצאת נכסים (כמה במניות, כמה באג"ח וכו');

- רכישת קרנות סל זולות על מנת ליצור חשיפה לנכסים שנבחרו;

- ולבסוף, איזון מחדש של תיק ההשקעות כאשר חל שינוי משמעות במחירי הנכסים שנרכשו.

מעשית, את התהליך כולו ניתן לסיים ביום אחד.

מעבר לכך, השקעה פסיבית מצריכה תחזוקה מינימלית. כל שנדרש מהמשקיע הוא לבחור קרנות זולות העוקבות אחר מדדי שוק רחבים, להזרים לשם כספים חדשים באופן סדיר (אחת לחודש/רבעון/שנה – פעולה שלוקחת דקות בודדות) ולהחזיק אותן לטווח ארוך גם כאשר השוק מתרסק מעת לעת. אחת לשנה מומלץ לבקר את התהליך ולערוך שינויים במידה שמשהו השתנה ביעדים, בהעדפת הסיכון, בהקצאת הנכסים, במוצרים הפיננסיים שרכשנו (למשל, דמי הניהול) או אם נדרש לבצע איזון מחדש.

מעבר לכך, השקעה פסיבית היא הדבר הקרוב ביותר ל"שגר ושכח" שמשקיע הדוגל בגישת עשה-זאת-בעצמך יכול לשאוף אליו.

גישת ה"שגר ושכח" לא ממש ישימה ביחס לאסטרטגיית השקעה במניות דיבידנד. כאן, הגישה היא יותר "כוון, שגר ונטר". משקיעים המתעניינים באסטרטגיה יידרשו להבין היטב במה בדיוק הם משקיעים. זה אומר, בין היתר, לנתח דו"חות שנתיים ורבעוניים, לעקוב אחר מידע חדש שהחברה מפרסמת ואירועים הקשורים בה ובענף שבו היא פועלת, להעריך את יציבות הדיבידנד ויכולתה של החברה לשלמו ולהגדילו לאורך זמן ועוד. כל אלה תובעים כמובן זמן וקשב.

משקיעי דיבידנדים יכולים אמנם לפשט את התהליך, בין השאר, על ידי יצירת מסננים שסורקים את השוק בחיפוש אחר חברות איכותיות ביותר, עם דירוג אשראי גבוה, מכפיל רווח נמוך, יחס מינוף נמוך, תזרים מזומנים חזק ויחס חלוקה נמוך.

אלא שגם אז, המשקיע יצטרך להשקיע זמן משמעותי בניטור ובפיקוח, כדי לוודא ש"תיזת ההשקעה" שלו (כלומר, הרציונאל מאחורי השקעה במניה מסוימת) עומדת בתוקפה, ושלא חל אירוע שעלול לגרום לחברה להפחית, להשהות או לבטל את תשלומי הדיבידנד שלה.

מטבע הדברים, ככל שתיק הדיבידנדים כולל חברות רבות יותר, המשקיע יצטרך לפצל את הקשב שלו בין כל אותן חברות, מה שכמובן יגבה זמן נוסף. במצטבר, אפשר לצפות להשקיע לפחות שעה בשבוע בניטור התיק ובליקוט מניות חדשות.

מימון פרישה מוקדמת

עד כה דיברנו על שלב צבירת החסכונות. אבל מה קורה בשלב המשיכה? איך בפועל אדם שחסך כהוגן והגיע לעצמאות כלכלית יכול להתקיים מתיק ההשקעות שלו, לפי כל אחת מהאסטרטגיות?

עבור משקיעים פסיביים במדדים, אסטרטגיית המשיכה היא, בגדול, גרסה מבוקרת של "אכילת" חסכונות. בפועל, משקיעי המדד "מייצרים" את הדיבידנד שלהם בעצמם על ידי מכירה של יחידות בקרנות הסל שהם קונים. המכירה הזו מבטאת מימוש הן של רווח ההון והן של הדיבידנד (הצבור).

מושג המפתח כאן הוא שיעור המשיכה הבטוח – אותו חלק יחסי מתיק ההשקעות שאפשר למשוך מדי שנה, מבלי שיגרום לכך שהחסכונות יאזלו בטרם עת. המודל עובד כך, שהמשקיע מושך שיעור מסוים מהתיק (%X), כאשר יתרת התיק (100 פחות X) נותרת מושקעת וממשיכה לצבור ריבית דריבית (רווחים על רווחים).

מחקר טרינטי המפורסם (1995) מצא שמשיכה ראשונית של 4% בשנה משווי מתיק ההשקעות, בהתאמה שנתית לעליית האינפלציה, יכולה לממן תקופת פרישה בת 30 שנה בסיכון מינימלי לכישלון. כלומר, אם דרושים לי 10,000 ₪ בחודש כדי לחיות, כדי להיחשב לעצמאית כלכלית עלי לצבור חסכונות מושקעים בשווי של 3,000,000 ₪ (אחרי מס), שכן 120,000 (10,000 * 12 חודשים) הם 4% מ-3 מיליון.

דרך אחרת לנסח את המסקנה העולה ממחקר טרינטי היא "כלל ה-300" המפורסם, לפיו עצמאות כלכלית מושגת בהתקיים המשוואה שווי תיק ההשקעות = חודש מחייה ממוצע * 300. מכאן גם נובע העקרון הבסיסי לפיו ככל שהוצאות המחייה שלכם נמוכות יותר, תוכלו להגיע לעצמאות כלכלית מוקדם יותר.

מחקר טריניטי זכה לקיתונות של ביקורת. יש הטוענים, כנראה בצדק, שחוסכים צעירים המעוניינים לפרוש לפרקי זמן ארוכים מ-30 שנה נדרשים לאמץ שיעור משיכה נמוך יותר, במיוחד בסביבת ריבית אפסית וצפי לתוחלת נמוכה יחסית מנכסים עתירי סיכון.

לכן, כלל ה-300 צמח לככלל ה-400, והשאיפה המסתמנת היא לשיעור משיכה של 3.5% ואפילו 3% ומטה. ביישום על הדוגמה לעיל, כדי להפיק את אותם 10,000 השקלים מדי חודש, החוסך יידרש לצבור 3,960,000 ₪ אחרי מס, כלומר: הקטנת שיעור המשיכה הבטוח ב-1% פירושה שיש לחסוך סכום גדול ב-33%.

הערה: יש המאמצים שיעור משיכה "גמיש": במקום למשוך שיעור קבוע, מותאם אינפלציה, מתיק ההשקעות, מסגלים את המשיכה כך שבשנים שבהן השוק גואה מושכים יותר, ובשנים של ירידות – מושכים פחות. זו דרך להתגבר על הנתק בין שיעור המשיכה מתיק ההשקעות לבין מה שקורה בשוק בפועל. מכל מקום, העקרון הבסיסי נותר כשהיה: צבירה של סכום משמעותי, חצייה של רף נכסים מסוים, ומשיכה תקופתית מתיק ההשקעות עד סוף החיים.

משקיעי דיבידנד מתייחסים למשיכה מתיק ההשקעות בצורה אחרת לגמרי. מבחינתם, השאיפה להקטין את שיעור המשיכה רק כדי להבטיח שערכו הסופי של תיק ההשקעות יהיה גבוה ככל שניתן היא מוזרה. עבורם, אסטרטגיות משיכה המחייבות מכירת ניירות ערך משולות לכריתת הענף, להבדיל מקטיפת הפרי.

משקיעי הדיבידנד אינם מתכוונים למכור את הניירות בתיק על בסיס תקופתי, בוודאי לא בתקופות של שוק יורד או מיתון. במקום זה, תוכניתם היא להחזיק בניירות הללו עד אין קץ ולהתבסס על ההכנסה השוטפת שהם מניבם למימון מחייתם, ולאחר שיעזבו לעולם שכולו טוב – למימון מחייתם של צאצאיהם.

הגישה הזו דומה יותר לזו של משכירי דירות מגורים הגובים דמי שכירות חודשיים. זוהי גישה שונה מזו של משקיעי המדדים, אשר נדרשים להקפיד כל הזמן שלא לחסל את התיק בטרם עת.

אפשר לחשוב על כך כעל אימוץ גישתן של קרנות צדקה הגדולות בארה"ב, אשר שורדות שנים ארוכות אחרי שמייסדיהן כבר אינם, והכל על בסיס תקבולי דיבידנד. קחו את קרן הרשי, למשל. החברה הזו מחזיקה מניות של יצרנית השוקולד הרשי (בין מותגיה: קיטקט, ריז ושלל תופינים) בשווי של כ-9 מיליארד דולר. המניות הללו מניבות לה דיבידנד שנתי בסך של כ-220 מיליון דולר – סכום ש מספיק למימון כל הוצאותיה ותרומותיה, שנים אחרי שמייסדי החברה הלכו לעולמם, והכל מבלי שהיא נדרשת למכור מניה אחת.

כך, למרות שמחיר מניית הרשי היה תנודתי מאד לאורך השנים (מסביבות 35 דולר ב-2008 ל-127 דולר כיום), הדיבידנדים המשיכו לזרום כמו שעון, ולא רק זה – הם אף צמחו לאורך השנים.

זה לא אומר, כמובן, שמושגים כמו "שיעור משיכה בטוח" אינם רלוונטיים למשקיעי דיבידנד. יש מתאם בין הערך הסופי של תיק המורכב ממניות דיבידנד, לבין תשואת הדיבידנד ההתחלתית. ככל שהתשואה שמניב התיק גבוהה יותר בתחילת הדרך, כך ערכו הסופי יהיה נמוך יותר, ולהיפך. הקורלציה הזו מתכתבת עם העקרון של שיעור המשיכה הבטוח: ככל ששיעור המשיכה מתיק השקעות פסיבי גבוה יותר , ערכו הסופי של התיק יהיה נמוך יותר, ולהיפך.

צפיות ההכנסה

מכיוון שהדיבידנדים מוכרזים מראש, משקיעי הדיבידנד יכולים להעריך באופן מדויק למדי מתי ישתלם הדיבידנד הבא, וכך לבנות לעצמם מעין "לוח שנה" המפרט, למשל, שבתאריך X מניה Y תחלק דיבידנד בסכום Z. זה הופך את התזרים לצפוי יחסית, כל זמן שהחברה אינה חותכת או מבטלת את הדיבידנד. מנקודת מבטו של אדם שחי מתיק ההשקעות שלו, זהו יתרון משמעותי.

ה"צפיות" של הדיבידנד משתקפת גם במחקר איבוטסון. המחקר בחן נתונים מתקופה של 87 שנים, ומצא כי בעוד שסטיית התקן של רכיב עליית הערך של המניה הייתה 19.5, סטיית התקן של תזרים הדיבידנדים הסתכמה ב-1.16 בלבד.

בפשטות, המשמעות היא שהמשקיע יכול לסמוך על כך שהדיבידנדים יתקבלו אחת לרבעון ברמת סמך גבוהה בהרבה מכך שמחיר המניה יהיה גבוה יותר באותו רבעון. במילים אחרות: מרכיב ההכנסה בתשואה הכוללת הוא יציב יותר מאשר מרכיב עליית הערך.

יחד עם זאת, על אף שהדיבידנד צפוי, הוא אינו מובטח. חלוקתו נתונה לשיקול דעתה של החברה המחלקת. החברה המחלקת היא לא מוסד צדקה. היא עסק לכל דבר, שנדרש להרוויח, לצמוח, להתחרות, לחדש, להגיב לסביבות שוק משתנות, לטכנולוגיה משבשת, לרגולציה מכבידה, לאסונות טבע, לתביעות משפטיות.

זאת אומרת שחברות עלולות לקרוס. מחיר השוק שלהן עלול להגיע לאפס. וכן – בעיתות משבר, ישנן חברות שנוהגות לחתוך את הדיבידנדים שלהן כחלק ממדיניות של שימור הון – גם אם המשמעות היא מחיקת רקורד ארוך שנים של חלוקה והגדלה רצופה של הדיבידנד ובעיטה ממועדון "אצולת הדיבידנדים".

במהלך משבר הקורונה, למשל, משקיעי דיבידנד רבים ראו את תזרים המזומנים שלהם מתכווץ שעה שחברות ענק כמו דיסני, של, בואינג, וולס פרגו, דלתא איירלינס ודומיניון אנרג'י החליטו לחתוך את הדיבידנדים שהן מחלקות, כל אחת מסיבותיה שלה. באופן דומה, במהלך משבר 2008/09, 14% מהחברות ברחבי העולם ביטלו את חלוקת הדיבידנדים שלהן כליל, בעוד ש-43% מהן חתכו אותו בשיעור ממוצע של 25%.

משקיעי המדדים אינם נהנים מצפיות דומה של ה"תזרים" שהם מייצרים לעצמם. אין שום דרך לדעת מה יהיה מצב השוק ברבעון הבא, למשל. כן, משקיע פסיבי יכול להתעלם ממצב השוק ולמשוך מהתיק סכום זהה בכל חודש; אבל אם בחודש אוגוסט השוק גבוה, ובחודש ספטמבר השוק נמוך, התוצאה תהיה שבחודש ספטמבר אותו משקיע יצטרך למכור כמות גדולה יותר של ניירות ערך על מנת "לייצר" את אותו "דיבידנד תוצרת בית" שייצר בחודש אוגוסט.

שליטה וגמישות

איזו אסטרטגיה מקנה למשקיע מידה רבה יותר של שליטה וגמישות בהרכבת התיק, בניהולו ובעת המשיכה ממנו?

משקיעים פסיביים יכולים לבחור מתוך היצע רחב מאוד של מדדי מניות שונים בעת הרכבת הפלח המנייתי בתיק.

על אף שבדרך כלל הנטייה תהיה לבחור את מדדי השוק הרחבים ביותר (למשל: MSCI World) ואת הקרנות העוקבות אחריו, משקיעים פסיביים רבים יוצרים חשיפה למדדים נוספים: למשל, חשיפה למדד מניות של מדינה ספציפית (לדוגמה: ת"א 125), חשיפה למדדים "פונדמנטליים" (בטא חכמה) העוקבים אחר מניות בעלות תכונות מסוימות (למשל באמצעות Vanguard Small-Cap Value ETF); חשיפה למדדים "סקטוריאליים" כדי ליצור חשיפת יתר לענפים כלכליים מסוימים (למשל באמצעות (Vanguard Information Technology ETF, ועוד.

כלומר, בעת הרכבת התיק, למשקיע הפסיבי יש יכולת ליצור חשיפה רחבה לקבוצות מגוונות מאד של מניות שונות תוך שמירה על עקרון הפיזור.

מה שאין למשקיעים פסיביים זה את היכולת לבחור את המשקל המסוים שיינתן לכל מניה בפלח המנייתי שלהם.

כאן, לאסטרטגיית השקעה במניות דיבידנדים יש יתרון טבעי, מעצם היותה אסטרטגיה שמתמקדת בליקוט מניות ספציפיות.

משקיע הדיבידנד יכול להחליט בדיוק באילו חברות להשקיע, כמה להשקיע בכל חברה, ובאיזו רמת תמחור להיכנס אליה. להבדיל, משקיע שרוכש קרן סל מקבל את כל המניות הכלולות בסל "כמו שהן", בין אם מחירן יקר מאד או זול מאד (במונחים של מכפיל רווח).

למשקיע דיבידנד יש יכולת לבצע fine tuning עדין יותר גם ביחס לחשיפה הענפית: למשל, להחליט שברצונו להגדיל חשפה לסקטורים הגנתיים (חברות תשתיות, מזון או תרופות), או לסקטורים מחזוריים (חברות תעשיה, נדל"ן, פיננסים). היכולת ללקט מניות בפינצטה עשויה להיות משמעותית עבור משקיעים שסבורים שיש לשלב שיקולי מוסר בבניית תיק ההשקעות שלהם – לא כולם רוצים ליצור חשיפה לחברות טבק, נשק, הימורים, נפט, מוצרי הדברה וכיוצא באלה.

כשמשקיעים במדדי שוק רחבים, להבדיל, ההקצאה הענפית אינה בשליטתכם. כפי שצוין לעיל, מדדי שווי שוק עלולים להיות ריכוזיים מאד. יש דרך להקטין את הבעיה הזו דרך מוצרי השקעה פסיביים / עוקבי מדד אחרים (למשל: מדדי מניות המקנים משקל שווה לכל מניה הכלולה במדד), אבל אף פתרון עוקב-מדד לא יהיה מדויק כמו השקעה במניות ספציפיות.

השליטה הגבוהה של משקיעי הדיבידנד מאפשרת ליצור תמהיל הכנסה מותאם לצרכיו המיוחדים של המשקיע. כך, הם יוכלו לבחור בין חברות עם תשואת דיבידנד גבוהה מאד ופוטנציאל צמיחה נמוך (למשל: חברות טבק ותשתיות), המתאימות למי שזקוק להכנסה מיידית בהווה, לבין חברות עם תשואת דיבידנד נמוכה מאד ופוטנציאל צמיחה גבוה (למשל: חברות טכנולוגיה), המתאימות למי שצפוי לפרוש בעוד תקופה ארוכה יותר. כמו כן, יש יכולת לבחור חברות על כל ספקטרום התשואות/פוטנציאל הצמיחה שבין הקצוות הללו.

בשלב המשיכה מהתיק, נדמה שתמונת הדברים היא הפוכה בכל הנוגע ליכולת לשלוט בתיק.

תזרים הדיבידנדים הוא אוטומטי: החברה מחלקת דיבידנד, והברוקר (הבנק או בית ההשקעות שבאמצעותו אתם שולחים פקודה לבורסה) מעביר את הדיבידנד היישר לחשבונכם, לרוב לאחר ניכוי מס במקור. משקיעי המדדים, לעומת זאת, נדרשים לקבל החלטות מכירה אקטיביות: "היום אמכור X ניירות ערך כדי לייצר Y ₪".

מצד אחד, אפשר לטעון שאוטומציה המרדדת את מעורבותו האקטיבית של המשקיע בתהליך ההשקעה לעולם תהיה עדיפה. מצד שני, המשמעות היא שלמשקיעי המדדים יש שליטה וגמישות רבה יותר בכל הנוגע לשאלה כמה כסף למשוך ומתי.

דיבידנדים, להבדיל, הם מעין "משיכה כפויה": בעוד שמשקיעים פסיביים יכולים לבחור בדיוק מתי וכמה כסף הם רוצים למשוך, עבור משקיעי הדיבידנד ההחלטה על ה"משיכה" מתקבלת למעשה על-ידי החברה המחלקת. הדיבידנד מחולק אחת לתקופה, גם אם המשקיע לא בהכרח זקוק למזומן באותה עת – מה שגורר אירועי מס רבים יותר, ופגיעה בצבירת ריבית דריבית. למשקיעים פסיביים שמייצרים "דיבידנד תוצרת בית" אין בעיה כזו.

עלויות ההשקעה

עניין העלות הוא שולי יחסית בשתי האסטרטגיות, בהיותן אסטרטגיות השקעה בסגנון "קנה והחזק" הדוגלות במיעוט פעולות מסחר. מכאן שעלות היישום של כל אחת מהן נמוכה יחסית בהשוואה לאסטרטגיות השקעה אחרות.

כשמדובר בקרנות מחקות, העלויות נחלקות למספר סוגים: דמי קנייה ומכירה של ניירות הערך (אותם אתם משלמים לברוקר, כלומר לבנק או לבית ההשקעות שדרכו אתם שולחים את פקודת הקנייה לבורסה) וכן דמי ניהול למנהל הקרן ולנאמן הקרן (המחושבים כאחוז מסך הנכסים שלכם – ככל שיש יותר נכסים, כך משלמים יותר דמי ניהול במונחים שקליים).

קרנות סל וקרנות מחקות, בשונה מקרנות נאמנות מנוהלות, מתאפיינות בדמי ניהול נמוכים מאד (ניתן למצוא קרנות עם דמי ניהול נמוכים מ-0.2%, כלומר 20 ₪ על כל 10,000 ₪ שאתם מחזיקים). נמוכה ככל שתהיה, זו עדיין עלות שבאה על חשבון התשואה.

אשר למניות דיבידנד – כאן העלויות הן דמי קנייה ומכירה בלבד. אצל רוב בתי ההשקעות בישראל אפשר לסחור בארה"ב בעלות מינימלית לעסקה בגובה $5. אפשר להוזיל את העלויות עוד יותר אם פועלים באמצעות ברוקר זר שאינו גובה עמלות כלל, אבל החיסרון כאן הוא בכך שתצטרכו לדווח באופן עצמאי למס הכנסה על כל דיבידנד ורווח הון שתקבלו (אצל ברוקרים ישראלים, הניכוי והדיווח למס הכנסה נעשה אוטומטית על ידי הברוקר, כדי לחסוך לכם כאב ראש).

באסטרטגיית דיבידנדים אין "דמי ניהול" מכיוון שאתם אלה שקונים ומוכרים את הניירות – אין "מנהל" קרן שיעשה זאת עבורכם (אלא אם משקיעים בקרן סל העוקבת אחר מדדי מניות דיבידנד – אבל זה באמת נושא לפוסט אחר). ישנה עמלה הקרויה "דמי טיפול בדיבידנד" אבל רוב הברוקרים אינם גובים אותה בפועל.

המרת מט"ח איננה חיונית עבור משקיעים פסיביים, משום שניתן להשקיע בקרנות סל בשקלים – אפילו בקרנות סל זרות. משקיעי דיבידנד, לעומת זאת, צריכים לשקלל במסגרת סך העלויות שלהם גם את הצורך להמיר שקלים למטבע זר ואת העלויות הנלוות לכך, מכיוון שיש מעט מאוד מניות דיבידנד ישראליות עם היסטוריה רצופה של הגדלת דיבידנדים.

בתי השקעות ישראלים אף יגבו מכם דמי ניהול חודשיים עבור עצם ניהול החשבון (סכום קבוע של כ-20 ₪), שלרוב מתקזז כנגד עמלות הקנייה והמכירה. בנקים יגבו בנוסף עמלה היסטורית המכונה "דמי ניהול פעילות" או "עמלת משמרת" – אלא אם תתמקחו עליה.

זאת אומרת שלמעט אותם 20 ₪, מרגע שרכשתם את מניות הדיבידנד – אין למעשה עלויות נוספת (מלבד מסים – ראו להלן). להבדיל, בקרנות מחקות, ישנם דמי ניהול שיבואו על חשבון התשואה שלכם, הן בשלב הצבירה והן בשלב המשיכה, וכן עמלת מכירה שתשלמו כאשר תייצרו "דיבידנד תוצרת בית" על ידי מכירת יחידות בקרנות הסל/המחקות.

מיסוי

כמשקיעים, אנו חשופים לשני משטרי מס.

משטר המס האחד חל על רווחי הון (מס רווחי הון, או בשפת העם: מס בורסה). כאן המדינה ממסה את ההפרש החיובי שבין מחיר הקנייה של הנכס לבין מחיר המכירה של הנכס. לדוגמה: אם קניתי מניה ב-10 שקל, ומכרתי אותה ב-30 שקל, אשלם מס על רווח ההון שנוצר לי, בשווי 20 ₪.

לדאבון הלב, מס רווח הון מצוי במגמת עלייה בעשורים האחרונים. נכון להיום, שיעור מס רווח הון בישראל עומד על 25% על הרווח הריאלי (כלומר, הרווח בניכוי אינפלציה). בדוגמה לעיל, אם האינפלציה היא 0% והרווח הוא 20 ₪, אשלם מס בשווי 20*0.25 = 5 ₪.

מס רווח הון משתלם רק במעמד המימוש של נייר הערך. כלומר, אני יכולה לקנות נייר, "לשבת" עליו 70 שנה, ולא לשלם ולו שקל כמס בגינו, בזמן שערכו תופח ותופח. אשלם מס רק במימוש: למשל, אם אחליט למכור את הנייר ברווח, או במקרים נדירים בהרבה, אם יכריחו אותי למכור (למשל: הקרן נסגרת מסיבה כלשהי). העקרון הבסיסי: לא מימשת, לא שילמת.

משטר המס האחר חל על דיבידנדים. לפי פקודת מס הכנסה, חלוקת דיבידנד, כשלעצמה, היא אירוע מס. כלומר, די בכך שהחברה המחלקת שלחה לי דיבידנדים לעו"ש כדי שיוטל מס על כל הדיבידנד שקיבלתי. נכון להיום, מס דיבידנדים בישראל עומד על 25%.

אחרי ההקדמה הזו – מובן שמנקודת מבט מיסוית, להשקעה פסיבית במדדי מניות יש יתרון מכריע על פני השקעה במניות דיבידנד.

אם אנו רוכשים יחידות בקרנות סל הצוברות את הדיבידנדים למחיר הקרן (למשל, קרנות סל ישראליות או איריות צוברות), זאת אומרת שהפעם היחידה שבה נשלם מס תהיה כאשר נמכור את היחידות הללו ברווח. אנחנו חופשיים להחליט מתי נמכור, כמה נמכור, ובעקיפין – כמה מס נשלם. למשל, אם תיק ההשקעות הפסיבי שלי כולל כמה קרנות שונות, אני יכולה למכור את הקרנות שערכן עלה בשיעור הנמוך ביותר, וכך לשלם מס רווח הון נמוך ככל הניתן.

אשר לדיבידנדים הנצברים בקרנות הסל – קרנות הסל פטורות מתשלום מס בגינן, כך שהם נצברים למחיר הקרן, צוברים ריבית דריבית, ו"מחולקים" רק כאשר המשקיע עצמו מוכר יחידות מהקרן.

כשמדובר במניות דיבידנד, לעומת זאת, נשלם מס לכל אורך חיי התיק. בכל פעם שחברה כלשהי תחלק דיבידנד, נידרש לשלם עליו מס. ברמה המעשית, על כל 100,000 ₪ שתשקיעו בתשואת דיבידנד של 4%, הברוקר שלכם ינכה מתקבול הדיבידנד מס בסך 1,000 ₪. זה הרבה מאד כסף שזורם היישר לכיסי הממשלה.

מובן שכאשר משקיעים מחדש את הדיבידנד המחולק אחרי שנוכה ממנו מס, התשואה הכוללת מההשקעה נפגעת – ממש כמו למכור מניות, לשלם עליהן מס, ולהשקיע אותן מחדש.

אם החברה המחלקת היא חברה זרה, נשלם מס דיבידנדים למדינה שבה החברה הזו התאגדה, ואילו את היתרה נשלם למדינת ישראל. כדי לדעת את שיעורי המס הרלוונטיים, יש לבחון את אמנת המס שנכרתה בין מדינת ישראל לבין המדינה הרלוונטית.

לדוגמה, לפי אמנת המס בין ישראל לארה"ב, מדיבידנד שמשלמת חברה אמריקנית ינוכה במקור מס של 25% לממשלת ארה"ב, והיתרה (0%) לממשלת ישראל. לפי אמנת מס בין ישראל לקנדה, מדיבידנד שמשלמת חברה קנדית ינוכה מס של 15% לממשלת קנדה, והיתרה (10%) לממשלת ישראל. האחריות לבדוק את הוראות אמנת המס הרלוונטית היא על המשקיע.

אפשר לצמצם במידה מסוימת את חבות המס על ידי החזקה של מניות דיבידנד בחשבונות הנהנים מפטור ממס, דוגמת קרן השתלמות בניהול אישי IRA. אך שימו לב: הפטור ממס יחול רק על חלק המס המנוכה לטובת מדינת ישראל. כך, למשל, יש היגיון להחזיק קרנות ריט ישראליות בחשבון פטור ממס, משום ש-100% מהמס ייחסך. לעומת זאת, אין שום היגיון להחזיק מניות דיבידנד אמריקניות בקרן השתלמות IRA מתוך ציפיה שהדבר יקטין את נטל המס, משום שהדיבידנד יתקבל לחשבון ה-IRA שלכם כשכבר נוכו מתוכו 25% לממשלת ארה"ב. בדוגמה לעיל, מניות קנדיות המוחזקות בחשבון פטור ממס ישלמו דיבידנד שנוכו מתוכו 15% בלבד, והחלק השיורי לא ישולם למדינת ישראל.

מכל מקום, נטל המס באסטרטגיית דיבידנדים כבד למדי, ואין דרך טובה להתגונן מפניו. על כך יטענו משקיעים פסיביים, שמשקיעי הדיבידנד משלמים (במודע וברצון) יותר מיסים מכפי שצריך, מקצים יותר זמן לניהול ההשקעות שלהם וחושפים עצמם לסיכון עמוק יותר, והכל מבלי לשפר את פוטנציאל התשואה מהתיק.

סיכום

עבורי, השקעה פסיבית במדדים אטרקטיבית יותר מהשקעה במניות דיבידנד. ויחד עם זאת, אני מכירה בחולשותיה של האסטרטגיה שאימצתי לעצמי, וכן ביתרונותיה היחסיים של אסטרטגיית הדיבידנדים. במובנים רבים, נדמה שהיתרונות והחסרונות של שתי האסטרטגיות משלימים אלה את אלה.

| השקעה פסיבית במדדי מניות | השקעה במניות דיבידנד | |

| יעילות מס | גבוהה – אירוע מס יתרחש רק במימוש (מכירת) קרנות הסל ברווח | נמוכה – אירוע מס יתרחש בכל חלוקת דיבידנד |

| שליטה וגמישות בהקצאת הון | נמוכה – יכולת מוגבלת מאד לבחור את המניות הספציפיות ומשקלן בתיק | גבוהה – יכולת לבחור את המניות המסוימות בתיק וליצור תמהיל הכנסה המותאם לצורכי המשקיע |

| מוקד תשואה | עליית ערך השוק של תיק ההשקעות לאורך זמן | צמיחת תזרים הדיבידנדים שמניב התיק מדי שנה בשנה |

| זמן וקשב נדרש | נמוך | גבוה |

| צפיות תזרים ההכנסה בעיתות משבר | נמוכה, לאור תנודתיות השוק | גבוהה, לאור יציבות תזרים הדיבידנד |

| שליטה בעת משיכה מתיק ההשקעות | גבוהה – המשקיע בוחר מתי "לייצר בעצמו" את הדיבידנד על ידי מכירת ניירות ברווח | נמוכה – הדיבידנדים מחולקים אחת לרבעון מבלי שנדרשת פעולה אקטיבית מצד המשקיע |

| פיזור וניהול סיכונים | רחב – אלפי חברות ממגוון סוגים, גדלים, ענפים וגילאים | מצומצם – עשרות חברות, לרוב בעלות תכונות זהות (ותק, שווי שוק) |

| עלויות שוטפות | עמלות קנייה ומכירה, דמי ניהול, עלויות פלטפורמה | עמלות קנייה ומכירה, המרת מט"ח, עלויות פלטפורמה |

| אימתי תושג עצמאות כלכלית | שווי התיק אחרי מס = 400 חודשי מחייה | תזרים הדיבידנדים השוטף אחרי מס > תזרים ההוצאות החודשי |

מכל הסיבות האלה, אני לא יכולה לקבוע באופן פסקני שאסטרטגיה אחת לעולם תהיה עדיפה על משנתה עבור 100% מהמשקיעים. יש שיעדיפו פשטות, נגישות, פיזור, ויעילות המס המאפיינים השקעה פסיבית במדדים. אחרים יעדיפו את יכולות השליטה, את הצפיות ואת הסיפוק הפסיכולוגי הנלווה לזרם יציב של הכנסה פסיבית מתיק דיבידנדים.

השאלה איזו אסטרטגיה מתאימה היא פועל יוצא של מיהות המשקיע, אופיו, נטיותיו, מטרותיו, הזמן הפנוי העומד לרשותו והעדפות הסיכון שלו – כלומר, שאלה שרק אתם תוכלו להשיב עליה.

כך או כך, מה שברור הוא שהשקעה בתיק מניות דיבידנד עדיפה בהרבה על פני מסחר יומי, ניהול תיק קרנות מנוהלות יקרות, השקעה שרירותית ללא תכנית או מטרות, או דגירה על מזומן בעו"ש או בתוכניות חיסכון בנקאיות. כל זמן שיש לכם אסטרטגיית השקעה סדורה שתוכלו לדבוק בה לאורך זמן – מצבכם מצוין.