הסולידית לפני 2 שנים כ- 29 דקות קריאה

איך להשקיע לטווח קצר - הסולידית

הקורונה הותירה אותנו עם עולם שבו כמות הולכת וגדלה של כסף (מי אמר הדפסת כספים?) רודפת אחרי כמות הולכת ופוחתת של סחורות ומוצרים (מי אמר זעזועים בשרשראות האספקה?).

התוצאה של הסיטואציה העגומה הזו היא אינפלציה חדה שמתבטאת בעליית מחירים.

כדי להרוג אינפלציה צריך לצנן את הפעילות במשק. בנקים מרכזיים עושים זאת כעת במלוא העוצמה באמצעות הכלי העיקרי העומד לרשותם: העלאת ריבית.

החדשות הרעות הן שהעלאת ריבית מייקרת את מחיר הכסף.

צרכנים שהתרגלו לאשראי זול ולמשכנתאות אפסיות מגלים כעת שההחזרים שלהם נעשים כבדים יותר. חברות שגייסו חוב כדי לממן פרויקטים צריכות להקצות חלק גדול יותר מתזרים המזומנים שלהם לשירות החוב.

כך, המוטיבציה של צרכנים לצרוך ושל עסקים להתרחב דרך גיוס חוב — קטנה. לכן אנו רואים התרסקות בשווקים הפיננסיים (מניות ואג"ח גם יחד)שנקלעו לשוק דובי הממושך ביותר מאז 2007-09, וגררו איתם מטה תיקי השקעות מנייתיים/אג"חיים קלאסיים.

אבל יש גם חדשות טובות.

החדשות הטובות הן שלחוסכים יש סוף סוף דרך לקבל קצת תשואה על החסכונות שלהם.

זה שנים שאני נשאלת איך נכון להשקיע כסף לטווח קצר, דהיינו, שנה עד חמש שנים.

לא היה קל להשיב על השאלה הזו עד עתה: אחרי הכל, איך להשקיע כסף שאי אפשר לסכן, כשכל מוצרי ההשקעה "חסרי הסיכון" אטרקטיביים בערך כמו דירת AirBNB שורצת טרמיטים?

יש משהו אירוני בכך שהמשבר הפיננסי העולמי של 2008, שנגרם כולו בשל מינוף יתר ופזיזות פיננסית, נפתר באמצעות הורדת ריבית אגרסיבית – מהלך שדפק במשך עשור וחצי את מי שחסך כהוגן, והעשיר דווקא את כיסיהם של מי שהתמנפו ונטלו חובות.

ואכן, הריבית האפסית שהתרגלנו אליה בשנים האחרונות דחקה חוסכים להוציא את הכסף מהעו"ש וליטול סיכונים גבוהים יותר בשוק המניות – בדיוק כפי שהבנקים המרכזים רצו שיעשו.

כעת הדברים משתנים. לראשונה מזה שנים, מוצרי השקעה בסיכון נמוך כמו פקדונות, מק"מים, אגרות חוב ממשלתיות וקרנות כספיות מניבים תשואה גבוהה יותר, שאף עשויה להמשיך לעלות כל עוד המאבק באינפלציה יחריף.

חלק מהבנקים בישראל משלמים כבר 3.5% על פיקדון לשנה בריבית קבועה ללא תחנות יציאה. 3.5% זה עדיין נמוך בהשוואה לריבית ההיסטורית, ובטווח הארוך זה לא יספק הגנה ממשית מפני אינפלציה (שנושקת כיום ל-5%).

אבל זה יותר טוב מכלום, וכלום זה בדיוק מה שחוסכים התרגלו לקבל בעשור וחצי האחרון.

הטווח הארוך הוא אוסף של טווחים קצרים

בעולם מושלם כולנו היינו משקיעים במניות ובנכסי סיכון אחרים לעשרות שנים, מחזיקים חזק כשהשוק מדמם, קונים עוד בירידות ומתעלמים מרעשי רקע כמו אנדרואידים חסרי-רגש.

אבל העולם לא מושלם, בני אדם אינם מכונות, ו"הטווח הארוך" הוא מושג ערטילאי שלא תמיד מתיישב עם הפרקטיקה המלוכלכת של החיים.

לכולנו – גם לאלה מאיתנו שמגדירים עצמם כמשקיעים עם טווח השקעה ארוך מאד – יש בנוסף יעדים פיננסיים קרובים יותר, בטווח של עד חמש שנים.

זה יכול להיות כסף שנשמר לקראת הוצאות גדולות כמו אירוע משפחתי, חופשה או רכישת דירה.

זה יכול להיות גם כסף שנשמר כרגע בצד לצורך השקעה עתידית.

וזה יכול להיות גם קרן לשעת חירום – חיסכון בהיקף של מספר חודשי מחייה שנשמר לבלת"מים וצרות בלתי צפויות שהחיים זורקים עלינו מעת לעת.

לא משנה מה היעד קצר הטווח שאתם חוסכים אליו, תהליך ההשקעה כאן שונה מהשקעה לטווח של עשרות שנים.

הדגש בהשקעה לטווח קצר הוא לא על מיקסום תשואה בהתאמה לסיכון, אלא על ביטחון, צפיות, נזילות, זמינות של הכסף ושמירה על ערכו.

מכאן נגזרים מספר תנאים שהשקעות לטווח קצר נדרשות לעמוד בהם.

ראשית, הן צריכות להיות בטוחות. בשונה מהשקעות לטווח ארוך, לאור פרק הזמן הקצר בין מועד ההשקעה למפגש עם הכסף, אנחנו לא יכולים לסבול תנודתיות וסיכוני שוק אחרים בהשקעות כאלה. זו, אגב, הסיבה שמניות, בהיותן נכס תנודתי מאד, לא מתאימות כאפיק השקעה לטווח קצר: שוק המניות נוטה להתרסק מעת לעת, וכלל לא בטוח שעד שתצטרכו את הכסף השוק יספיק להתאושש.

שנית, השקעות לטווח קצר צריכות להיות נזילות מאד. כלומר, נדרשת יכולת להמיר את ההשקעה למזומן במהירות גבוהה יחסית. זה פוסל השקעות כמו נדל"ן או פיקדונות לטווח של 10 שנים עם קנסות שבירה גבוהים.

לבסוף, השאיפה היא שלהשקעות כאלה, שמתאפיינות ממילא בתשואה נמוכה, תהיינה עלויות עסקה נמוכות, כלומר, דמי ניהול ועמלות מינימליים.

חשוב לבוא עם הציפיות הנכונות להשקעות מהסוג הזה.

לביטחון ולוודאות המוגברת יש מחיר בדמות תשואה נמוכה יותר (בתוחלת) בהשוואה להשקעות לטווח ארוך. אין דרך ממשית לעקוף את זה. סיכון נמוך כרוך בתשואה נמוכה יותר. במילים אחרות: אם אתם רוצים לעשות "מכה" תוך חודש-חודשיים כדי שיהיה לכם קצת כסף פנוי לטיול הבא בחו"ל – תצטרכו לקחת סיכון פיננסי עצום, שעלול להשאיר אתכם רחוקים מהיעד שהגדרתם מלכתחילה.

ואם כבר בתיאום ציפיות עסקינן, אזכיר את הפיל שבחדר – אינפלציה. אלא אם נראה ירידה חדה באינפלציה בקרוב, יש להניח שרוב מוצרי ההשקעה שייסקרו כאן לא ידביקו את הקצב שלה. כלומר, אף על פי שהריבית שהמוצרים הללו נותנים היום גבוהה יותר, היא עדיין לא גבוהה מספיק כדי להניב מה שגיקים פיננסים מכנים תשואה ריאלית – תשואה גבוהה מקצב האינפלציה.

ועדיין, אני טוענת שבטווח של שנים בודדות, ההשפעה של כרסום אינפלציוני היא לא מאד מהותית.

אם, להבדיל, תתקעו את הכסף מתחת למזרון ל-20-25 שנה, אז תגלו את ההשפעה האיומה של אינפלציה על כוח הקנייה שלו.

חשוב גם להיות ערים להבדלים החשובים בין המוצרים השונים בהיבטי מס, הצמדה למדד, סיכון לקרן, עמלות ועוד. המפתח צריך להיות התאמה של המוצר ליעד, ולא להיפך. למשל, קרן חירום צריכה להיות מושקעת תוך שמירה על נזילות מרבית וסיכון אפסי. הון עצמי למשכנתא עבור דירה שתירכש בעוד שנתיים-שלוש יכול להיות מושקע בנזילות מופחתת ועם סיכון מעט גבוה יותר (בתמורה לריבית גבוהה יותר).

זכרו: ניהול נכון של הטווחים הקצרים הוא קריטי להצלחה שלכם כמשקיעים לטווח ארוך. אחרי הכל, המפתח להצלחה בהשקעה לטווח ארוך הוא לא להשיג את התשואות הגבוהות ביותר, אלא פשוט "להישאר במשחק" זמן רב ככל הניתן. ניהול שגוי של הטווח הקצר יכפה עליכם למכור בטרם עת השקעות שתכננתם לתקופה ארוכה בהרבה.

•·················•·················•

פיקדון קצר מועד (פק"מ)

מה זה בדיוק?

פקדונות קצרי מועד (פק"מים) הם מוצרים בנקאיים, שאינם נסחרים או מושקעים בשוק ההון. הבנקים מציעים פיקדונות לתקופות מוגדרות מראש, החל משבוע ועד 10 שנים. עניינית, אין כיום הבדל מהותי בין פק"מים לתכניות חיסכון.

מהיכן מגיעה התשואה?

הלקוח מפקיד כסף לתקופה מסוימת ומוגדרת מראש בפיקדון. הבנק משתמש בכסף הזה לצרכיו, בין היתר, לצורך מתן אשראי ללקוחות אחרים (שמשלמים ריבית לבנק).

באופן טיפוסי, הריבית שהבנקים גובים מהלווים שלהם (למשל, בעלי משכנתאות) גבוהה מהריבית שהבנקים משלמים ללקוחותיהם על הפיקדונות. המרווח הזה הוא שמאפשר לבנקים להרוויח.

איך משקיעים בזה?

פקדונות משווקים לציבור על ידי המערכת הבנקאית בלבד. הפקדונות מוצעים ללקוחות הבנקים, כאשר חלק מהפקדונות זמינים אף גם אינכם נמנים על לקוחותיו של הבנק. כל בנק שמכבד את עצמו מפרסם את סוגי הפקדונות שהוא מציע, את משכם, את תנאי היציאה, ואת הריבית המשולמת עבורם. חלק מהבנקים מאפשרים לפתוח פקדונות באופן דיגיטלי. בחלק מהפיקדונות ניתן להפקיד באופן אוטומטי באמצעות הוראת קבע.

האם יש הבדלים חשובים בין המוצרים השונים?

נהוג להבחין בין פקדונות בריבית קבועה, פקדונות בריבית משתנה, ופיקדונות צמודים (למדד המחירים לצרכן או למטבע זר כלשהו).

בפק"מ בריבית קבועה, שיעור התשואה ידוע לכל התקופה כך שאפשר לדעת מראש מהו הסכום שתקבלו בסיום התקופה. פיקדון כזה יכול להתאים לתקופות שבהן הריבית צפויה לרדת או שהאינפלציה נמוכה, משום שהוא מאפשר לכם "לנעול" ריבית גבוהה יותר. מנגד, בתקופת ריבית עולה, פק"מ בריבית קבועה עלול "לתקוע" אתכם עם ריבית נמוכה יותר מחלופות קיימות בשוק (*).

(*) כדי להתמודד עם הסיכון הזה, יש שממליצים על בניית "סולם פקדונות": מחלקים את סכום ההפקדה לכמה מנות, וסוגרים מנה א' בפיקדון לשנה, מנה ב' בפיקדון לשנתיים (עם ריבית גבוהה יותר), מנה ג' בפיקדון לשלוש שנים (עם ריבית גבוהה אף יותר) וכן הלאה, כך שבכל שנה צפוי להשתחרר פיקדון חדש. אם הריבית ממשיכה לעלות, אז בכל פעם שמשתחרר פיקדון חדש, מפקידים אותו מחדש בפיקדון שמשלם ריבית גבוהה יותר.

בפק"מ בריבית משתנה, שיעור התשואה משתנה בהתאם לנתון חיצוני כלשהו, למשל, הריבית שקובע בנק ישראל, או כמרווח מסוים מריבית הפריים (שהיא כיום 1.5% מעל ריבית בנק ישראל). כך, כשהריבית במשק עולה, הריבית על הפיקדון צפויה לעלות בהתאם, ולהיפך. לכן, בסביבת ריבית עולה, יתכן שיש עדיפות לפקדונות מסוג זה.

פיקדון צמוד מדד, כשמו כן הוא, הוא פיקדון שצמוד למדד המחירים לצרכן. זה אומר שבתום תקופת הפיקדון, תקבלו חזרה את הקרן שהשקעתם, בתוספת הצמדה. פקדונות כאלה מתאימים מאד למי שרוצה לשמור על ערך הכסף בתקופות של אינפלציה גבוהה. בדרך כלל הפקדונות הללו יניבו ריבית צנועה מאד (אם בכלל) מעבר להצמדה. שימו לב שאם מדד המחירים לצרכן יורד – זה עלול להשפיע על הקרן!

לאורך השנים הבנקים המציאו עוד מוצרי פקדונות שונים ומשונים:

פיקדון ריבית יומי (פר"י) הוא מעין שדרוג לחשבון העו"ש שלכם: זהו פיקדון נזיל ברמה היומית שמשלם ריבית צנועה (בסביבות 0.15% עד 0.3%). הנזילות מרבית, הסיכון אפסי, וכך גם התשואה – אבל עדיין עדיף על רביצה בעו"ש.

פקדונות שקליים מתחדשים הם פקדונות לטווח קצר מאד (שבוע או חודש) שמתחדשים אוטומטית בתנאי הריבית שנקבעו בעת פתיחת הפיקדון.

פקדונות "ברירה" מופקדים בשני מסלולים בעת ובעונה אחת (למשל: מסלול ריבית קבועה לצד מסלול ריבית משתנה, או מסלול ריבית קבועה לצד מסלול צמוד מדד) לתקופה מוגדרת, כאשר בסיומה המסלול שצבר את הריבית הגבוהה יותר לאורך התקופה הוא שישולם ללקוח.

פקדונות צמודי מט"ח הם פקדונות שמאפשרים חשיפה למטבע זר מסוים (בדרך כלל דולר או אירו), והם מתאימים בעיקר לחוסכים שצופים הוצאה גדולה במטבע זר. אם ההוצאה המתוכננת היא בשקלים, אז פקדונות כאלה חושפים אתכם בנוסף גם לסיכון מט"ח (כלומר, הסיכון שהשקל יתחזק מאוד לעומת המטבע הזר). במקרה כזה, קיים סיכון שהקרן עצמה תספוג הפסד.

פקדונות מובנים ("סטראקצ'רים") הם יצור כלאיים שמשלב פיקדון בנקאי לא סחיר עם חשיפה לשוק ההון. לאור התנודתיות וחוסר השקיפות הכרוכה במוצרים כאלה, אני לא סבורה שהם מתאימים כהשקעה לטווח קצר .

לאיזו תשואה אפשר לצפות?

ככל שהכסף "סגור" לתקופה ארוכה יותר (שבמהלכה הבנק יכול להשתמש בכסף), כך אפשר לצפות לריבית גבוהה יותר, ולהיפך. יש שוני די משמעותי בין הבנקים השונים וככל שריבית בנק ישראל תוסיף לעלות יש להניח שנראה הצעות תחרותיות יותר. אלה הריביות שניתן לצפות להם נכון למועד כתיבת הפוסט, עבור הפקדה של 100,000 ₪ לשנה אחת (365 יום):

נכון להיום, נראה שבנק דיסקונט מציע את החלופה האטרקטיבית ביותר עבור פיקדון בריבית קבועה לשנה, ואילו One Zero, הבנק הדיגיטלי החדש, מציע את הריבית הגבוהה ביותר עבור פיקדון בריבית משתנה לשנה. יתכן שהתוצאות שונות עבור טווחים ארוכים או קצרים יותר – זה כבר באחריותכם לבדוק. מכל מקום אני צופה תחרות משמעותית ושינויים רבים בתחום זה, כך שמומלץ לעקוב אחר העדכונים בעמודי הבנקים השונים (באמצעות הקישורים לעיל).

חשוב: כמו תמיד, כשמדובר במערכת הבנקאית, זכרו שבסוף מדובר בבזאר תורכי מעונב. שום דבר הוא לא בבחינת ראה וקדש. התמקחו תמיד ודרשו תנאים טובים יותר, במיוחד אם הפרוטה בכיסכם. זה מאד עוזר מולם.

הערה: נכון להיום ריבית הפריים (P) עומדת על 4.25%. ניתן לעקוב אחר התפתחויות בתחום גם באמצעות השרשור המצוין הזה בפורום הסולידית.

האם יש הגנה מפני אינפלציה?

בתקופות של אינפלציה גבוהה, פקדונות שאינם צמודים עלולים שלא להניב תשואה ריאלית (כלומר, תקבלו תשואה מסוימת, אבל היא לא תדביק את קצב האינפלציה). למשל, אם בפק"מ לשנה אני מקבלת 3%, והאינפלציה היא 5%, זאת אומרת שריאלית, כוח הקנייה של הכסף שלי נשחק ב-2%-.

כאמור, פקדונות צמודי מדד מספקים הגנה מפני אינפלציה, אבל לא הרבה מעבר לזה (הכסף רק שומר על ערכו הריאלי).

האם הכסף נזיל?

זה כבר מאד תלוי בבנק ובפיקדון הספציפי שנבחר. פקדונות מוגדרים לתקופה קבועה וידועה מראש. בדרך כלל, במיוחד בפקדונות לטווח של שנה ומעלה, משיכה של הכסף לפני תום הפיקדון כרוכה בתשלום דמי שבירה ואובדן יחסי של הריבית שנצברה על הקרן.

בחלק מהפקדונות מוצעות תחנות יציאה ללא קנסות במועדים מוגדרים מראש (יומי, שבועי, חודשי, רבעוני, שנתי). ישנם בנקים שמאפשרים למשוך את הפיקדון בהתראה מסוימת (בין 7 ל-35 ימים) בלי לשלם "דמי שבירה", אולם בדרך כלל המשמעות תהיה שהריבית שתשולם תהיה נמוכה יותר. זה למשל המצב בפיקדונות "ארץ" של בנק ירושלים או בפקדון "תפוז" של בנק המזרחי.

כמה מס משלמים?

הריבית מפקדונות שאינם צמודי מדד חייבת במס רווח הון של 15% על הרווח הנומינלי. כלומר, משלמים 15% על הרווח ללא תלות באינפלציה.

הריבית מפקדונות צמודי מדד היא 25% על הרווח הריאלי, כלומר רק על הרווח בניכוי עליית מדד המחירים לצרכן במהלך תקופת הפיקדון. בתקופה של אינפלציה גבוהה יחסית כמו עכשיו, יש עדיפות לפקדונות צמודי מדד.

שימו לב שמכיוון שפיקדון אינו נייר ערך, לא ניתן לקזז את רווחי ההון ממנו כנגד הפסדי הון אחרים.

האם יש עמלות?

פקדונות שקליים בבנקים אינם כרוכים בעמלות כלשהן: לא משלמים עמלה בגין פתיחת הפיקדון או משיכה ממנו.

האם יש סיכוי שהקרן תפסיד?

הכספים בפיקדונות אינם מושקעים בניירות ערך ולכן אינם חשופים לתנודתיות ולסיכוני שוק. מכאן שבפקדונות שקליים (בריבית קבועה או משתנה) הקרן (סכום ההשקעה המקורי) לא תפסיד ואף תצמיח תשואה נומינלית כלשהי כך שתצאו עם יותר ממה שבאתם. בפקדונות צמודי מט"ח או צמודי מדד קיים סיכון להפסד הון של הקרן, למשל בתרחיש שבו השקל מתחזק מאד או שמדד המחירים לצרכן יורד בחדות.

ומה בדבר סיכון למערכת הבנקאית עצמה, ישאל השואל?

ובכן, בשונה ממדינות אחרות (כמו ארה"ב), מדינת ישראל אינה מבטחת את כספי החוסכים בפיקדונות הבנקאיים. עם זאת, בפרקטיקה, המדינה חילצה חוסכים בעבר (ע"ע פרשת אתי אלון), ומפעילה מערך רגולציה הדוק וקפדני מאד על הבנקים המעטים שפועלים כאן. בנסיבות אלה, הסיכון ליציבות המערכת הבנקאית בישראל מוערך כנמוך מאד.

•·················•·················•

מלווה קצר מועד (מק"מ)

מה זה בדיוק?

מלווה קצר מועד (מק"מ) הוא סוג של אגרת חוב סחירה שמונפקת על ידי בנק ישראל עבור ממשלת ישראל לטווח של עד שנה.

המק"מ הוא אחד הכלים שמשמשים את ממשלת ישראל לגיוס כספים מהציבור לטובת מימון פעולותיה.

בנוסף, הנפקת מק"מ מאפשרת לבנק ישראל לווסת את מידת הנזילות במשק כחלק מהמדינות המוניטרית שלו.

לאחר שהמק"מ מונפק במכרז, הוא נסחר בבורסה ככל נייר ערך, וכל אחד יכול לרכוש אותו.

מהיכן מגיעה התשואה?

מכספי המיסים שלך 🙂 כשמגיע הזמן לפרוע את המק"מ (מועד הפדיון), ממשלת ישראל על מקורות הכנסתה השונים מחויבת לשלם למחזיק במק"מ סך של 1 ₪ (100 אגורות) עבור כל ערך נקוב.

איך משקיעים בזה?

יש שלוש דרכים מרכזיות לקנות מק"מ:

1) להשתתף במכרז מוניטרי חודשי שעורך בנק ישראל (הודעות על מכרזים צפויים נמצאות כאן). על אף שכל אדם רשאי להשתתף במכרז דרך חבר הבורסה שלו, בד"כ המשתתפים במכרזי המק"מ הם הגופים המוסדיים.

2) לרכוש מק"מ בבורסה. לטובת העניין עליכם לפתוח חשבון מסחר עצמאי בבנק או בבית השקעות (אני אישית משתמשת באקסלנס טרייד), לאתר את המק"מ המבוקש, ולשלוח פקודת קנייה.

3) לקנות קרן נאמנות העוקבת אחר מדד המק"מ ומחזיקה את כל סדרות המק"מ הנסחרות כיום בבורסה. גם כאן, רכישת הקרן מתבצעת באמצעות חשבון המסחר שלכם בבנק או בבית השקעות. נכון להיום שלושה גופים מוסדיים מציעים קרנות מחקות על מדד המק"מ: קסם (5113402, דמי ניהול: 0%), פסגות (5111265, דמי ניהול: 0%) ומגדל (5112685, דמי ניהול: 0.1%).

האם יש הבדלים חשובים בין המוצרים השונים?

בכל חודש מונפקת סדרת מק"מ חדשה, כך שבכל עת יש 12 סדרות מק"מ סחירות. לכל סדרת מק"מ ניתן מספר בן שלוש ספרות לפי התבנית הבאה: החודש שבו ייפדה המק"מ, השבוע בחודש שבו ייפדה המק"מ והשנה שבה ייפדה המק"מ. כך, למשל, מ.ק.מ 813 תיפדה בשבוע הראשון של חודש אוגוסט 2023.

ההבדל המרכזי בין סדרות המק"מ השונות הוא בתשואה: בדרך כלל, ככל שהמק"מ קרוב יותר לפדיון, התשואה תהיה נמוכה יותר, ולהיפך.

לאיזו תשואה אפשר לצפות?

נכון להיום, סדרת המק"מ לטווח הקצר ביותר, שתיפדה בחודש הבא (נובמבר 2022), מניבה תשואה מגולמת ברוטו של 0.37%. סדרת המק"מ לטווח הארוך ביותר, שתיפדה באוקטובר 2023, מניבה תשואה מגולמת ברוטו של 3.07%. ניתן לצפות בתשואות הצפויות באתר הבורסה לניירות ערך.

כך שבאופן יחסית נדיר, ניתן למצוא היום פקדונות בנקאיים שמניבים תשואה גבוהה יותר ממק"מ.

שימו לב: בשונה מאגרות חוב רגילות (ראו להלן), מק"מ איננו משלם תשלומי ריבית שוטפים. המק"מ מונפק ונסחר בבורסה במחיר נמוך מ-100 אגורות, ובכל מקרה נפדה בסוף התקופה במחיר של 100 אגורות לכל ערך נקוב. ההפרש בין מחיר הקנייה למחיר הפדיון מגלם למעשה את הריבית ששולמה עבור המק"מ.

האם יש הגנה מפני אינפלציה?

לא. מק"מ אינו צמוד למדד המחירים לצרכן ולכן אינו מספק הגנה מפני אינפלציה.

האם הכסף נזיל?

מק"מים נסחרים במחזורים גדולים למדי בשוק ההון. הודות לסחירות הגבוהה של מק"מים, ניתן להנזיל את ההשקעה בקלות בכל יום שבו מתקיים מסחר בבורסה.

כמה מס משלמים?

כל רווח הון כתוצאה ממכירת מק"מ או פירעונו ממוסה בשיעור של 15% על הרווח הנומינלי (אין התחשבות באינפלציה). אם רוכשים קרן מק"מ, אזי הרווחים ימוסו בשיעור של 25% על הרווח הריאלי לאחר מכירת היחידות בקרן.

האם יש עמלות?

אם אתם רוכשים מק"מ ישירות, אין דמי ניהול, אולם רכישה ומכירה של מק"מ כרוכה בתשלום עמלת קנייה/מכירה. באופן טיפוסי עמלות הקנייה של מק"מ זולות מאד ביחס לניירות ערך אחרים – זה תלוי בהסדר שלכם עם הברוקר שלכם. חשוב גם להיות ערים להפרשים ("ספרד") בין מחיר הקנייה למחיר המכירה של המק"מ.

האם יש סיכוי שהקרן תפסיד?

אם בכוונתכם להחזיק את המק"מ עד תקופת הפדיון, אין סיכוי שהקרן תספוג הפסד הון נומינלי (בהנחה שמדינת ישראל תהיה מסוגלת לפרוע את חובותיה).

לעומת זאת, אם בכוונתכם למכור את המק"מ בבורסה עוד לפני תקופת הפדיון, קיים סיכוי שהמק"מ ייסחר בנקודת זמן מסוימת במחיר נמוך מהמחיר שבו רכשתם אותו. בהקשר זה, זכרו שמק"מ מייצג התחייבות ממשלתית (לווה מאיכות גבוהה מאד עם סיכון אפסי לחדלות פירעון) לטווח קצר מאד (מה שמקטין, אך לא מעלים, את הסיכון להפסד בתרחיש של עליית ריבית).

•·················•·················•

קרנות נאמנות כספיות

מה זה בדיוק?

קרן כספית היא סוג של קרן נאמנות – מין תיק השקעות גדול של כמה משקיעים במשותף, אשר מנוהל על ידי מנהל קרן מקצועי ונפרס ל"יחידות" שמוחזקות על-ידי המשקיע. כל יחידה מייצג בעלות יחסית באותו תיק השקעות גדול.

מה שמייחד קרנות כספיות מקרנות נאמנות אחרות הוא מדיניות ההשקעה שלהן. קרנות כספיות מחויבות להשקיע את נכסיהן במכשירים ברמת סיכון נמוכה בלבד: פקדונות "ג'מבו" בבנקים (עד 50% מהנכסים), אגרות חוב ממשלתיות, אגרות חוב קונצרניות וניירות ערך מסחריים סחירים ולא סחירים בדירוג אשראי גבוה ולטווח של עד חודש ימים (עד 25% מהנכסים).

בנוסף, קרן כספית מחויבת לוודא שמשך החיים הממוצע של הנכסים בהם היא משקיעה לא יעלה על 90 ימים. במילים פשוטות, זה אומר שקרנות כספיות כמעט שאינן רגישות לשינויים בשער הריבית (להבדיל, נניח, מקרנות אג"ח).

מהיכן מגיעה התשואה?

התשואה הפנימית של הקרן הכספית מחושבת בהתאם לריבית שמניבים הנכסים הפיננסיים שהקרן קונה עבור משקיעיה. הריבית הזו נצברת למחיר היחידה בקרן, שאותה המשקיע יכול למכור בכל עת.

קרנות כספיות בדרך כלל משיגות ריביות אטרקטיביות יותר על פקדונות בנקאיים בהשוואה ללקוחות פרטיים, מכיוון שהן מפקידות סכומים גבוהים מאד. חלקן אף עורכות מכרזים בין הבנקים השונים כדי לקבל את הריבית הגבוהה ביותר. בנוסף, חלק מהקרנות נוטלות חלק בהנפקות מק"מ במכרזי בנק ישראל וסוחטות כך עוד שברירי תשואה למשקיעים.

באופן כללי, ניירות ערך מסחריים שמוחזקים על ידי קרנות כספיות מניבים ריבית גבוהה יותר מפקדונות, מק"מים ואגרות חוב ממשלתיות, אולם הן כרוכות בסיכון מעט גבוה יותר (אף על פי שקרנות כספיות רשאיות להחזיק רק בניירות ערך של לווים איכותיים ולטווח קצר בלבד).

איך משקיעים בזה?

בדומה לשאר קרנות הנאמנות, קרנות כספיות נסחרות פעם אחת ביום בשוק ההון. כדי לרכוש אותן, יש לשלוח פקודת קנייה באמצעות חשבון המסחר שלכם המנוהל בבנק או בבית ההשקעות. ניתן להשקיע בכל סכום ואף להגדיר הוראת קבע לרכישת יחידות בקרן.

האם יש הבדלים חשובים בין המוצרים השונים?

לפי אתר פאנדר, ישנן כיום 16 קרנות נאמנות המסווגות כקרנות כספיות שקליות, המנהלות כ-19.5 מיליארד ₪. מתוכן, שתי קרנות מוגדרות כ"ניהול נזילות" ומתאימות להפקדה החל מ-250,000 ₪ בלבד. דמי הניהול נעים מ-0.02% (עבור קרנות "ניהול נזילות") ועד 0.17% לשנה.

ההבדלים המשמעותיים ביותר בין הקרנות הכספיות השונות הוא בהקצאת הנכסים בין אפיקי ההשקעה השונים: פקדונות, מק"מ, אג"ח ממשלתי, אג"ח קונצרני ונע"מ סחיר ולא סחיר.

חלק מהקרנות, על פי מדיניותן, בחרו שלא להשקיע כלל בניירות ערך מסחריים ובאג"ח קונצרני כדי שלא ליצור חשיפה כלשהי לסיכון אשראי.

לבסוף, חלק מהקרנות הכספיות הן קרנות דולריות. קרנות אלה מהוות חלופה לפקדונות צמודי מט"ח בבנקים.

לאיזו תשואה אפשר לצפות?

הדבר תלוי בהקצאת הנכסים של הקרנות הכספיות. יש לזכור שמדובר בקרנות מנוהלות (אקטיביות) שתמהיל הנכסים שלהם משתנה בתכיפות יחסית. נכון להיום, לחלק מהקרנות הכספיות יש תשואה פנימית שעולה על 4%.

האם יש הגנה מפני אינפלציה?

אין הגנה אינהרנטית מפני אינפלציה בקרנות כספיות. הן אינן רשאיות להשקיע בניירות צמודי מדד אלא באפיק השקלי בלבד.

האם הכסף נזיל?

בשונה מפקדונות, אין התחייבות לתקופת זמן מסוימת בהשקעה בקרנות כספיות. ניתן לפדות יחידות בקרן כספית בכל יום מסחר בבורסה והדבר אינו כרוך בהודעה מראש או בתשלום קנס שבירה כלשהו.

כמה מס משלמים?

למיטב ידיעתי כל הקרנות הכספיות מוגדרות כקרנות פטורות. המשמעות היא שהמיסוי חל רק בעת מכירת יחידות הקרן (ולא, למשל, כשמנהל הקרן עצמו קונה ומוכר נכסים).

שיעור המס על רווחים מקרנות נאמנות הוא 25% על הרווח הריאלי (שאחרי אינפלציה). זאת אומרת שאם מכרתם יחידות בקרן כספית והרווח שלכם נמוך מהאינפלציה – לא תשלמו מס כלל. להבדיל, בפיקדונות, מק"מים ואגרות חוב שקליות (לא צמודות) – תשלמו מס בשיעור של 15% על הרווח, גם אם הוא נמוך מהאינפלציה.

מכיוון שאני לא רואה קרן כספית שמייצרת תשואה של כ-5%~ (גובה האינפלציה בישראל נכון להיום), המשמעות היא שהרווחים בקרנות כספיות הם, אפקטיבית, פטורים ממס. זה משמעותי מאד בהשקעה לטווח קצר.

מכל מקום, גם אם יחול מס, אירוע המס יתגבש רק כשהמשקיע מחליט לפדות את היחידות בקרן, והוא לא תלוי באירוע חיצוני כמו סיום הפיקדון או פדיון מק"מ או אגרת חוב. זה מאפשר דחיית מס, למעוניינים בכך. בנוסף, ניתן לקזז הפסדי הון ממכירת ניירות ערך כנגד רווחי הון מקרנות כספיות.

האם יש עמלות?

מכיוון שמדובר בניהול נכסים בנאמנות על ידי מנהל מקצועי, יש לשלם דמי ניהול אשר נעים כאמור בין 0.02% ל-0.17% לשנה (הסכום נגבה מתוך כספי ההשקעה ובא על חשבון התשואה).

הבנקים אינם גובים עמלות בגין קנייה או מכירה של קרנות כספיות. בנוסף, נאסר עליהם לגבות דמי ניהול פעילות ("דמי משמרת") בגין רכישתן ואחזקתן. לצד זאת, חשוב להיות ערים לכך שחלק מהקרנות גובות עמלה מסוג "שיעור הוספה", אשר מתבטא בהפרש בין שער הקנייה לשער המכירה.

האם יש סיכוי שהקרן תפסיד?

קרנות כספיות הן קרנות הנאמנות ברמת הסיכון הנמוכה ביותר, וככאלה הן מאפשרות למשקיע להנות מתשואה על כספו בתנודתיות נמוכה מאד.

לצד זאת, קיים סיכוי להפסד הון, בעיקר מכיוון שקרנות כספיות מחזיקות ניירות ערך מסחריים עם סיכון אשראי. אם מנפיק הנייר יקלע לחדלות פירעון, יתכן שיווצר הפסד למשקיעי הקרן. הסיכון הזה נמוך, כאמור, מכיוון שקרנות כספיות מקפידות להשקיע בחוב שמונפק על ידי לווים מאיכות גבוהה, ולטווח קצר מאד (עד חודש ימים).

באופן כללי, קרנות כספיות פחות רגישות לשינויים בשער הריבית מקרנות אג"ח, כך שהעלאת ריבית חדה לא צפויה לפגוע בהן.

ככל קרן נאמנות, גם קרנות כספיות חייבות למנות נאמן שמפקח על כך שמנהל הקרן משקיע בהתאם למדיניות שקבע ופרסם בתשקיף.

•·················•·················•

אגרות חוב ממשלתיות לטווח קצר (עד 5 שנים)

מה זה בדיוק?

אחת הדרכים שבאמצעותן ממשלות וחברות מממנות את פעילותן היא באמצעות גיוס חוב, או בפשטות, נטילת הלוואה מציבור המשקיעים.

אגרת חוב (אג"ח) היא נייר ערך המייצג התחייבות של מנפיק האגרת (הלא הוא נוטל ההלוואה) להשיב לכם את סכום ההלוואה (הקרן) במועד מוסכם (מועד הפירעון), ולשלם לכם תשלומי ריבית שוטפים וידועים מראש לאורך חיי האגרת.

אגרות החוב מונפקות לפי שער קבוע של 100 אגורות לערך נקוב. לאחר שאגרות החוב מונפקות, הן נסחרות בבורסה וכל אחד יכול לרכוש אותן וליהנות מתשלומי הריבית ("קופון") שהן משלמות. בהגיע מועד הפירעון, האגרת נפרעת ומחזיק האגרת מקבל את הקרן בחזרה.

ממשלת ישראל מנפיקה אגרות חוב למגוון טווחים, החל משנה (מק"מ) ועד עשרות שנים. כשמדובר בהשקעות לטווח קצר, נרצה להבטיח שאגרות החוב שאנו משקיעים בהן ייפרעו בתוך 5 שנים לכל היותר. כדי להבין מדוע, חשוב לזכור 2 כללי ברזל לגבי אגרות חוב:

כלל 1: אגרות חוב מושפעות מריבית בנק ישראל: כשהריבית עולה, מחירי האג"ח בבורסה יורדים (והתשואה מהאג"ח עולה), ואילו כשהריבית יורדת, מחירי האג"ח בבורסה עולים (והתשואה מהאג"ח יורדת).

כלל 2: ככל שמשך החיים הממוצע (מח"מ) של האג"ח ארוך יותר, כך היא תגיב באופן חד יותר לשינויים בשער הריבית.

אגרות חוב ממשלתיות לטווח קצר עשויות להתאים להשקעה לטווח קצר, מכיוון שהן מונפקות על-ידי הלווה האיכותי ביותר (ספק רב אם מדינת ישראל תיקלע לחדלות פירעון) ומתאפיינות במח"מ קצר יחסית (כך שהעלאת ריבית אמנם תכאיב אבל לא תפרק אותן לגורמים).

מהיכן מגיעה התשואה?

התשואה מאגרות חוב נחלקת לשני מרכיבים: ריבית ורווחי הון.

הריבית משולמת למחזיקי האג"ח בדרך כלל פעם בשנה. כשמדובר באגרות חוב ממשלתיות, הכסף הזה מגיע מתקציב המדינה. נכון לשנת 2022, 13.2% מתקציב מדינת ישראל מוקצה להחזרי חוב, מתוכם 9.1% להחזרי ריבית ו-4.1% להחזרי קרן.

בתרחיש של ירידת ריבית, אגרות חוב עשויות להניב גם רווחי הון למשקיעים – גם אם הם לא מתכוונים להחזיק בהן עד לפידיון. הסיבה לכך היא שכשהריבית יורדת, אגרות החוב הקיימות נתפסות כאטרקטיביות יותר ביחס לאגרות חוב חדשות שמונפקות בריבית נמוכה יותר. התוצאה היא שמחירי האג"ח בבורסה עולים, ואילו התשואה הצפויה מהם יורדת. זו הסיבה ששוק האג"ח הניב תשואה כוללת יפה כל כך בעשור האחרון.

הצרה היא שכעת, כשהריבית עולה, מחירי האג"ח מתרסקים (במיוחד אגרות החוב הארוכות) אבל התשואה מהם עולה.

מכל מקום, כשמדברים על תשואה מאג"ח מתכוונים לתשואה לפדיון, או Yield to Maturity. הכוונה היא לרווחי ההון ולתקבולי הריבית שהמשקיע צפוי לקבל בהנחה שיחזיק באג"ח עד מועד הפירעון שלה. אם מחיר האג"ח בבורסה יורד, אז התשואה לפדיון של האג"ח עולה, ולהיפך.

איך משקיעים בזה?

אגרות חוב ממשלתיות נסחרות בבורסה ככל נייר ערך, וכדי לרכוש אותן יש לשלוח פקודת קנייה באמצעות חשבון המסחר שלכם. שימו לב שנכון להיום, גודל פקודה מינימלית לרכישת אג"ח ממשלתית בשלב המסחר הרציף הוא 30,000 ₪.

כשאתם מחזיקים אג"ח ממשלתי באופן ישיר, תקבלו ריבית פעם בשנה (או פעם ברבעון, כשמדובר באג"ח בריבית משתנה), וכשיגיע מועד הפדיון של האג"ח, הקרן תוחזר לכם. המשמעות היא שתדעו בדיוק מה אתם הולכים לקבל ומתי. גם כאן, ניתן לבנות "סולם" של אגרות חוב, כך שבכל פעם שאגרת חוב מגיעה פרעונה, מגלגלים את הסכום לאג"ח חדשה.

לצורך ביצוע הרכישה עצמה, נחפש תחילה את האג"ח המבוקשת:

נבחר את האג"ח וספר הפקודות ייפתח לעיוננו:

לחיצה על הלשונית אג"ח/מק"מ תציג נתונים בסיסיים על האג"ח דוגמת תשואה, מח"מ, תאריך הנפקה, ריבית נקובה ועוד:

לבסוף, נלחץ על "ק" לצורך פתיחת מסך שליחת ההוראה, נזין את הכמות המבוקשת ונלחץ "שלח".

לחלופין, ניתן ליצור חשיפה גם באמצעות רכישת קרן סל על מדד אג"ח ממשלתי לטווח קצר. למשל, קרן סל עוקבת מדד תל-גוב שקלי 2-5 תחזיק עבורכם בכל רגע נתון את כל אגרות החוב הממשלתיות בריבית קבועה שטווח פדיונן הוא 2 עד 5 שנים. במקרה זה, הריבית שמשלמת האג"ח תיצבר למחיר היחידה בקרן ולא תחולק לכם. בנוסף, מכיוון שהקרן "מגלגלת" את אגרות החוב מעת לעת, לעולם לא תחוו אירוע של פרעון האג"ח.

האם יש הבדלים חשובים בין המוצרים השונים?

ישנם שלושה סוגים של אגרות חוב ממשלתיות לטווח קצר:

אג"ח ממשלתי שקלי לא צמוד: משלם ריבית קבועה פעם בשנה עד למועד הפירעון.

אג"ח ממשלתי צמוד למדד: משלם ריבית קבועה פעם בשנה עד למועד הפרעון, כאשר עם פירעון האג"ח משולמים גם הפרשי הצמדה למדד המחירים לצרכן.

אג"ח ממשלתי בריבית משתנה: משלם ריבית משתנה פעם ברבעון עד למועד הפירעון.

לאיזו תשואה אפשר לצפות?

אלה התשואות ברוטו שמניבות היום (נכון למועד כתיבת הפוסט) אגרות חוב ממשלתיות — בהנחה שאתם קונים אותן ישירות ומחזיקים בהן עד לפרעונן.

"פארי" (או "ערך מתואם") הוא נתון תאורטי שמשקף את ערך האגרת (רווח הון, ריבית שנצברה והצמדה) אם ניתן היה לפדות אותה היום (בשים לב לעובדה שהאג"ח הונפקה בשער 100).

המח"מ, כאמור, מתאר את רגישות האג"ח לשינויים בשער הריבית.

תשואה שנתית ברוטו מייצגת את סך רווחי ההון ותקבולי הריבית (לפני מס) שצפויים מהאג"ח אם מחזיקים אותה לפידיון.

חשוב להדגיש: אגרות חוב מצויות כעת בשוק דובי. במשך עשרות שנים הן הניבו ביצועים נהדרים, מחיריהן בבורסה עלו עד כדי כך שמקור התשואה המרכזי שלהן – הקופון שהן משלמים – הפך לבלתי אטרטקיבי לחלוטין. משקיע שסבור שהעלאות הריבית צפויות להימשך ביתר שאת צריך להבין שהדבר ישפיע לרעה על מחירי אגרות החוב.

ניתן להתעדכן בשינויים בתשואות אג"ח באתר גלובס.

האם יש הגנה מפני אינפלציה?

אף על פי שתשואות האג"ח הממשלתי הקצר הלא-צמוד גבוהות יותר, הן עדיין מניבות תשואה ריאלית שלילית (כלומר, התשואה שלהן לא מדביקה את קצב האינפלציה).

אג"ח צמוד מדד מספק הגנה מפני אינפלציה, אולם התשואה ממנו במח"מ הקצר עדיין נמוכה מאד.

האם הכסף נזיל?

כן, ניתן למכור את אגרות החוב אף לפני פירעונן בכל יום שמתנהל מסחר בבורסה לניירות ערך (אבל אז יש חשיפה רבה יותר לתנודות בשוק ההון).

כמה מס משלמים?

באגרות חוב לא צמודות – מס רווחי הון בשיעור של 15% על הרווח הנומינלי. באגרות חוב צמודות, או בקרנות סל מחקות מדד אג"ח – מס רווחי הון בשיעור של 25% על הרווח הריאלי.

האם יש עמלות?

מסחר באגרת חוב בבורסה כרוך בתשלום עמלת קנייה/מכירה. באופן טיפוסי העמלות הללו נמוכות יחסית, כתלות בהסדר שלכם עם הברוקר.

האם יש סיכוי שהקרן תפסיד?

התשואה לפדיון של אג"ח היא שילוב של תשלומי הקופון ורווחי/הפסדי הון שנובעים משינויים במחיר האג"ח בבורסה. כאשר הריבית עולה כמו עכשיו, מחירי האג"ח יורדים ועלולים להניב הפסדי הון (כמו השנה).

•·················•·················•

אגרות חוב קונצרניות וזרות לטווח קצר

לפני סיום, הייתי רוצה להזכיר שני סוגים של אגרות חוב קצרות שעשויים להתאים להשקעה לטווח קצר, הגם שהשקעה בהן כרוכה בממד נוסף של סיכון.

אגרות חוב קונצרניות מאיכות גבוהה לטווח של עד 5 שנים

הסוג הראשון הוא אגרות חוב קונצרניות לטווח של עד 5 שנים. כאן הכוונה היא לאגרות חוב שמונפקות על-ידי חברות (להבדיל מממשלת ישראל) ככלי לגיוס כספים מהציבור לצורך מימון פעילותן.

אגרות חוב קונצרניות חשופות לאותם סיכונים כמו אגרות חוב ממשלתיות – העלאת ריבית הבנק המרכזי גורמת לשעריהן בבורסה ליפול, וככל שהמח"מ ארוך יותר, הנפילה צפויה להיות חדה יותר.

מלבד זאת, אגרות חוב קונצרניות חשופות לסיכון נוסף – סיכון אשראי. בפשטות, זהו הסיכון שהחברה המנפיקה לא תצליח לעמוד בתשלומים ולהחזיר את הקרן. להבדיל, אגרות חוב ממשלתיות מגובות בהבטחה של ממשלת ישראל לשלם, וכל עוד ממשלת ישראל גובה מיסים (או מדפיסה כספים) ניתן להניח שתעמוד בחובותיה.

אגרות חוב מדורגות על ידי סוכנויות דירוג (בישראל: מדרוג ומעלות). דירוג האשראי משקף את הסיכון לחדלות פירעון של המנפיק. ההבחנה הבסיסית היא בין חברות בדירוג השקעה (BBB- ומעלה) לבין חברות שאינן בדירוג השקעה (המכונות "אג"ח זבל"). מעשית, ככל שדירוג האשראי נמוך יותר, החברה המנפיקה נחשבת כבעלת סיכון אשראי גדול יותר, ובהתאם, הריבית צפויה להיות גבוהה יותר.

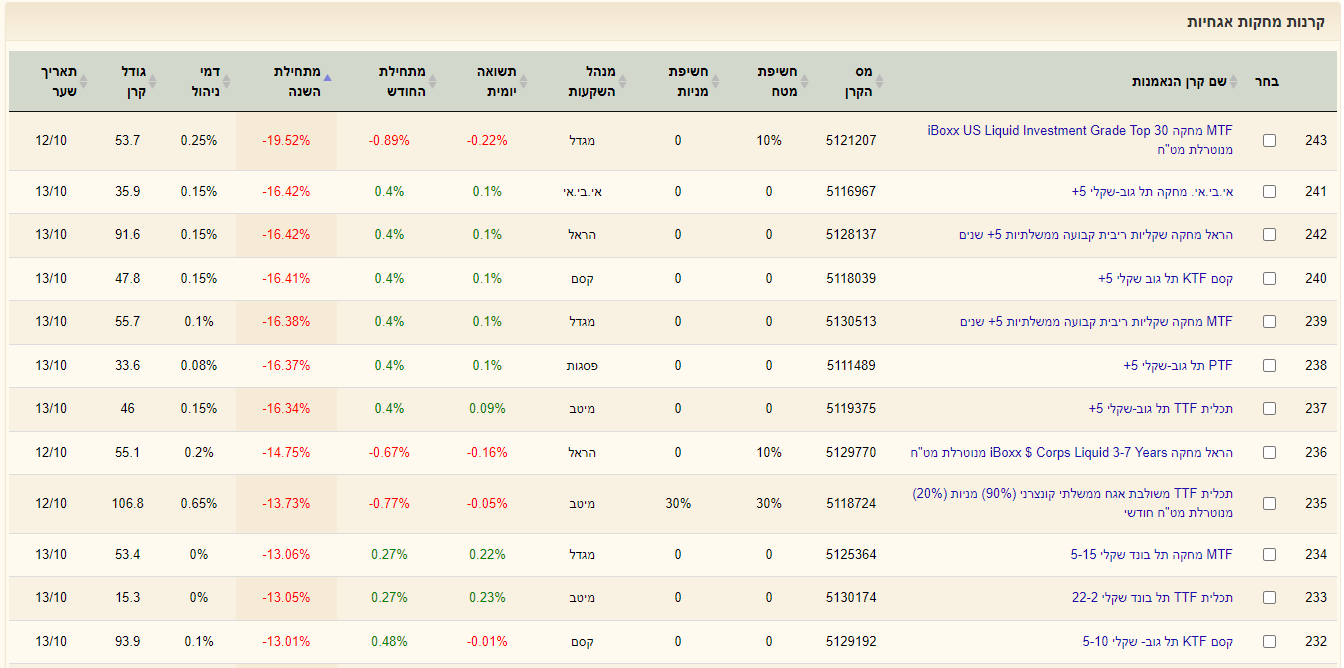

העלאת הריבית הביאה לעליית התשואות (וירידת מחירים) גם בשוק הקונצרני. אם כבר בחרתם להשקיע באגרות חוב קונצרניות לטווח קצר, ודאו שהן הונפקו על-ידי חברות בדירוג השקעה גבוה מאד. אלו אגרות החוב הקונצרניות השקליות (הלא צמודות) שהונפקו על ידי חברות שדורגו בדירוג האשראי המקסימלי (AAAil) שטווח פרעונן הוא עד חמש שנים:

חלק מאגרות החוב קונצרניות הן צמודות למדד. להלן אלה מהן שזכו דירוג האשראי המרבי:

ניתן לראות מיד שאגרות חוב של בנקים משלמות ריבית גבוהה יותר בהשוואה לפקדונות באותם בנקים (לפני מיסים ועמלות). בהינתן שבשני המקרים מדובר בהתחייבות של הבנק להחזיר לכם את הקרן בתוספת ריבית, יש שיטענו שרמת הסיכון של פיקדונות ואג"ח בנקים הללו בעצם זהה (לפחות מבחינה משפטית).

אלא שחשוב לזכור שאגרות חוב, בניגוד לפקדונות, הם ניירות ערך, וכל נייר ערך יכול לייצר הפסד (במיוחד אם אין בכוונתכם להחזיק את האג"ח עד לפידיון).

ניתן להשקיע באגרות חוב קונצרניות מאיכות גבוהה באמצעות קרנות סל המחקות מדדי אג"ח רלוונטיים, כדוגמת מדדי תל בונד שקלי AA-AAA ותל בונד צמוד AA-AAA. שוב, כשקונים אג"ח דרך קרן סל, לא מקבלים את הריבית לחשבון (היא נצברת למחיר היחידה בקרן) ולמעשה מעולם לא חווים "פירעון" של האג"ח במעמד המשקיע שכן הדבר מתרחש במסגרת הקרן עצמה.

אגרות חוב של ממשלת ארה"ב

סוג נוסף של אגרות חוב שראוי להזכיר בהקשר זה הוא אגרות חוב קצרות של ממשלת ארה"ב.

אגרות חוב אלה מגיעות גם הן במגוון רחב של טווחים לפידיון, כשחלקן צמודות למדד המחירים לצרכן האמריקאי (TIPS) וחלקן אינן צמודות (Treasuries).

הקריסה בשוק האג"ח האמריקאי לא פסחה על השוק הממשלתי, והתוצאה היא זינוק חד בתשואות. נכון להיום, אג"ח ממשלתי לשנה אחת מניב תשואה שנושקת ל-4.5% לשנה. באפיק הצמוד, TIPS ל-5 שנים מניב תשואה של 1.83% בנוסף להצמדה. (ניתן להתעדכן בתשואות המשתנות באתר בלומברג).

הצרה, כמובן, היא שהשקעה ישירה באג"ח ממשלת ארה"ב, ואפילו במסגרת קרן סל כמו SHV, SHY ו-STIP, חושפת אתכם לסיכון מט"ח: הסיכון ששער הדולר ייחלש ביחס לשקל, ויביא לכך שביום שבו תצטרכו את הכסף, הדולרים שלכם יקנו פחות שקלים ולכן תהיו רחוקים מהיעד.

זו כמובן לא אמורה להיות בעיה אם היעד הפיננסי עצמו נקוב בדולרים. אבל אם זה לא המצב, הייתי חושבת פעמיים לפני שילוב של סיכון מט"ח בהשקעה לטווח קצר.

•·················•·················•

סיכום

הטבלה הבאה מסכמת את עיקרי הדברים בפוסט הזה.

הדגש, כמו בכל תכנון פיננסי, הוא לפרוט את הצרכים והרצונות שלכם ליעדים מדויקים, תחומים בסכום ובזמן.

ככל שהכסף דרוש לכם באופן מיידי יותר, כך יש להעדיף את החלופה הנזילה והבטוחה ביותר (לדוגמה: פר"י או פיקדון נזיל אחר עם תחנות יציאה קרובות). אם יש לכם אפשרות להמתין שנה ויותר, קשת האפשרויות מתרחבת, כשככל שהיעד רחוק יותר בזמן, כך ניתן לקחת יותר סיכון יחסי.

התשואות של כל המוצרים שנסקרו כאן מושפעות מאד מסביבת המאקרו וספציפית מריבית בנק ישראל. אם, כצפוי, יחולו שינויים משמעותיים בשער הריבית, יש להניח שבעוד שנה מהיום התשואות בפוסט הזה תהיינה שונות משמעותית. לכן, חשוב להתעדכן בתשואות הרלוונטיות באמצעות אתרי הבנקים השונים וכן בפורטלי האג"ח באתרים הפיננסים.

כרגיל, אין באמור ייעוץ השקעות או תחליף לייעוץ המתחשב בנתוניו המיוחדים של כל אדם.

•·················•·················•